АО им. Т.Г. Шевченко

Как много времени нужно потратить, чтобы стать эмитентом?

- 31 августа 2023, 08:02

- |

Вопрос, конечно, с подвохом. Для начала нужно показать историю компании (для нас это срок существования от 5 лет), в том числе кредитную историю. Кроме того, чтобы начать биржевой путь, на входе необходимо иметь аудированную отчетность от качественной компании (для простоты, топ-20 рэнкинга Эксперта по крупнейшим аудиторским фирмам). В ряде случаев отчетность должна быть по международным стандартам (МСФО): это необходимо для девелоперов и юридически сложно устроенных групп, и просто желательно для всех остальных. Надо сказать, что почти для любой компании переход на МСФО позволяет рассчитывать на +1 ступень кредитного рейтинга, так что затраты себя оправдывают

Имея эти вводные, можно переходить к практической работе. Сперва нужно пройти кредитный (или инвестиционный) комитет у организатора размещения. У нас проверка и принятие решения происходят примерно за неделю. После этого начинается подготовка к KYC Мосбиржи, а также стартуют процедуры по получению кредитного рейтинга (если его еще нет к этому моменту). KYC может занять от одной недели (для «опытного» эмитента) до приблизительно 5 недель для дебютанта. Точной оценки тут нет, сроки зависят от оперативности предоставления документов и текущей загрузки Биржи.

( Читать дальше )

- комментировать

- 1.9К | ★3

- Комментарии ( 2 )

От АО им. Т.Г. Шевченко нет информации о дополнительной оферте по выпуску облигаций 1P3

- 16 августа 2023, 07:53

- |

Закончилась первая половина августа. За это время в АО им. Т.Г. Шевченко, по нашей оценке, должны были решиться или не решиться на дополнительную оферту по выпуску 1P3. Мы ожидали, что всё-таки решатся. К сожалению, на вчера подобного решения не имели. 30% выпуска и его держателей остаются в рынке с купоном 0,01% годовых.

С формальной точки зрения, эмитент корректно выполнил свои обязательства. Дополнительная оферта была бы проявлением его доброй воли. Доброй воли эмитент не проявил.

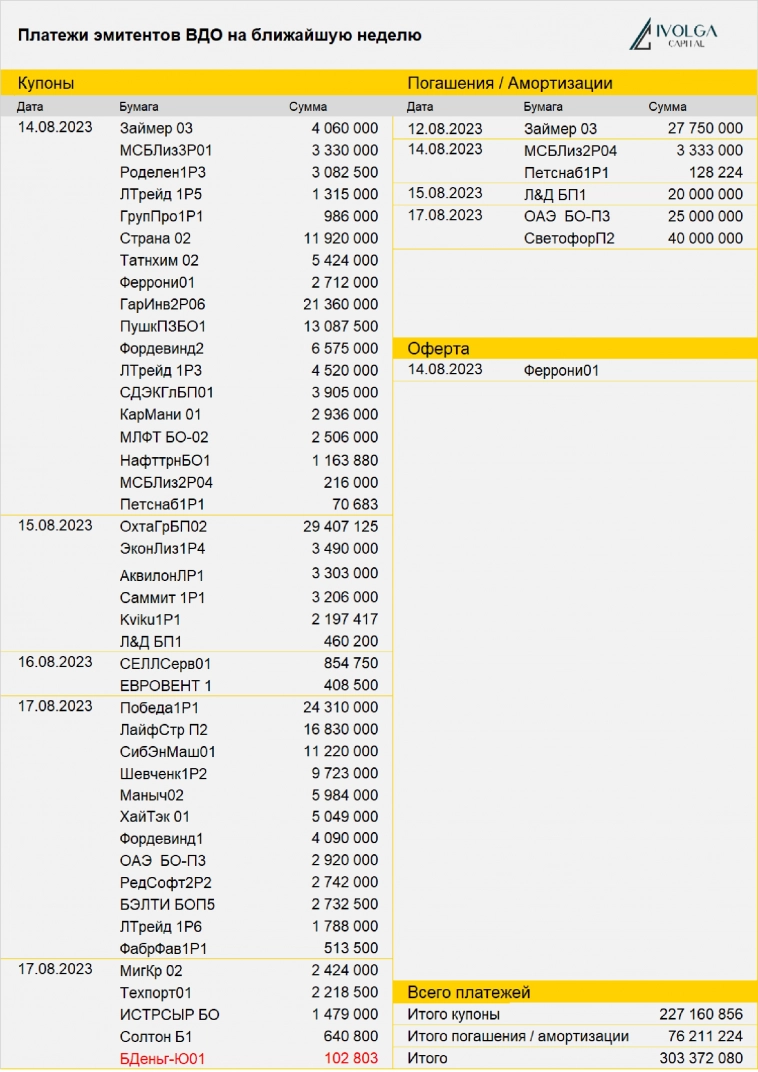

Платежи эмитентов ВДО на ближайшую неделю

- 14 августа 2023, 10:05

- |

Общая сумма планируемых выплат за неделю 303 млн руб., из которых 227 млн руб. — купоны, 76 млн руб. — амортизации.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Дайджест отчётностей в сегменте ВДО за первое полугодие 2023

- 07 августа 2023, 14:21

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Коротко о главном на 26.07.2023

- 26 июля 2023, 13:09

- |

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» сегодня начинает размещение четырехлетних облигаций серии БО-03-001P объемом 150 млн рублей. Регистрационный номер — 4B02-03-00381-R-001P. Ставка купона установлена на уровне 14,75% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 4% от номинальной стоимости бумаг будет погашено в даты окончания 24-48-го купонов. Организатор — ИК «Риком-Траст».

- ТК «Нафтатранс плюс» установила ставку 47-го купона облигаций серии БО-02 на уровне 14,5% годовых.

- НКР повысило кредитный рейтинг «Инарктики» с A-.ru до A.ru со стабильным прогнозом.

- АО им. Т.Г. Шевченко выкупило по оферте 174 тыс. 67 облигаций серии 001P-03 по цене 100% от номинала плюс НКД.

- «Эксперт РА» отозвал рейтинг кредитоспособности ЭБИС без подтверждения в связи с окончанием срока действия договора, а также отсутствием достаточной информации для применения действующей методологии. Ранее у компании действовал рейтинг на уровне ruD со стабильным прогнозом.

( Читать дальше )

АО им. Т.Г. Шевченко выкупило на оферте 69,6% выпуска 001P-03

- 25 июля 2023, 17:24

- |

Сегодня прошел расчет и выкуп оферты по облигациям АО им. Т.Г. Шевченко 001P-03. Эмитент выкупил 174 067 бумаг из 250 000 на общую номинальную сумму 174 млн руб. Выкуп прошел по 100% от номинала. Т.е. выкуплено 69,6% выпуска.

Ссылка на раскрытие информации: www.e-disclosure.ru/portal/event.aspx?EventId=IRBuUWVLWUmtzCu4L8p-ARQ-B-B&attempt=1

С 21 июля 2023 новая ставка купона по данному выпуску – 0,01% годовых. С момента размещения 21 июля 2022 года и до оферты действовала ставка купона 18,5% годовых.

ИК Иволга Капитал как организатор размещения этого выпуска облигаций ведет диалог с эмитентом об объявлении еще одной оферты с целью выкупа оставшейся в обращении части выпуска. На сегодня у нас нет однозначной информации о параметрах потенциальной дополнительной оферты. Когда или если они появятся, мы и эмитент оперативно сообщим об этом.

Мы планировали иметь ясность о возможности и параметрах дополнительной оферты в начале нынешней недели, однако вынуждены взять на детализацию время до, максимум, середины августа.

( Читать дальше )

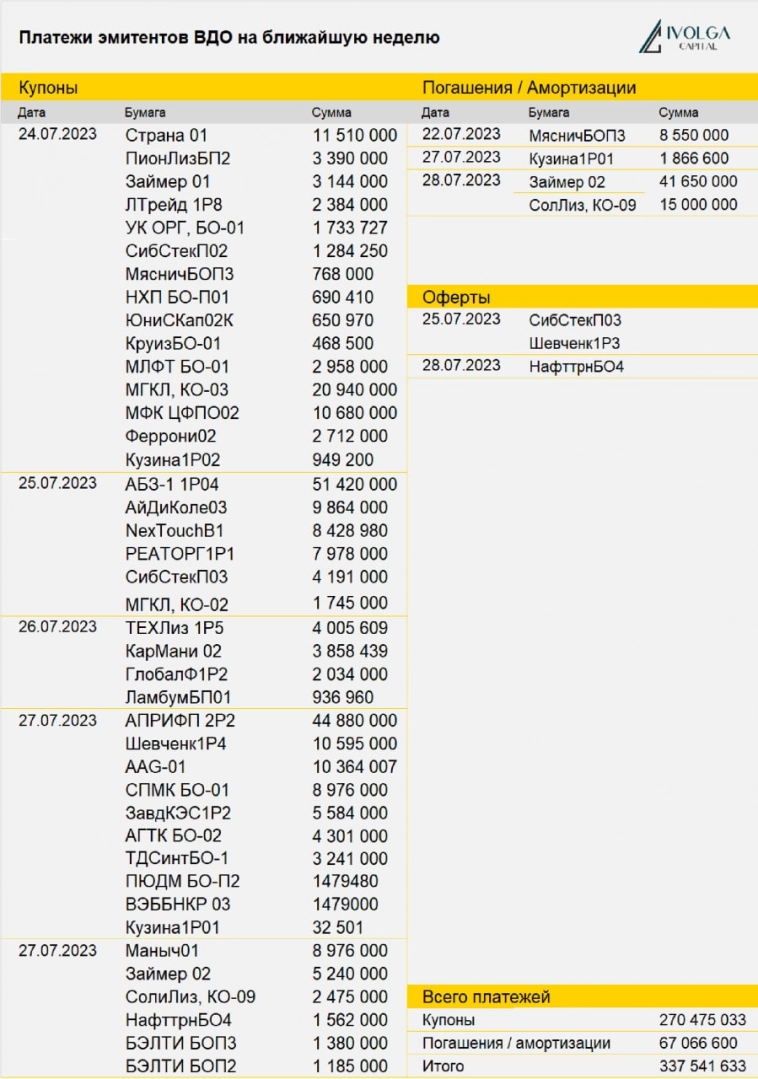

Платежи эмитентов ВДО на ближайшую неделю

- 24 июля 2023, 11:20

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 337,5 млн руб., из которых 240,5 млн руб. купоны, а 67 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

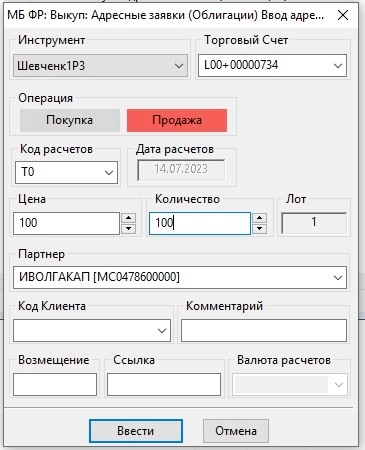

Cегодня последний день сбора заявок на оферту по выпуску Шевченк1Р3

- 20 июля 2023, 11:44

- |

Напоминаем, что сегодня последний день сбора заявок на оферту по выпуску Шевченк1Р3 (ISIN RU000A104Z89)

Ставка 5-12 купонов по выпуску установлена на уровне 0,01% годовых

Оферта по выпуску данных облигаций по 100% от номинала назначена на 25.07.2023, период предъявления бумаг 14.07. – 20.07.2023 (До 18:00 по МСК).

Порядок и методы проведения оферты по выпуску Шевченк1Р3

По всем возникающим вопросам обращайтесь к нам в телеграм-бот @ivolgacapital_bot

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Продолжается сбор заявок на оферту по выпуску Шевченк1Р3

- 18 июля 2023, 18:35

- |

Продолжается сбор заявок на оферту по выпуску Шевченк1Р3 (ISIN RU000A104Z89)

Оферта по выпуску данных облигаций по 100% от номинала назначена на 25.07.2023, период предъявления бумаг 14.07.2023 – 20.07.2023.

Порядок и методы проведения оферты по выпуску Шевченк1Р3 можно найти по ссылке

По всем возникающим вопросам Вы можете обратится к нам в телеграм-бот @ivolgacapital_bot

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал