прогноз по акциям

Самолет. Сильные результаты лидера девелоперов

- 27 апреля 2024, 08:39

- |

В рабочую субботу в нашем фокусе девелопер Самолет. Компания является лидером строительной отрасли РФ и ведущим разработчиком ИТ-решений в недвижимости. Вчера Самолет представил отчетность по итогам 2023 года, а также поделился операционными показателями за I квартал 2024 года. Забегая наперед стоит сказать, что результаты получились сильными, а инвестиционная идея продолжает жить. Перейдем к ключевым показателям:

Результаты за 2023 год:

🔵Выручка: 256,1 млрд руб (+49% г/г)

🔵Валовая прибыль: 88,9 млрд руб (+71% г/г)

🔵EBITDA: 72,1 млрд руб (+76% г/г)

🔵Чистая прибыль: 26,1 млрд руб (+71% г/г)

Самолету удалось достичь отличных результатов в отчетном периоде, которые обусловлены расширением земельного банка, как путем приобретения земельных участков, так и посредством проведения M&A сделки по покупке ГК МИЦ. Компания планирует и в дальнейшем работать над расширением земельного банка, сокращать объём долговой нагрузки и в то же время, не снижать темпы роста бизнеса.

Что касается операционных результатов за I квартал 2024, то они получились следующими:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Результаты ГК Самолет (SMLT) за 2023. Рекордный взлёт. Покупать ли акции сейчас

- 27 апреля 2024, 08:37

- |

✈️Ведущий российский девелопер опубликовал полную аудированную отчетность по МСФО за 2023 год. Несмотря на все опасения, рынок российской жилой недвижки пока не то что не рухнул, а продолжал разгоняться и в конце прошлого, и начале этого года. Давайте взглянем, какую высоту смог набрать прущий на форсаже Самолет.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЮГК, Позитива, АФК Системы, ВУШ, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Хотя акций Самолёта в моем портфеле в данный момент нет, я следил за выходом отчетности и внимательно изучил ее, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏗️ГК Самолет — один из крупнейших российских девелоперов, реализующий масштабные проекты в Московском регионе, Санкт-Петербурге и Ленинградской области. Недавно он обошёл даже монструозного «ПИК» и стал №1 по объёму текущего строительства жилья.

( Читать дальше )

Чистая прибыль Займера упала в 4 раза, но компания сохранила свой прогноз по ее росту по итогам 2024 года

- 27 апреля 2024, 04:58

- |

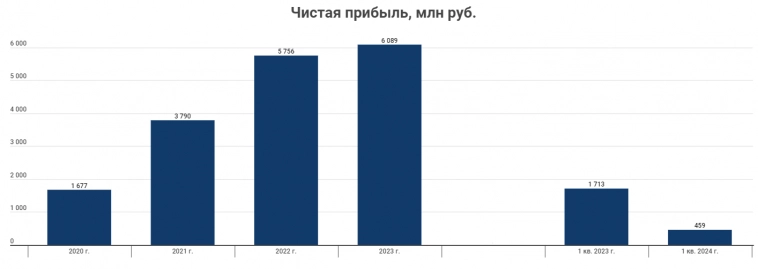

Вышел отчет Займера по МСФО, где чистая прибыль компании рухнула в 4 раза с 1,7 млрд рублей до 0,46 млрд рублей. Кроме этого компания рекомендовала за 1-ый квартал выплату в 100% от этой прибыли, что составляет 4,6 руб. на акцию (2% доходность к текущей цене).

( Читать дальше )

Чистая прибыль Сбера лучше прогноза, но впереди снижение маржи

- 27 апреля 2024, 04:47

- |

Сбербанк отчитался за 1-ый квартал по МСФО.

Чистая прибыль выросла на 11,3%, то есть 8,8 рублей на акцию (2,8% доходности от текущих) для дивидендов по итогам 2024 года уже заработали.

Рентабельность капитала осталась на высоком уровне 24,2%, а достаточность Н20.0 составила 13,9% (для выплаты дивидендов в 50% от чистой прибыли нужно больше 13,3%).

( Читать дальше )

Самолет собрался улететь в космос?!

- 26 апреля 2024, 20:40

- |

Самолет собрался улететь в космос?!

Сегодня компания опубликовала отчет за 2023 год и поделилась результатами за I квартал 2024 года. Если коротко — Сильные показатели!

🤩Что нужно знать об операционных показателях?

🔹Самолет нарастил продажи жилья в I квартале 2024 года на 44% — до 349 тыс. кв. м. Компанию не испугали заявления ЦБ РФ о снижении объема выдач льготной и рыночной ипотеки.

🔹Продажи в денежном выражении выросли на 75% — до 75 млрд руб. Стоимость одного квадратного метра жилья увеличилась на 22% — до 216 тыс. руб за кв.м.

🔹На семейную ипотеку пришлось около 50% продаж. Сохраняется сильная динамика роста в натуральном и денежном выражении даже при снижении доли ипотеки в марте 2024 года до 61% с 77% г/г.

☝️Компания фокусируется на наиболее устойчивом сегменте — доступном жилье.

В этом сегменте есть возможность увеличить продажи даже при ужесточении условий ипотеки.

📊Финансовые результаты 2023 года

Выручка выросла на 48,7% —до 256,1 млрд руб. Чистая прибыль увеличилась на 70,8% — до 26,1 млрд руб.

( Читать дальше )

Акции Самолета остаются фаворитом в секторе на II квартал благодаря активному росту - Альфа-Банк

- 26 апреля 2024, 19:49

- |

Ранее группа представила ключевые финансовые показатели по управленческой отчётности, но они не входят в дивидендную базу и отличаются от МСФО.

( Читать дальше )

Операционные и финансовые показатели Группы Мать и дитя растут - Альфа-Банк

- 26 апреля 2024, 19:14

- |

Компания показала сильные результаты. Выручка выросла на 23,2% г/г до 7,66 млрд руб. Чистая денежная позиция (разница между суммой на счетах компании и её финансовыми обязательствами) на 31 марта 2024 года составила 10,9 млрд руб. Общий объём капитальных затрат – 512 млн руб.

( Читать дальше )

Результаты Сбера сильные, но ожидаемые - Финам

- 26 апреля 2024, 18:31

- |

( Читать дальше )

🛒 Fix Price (FIXP) | краткий обзор результатов за 1кв2024

- 26 апреля 2024, 18:27

- |

▫️Капитализация: 264 млрд / 311₽ за расписку

Ключевые результаты за 1кв2024:

— Выручка:71,7 млрд р (+8,8% г/г)

— Валовая прибыль: 23,4 млрд р (+6,7% г/г)

— LFL продажи: +0,4% г/г (средний чек: +3,7% г/г, трафик: -3,2% г/г)

— Кол-во магазинов: 6545 (+131 кв/кв)

— Чистая прибыль: 3,3 млрд р (-43,8% г/г)

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👆 Рост расходов на персонал (актуальный для всего российского ритейла сегодня) – +31,1% г/г или +2,5 млрд р в абсолюте – оказал влияние на операционную и чистую прибыль Fix Price. Также в 1 квартале компания понесла расходы по налогу в размере 2,5 млрд рублей, основную часть которых составил налог на внутригрупповые дивиденды, что также повлияло на финансовый результат Группы.

✅ У компании чистый долгвсего 597 млн р (с учетом обязательств по аренде). Вполне комфортный уровень.

✅ Компания решила вопрос с выплатами дивидендов и, скорее всего, в дальнейшем проблем быть не должно (по крайней мере, ничего не мешает распределять существенную часть прибыли).

( Читать дальше )

Отчет Fix Price за первый квартал выглядит слабым, но ожидаемым - Финам

- 26 апреля 2024, 18:18

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал