яндекс

Реструктуризация может улучшить оценку той части Яндекса, которая остается в России - Атон

- 27 апреля 2024, 11:15

- |

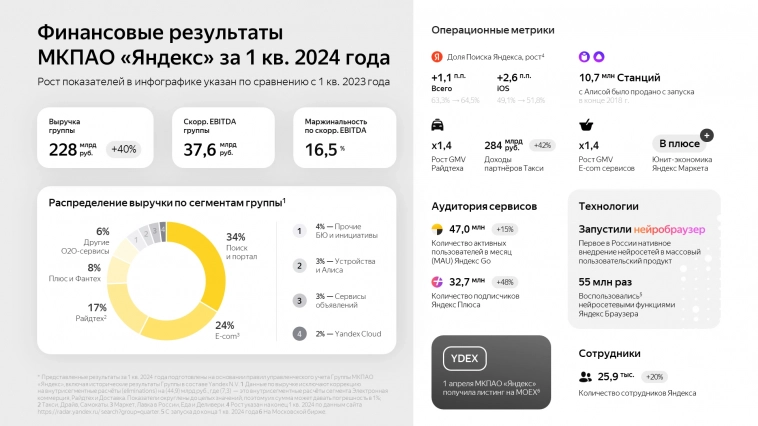

Выручка Yandex N.V. составила 229,6 млрд рублей (+40% год к году), скорректированная EBITDA — 31,2 млрд рублей (+144%), скорректированная чистая прибыль — 14,6 млрд рублей (в 1-м квартале 2023 — 2,6 млрд рублей). МКПАО «Яндекс» выпустило отдельный отчет, отчитавшись о 228,3 млрд рублей выручки (+40% г/г), скорр. EBITDA в размере 37,6 млрд рублей (+107% г/г) и 21,6 млрд рублей скорр. чистой прибыли (+164% г/г). Сегменты показали следующую динамику выручки: Поиск и портал +38% г/г, Райдтех +44% г/г, Электронная коммерция +31% г/г, Прочие O2O-сервисы +55% г/г, Плюс и развлекательные сервисы +54% г/г, Объявления +56% г/г, Прочие бизнес-юниты и инициативы +69%. Что касается EBITDA крупнейших сегментов: в сегменте Поиск и портал показатель вырос на 27% г/г до 44,2 млрд рублей, а в сегменте Электронная коммерция, райдтех и доставка он достиг 2,9 млрд рублей против убытка в 10,8 млрд рублей в 1-м квартале 2023.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🔍 Яндекс стал лучше

- 27 апреля 2024, 10:15

- |

Яндекс ( напомню, тикер “нового” Яндекса – $YDEX ) обнародовал финансовую отчетность за первый квартал 2024 года (по стандартам US GAAP).

Выручка за первый квартал увеличилась на 40%, до 228,3 млрд рублей. Скорр. EBITDA составила 37,6 млрд рублей (рост в 2,1 раза год-к-году).

Чистая прибыль в отчетный период выросла до 19,4 млрд рублей (+47% г\г).

Скорректированная чистая прибыль, достигнув 21,6 млрд рублей, показала кратное увеличение по сравнению с первым кварталом 2023 – рост в 2,6 раза.

Значительно увеличилось 💪 количество сотрудников (до 25,9 тыс. человек): темп роста их числа составил 20%.

👉Выручка сегмента Поиска и портал (поиск, геосервисы, Погода и др.) выросла до 93,6 млрд рублей (+38% г\г). Показатель скорр. EBITDA сегмента достиг 44,2 млрд рублей.

☝️Интересен такой качественный показатель, как общая поисковая доля Яндекса. В отчетном периоде он составил 64,5% (в 4кв2023 – 63,8%). Этот показатель на Android – 64,4%, а на iOS – 51,8%. Доля мобильной выручки от поисковой равнялась 62,7%.

( Читать дальше )

Яндекс представил финансовые результаты за I квартал

- 27 апреля 2024, 09:42

- |

Показатели оказались немного выше ожиданий. Положительная динамика выручки наблюдалась во всех сегментах.

🔸Начиная с 2024 г. Яндекс внёс изменения в структуру сегментов. Впервые скорректированная EBITDA сегмента Электронной коммерция, Райдтеха и Доставки оказалась положительной.

🔸Темпы роста выручки при этом продолжают снижаться, но всё ещё остаются крайне высокими: в I квартале +39% г/г.

Несмотря на впечатляющий рост финансовых показателей, акции Яндекса не отреагировали на публикацию финансовой отчётности.

📍Ключевым моментом остаётся вопрос обмена бумаг, а об этом в пресс-релизе не сказано. Учитывая высокую популярность акций Яндекса на российском рынке (по данным МосБиржи, они в среднем занимают 7,9% в портфеле частных инвесторов), мы ждём, что торгующиеся сейчас бумаги нидерландской Yandex N.V. будут пропорционально обменены на бумаги российской МКПАО «Яндекс».

Сохраняем долгосрочный положительный взгляд на акции компании.

Наша целевая цена: 4850 руб. #YNDX

( Читать дальше )

Яндекс успокоил инвесторов своей раздельной отчетностью: МКПАО Яндекс генерирует 99,5% всей выручки компании - Ведомости

- 27 апреля 2024, 06:49

- |

Компания «Яндекс» впервые опубликовала раздельную отчетность по иностранной и российской структурам, Yandex N.V. и МКПАО «Яндекс». Этот шаг считается логичным, так как компания готовится к разделению активов. Отчетность подтвердила, что МКПАО «Яндекс» генерирует 99,5% всей выручки компании.

Акции Yandex N.V. выросли на 1,52% до 4228 руб. на Московской бирже. Раздельная отчетность показывает, что активы МКПАО «Яндекс» генерируют 99,5% всей выручки компании, что считается позитивным сигналом для инвесторов.

Стратегическое разделение активов компании будет завершено в ближайшие месяцы. Публикация раздельной отчетности является необходимым шагом для предоставления информации инвесторам по будущему эмитенту.

Помимо этого, компания продемонстрировала сильные результаты за I квартал 2024 года. Выручка Yandex N.V. выросла на 40%, а МКПАО «Яндекс» показал рост выручки на 40% год к году.

Аналитики оценивают перспективы «Яндекса» положительно, выделяя потенциал для роста и развития в ключевых сегментах, таких как электронная коммерция и финтех. Однако, вопрос об обмене акций Yandex N.V. на МКПАО «Яндекс» остается важным для миноритариев.

( Читать дальше )

Долгосрочный взгляд на акции Яндекса позитивный - Промсвязьбанк

- 26 апреля 2024, 17:42

- |

Начиная с 2024 г. Яндекс внёс изменения в структуру сегментов. Впервые скорректированная EBITDA сегмента Электронной коммерция, Райдтеха и Доставки оказалась положительной.

Темпы роста выручки при этом продолжают снижаться, но всё ещё остаются крайне высокими: в I квартале +39% г/г.

Несмотря на впечатляющий рост финансовых показателей, акции Яндекса не отреагировали на публикацию финансовой отчётности.

Ключевым моментом остаётся вопрос обмена бумаг, а об этом в пресс-релизе не сказано. Учитывая высокую популярность акций Яндекса на российском рынке (по данным МосБиржи, они в среднем занимают 7,9% в портфеле частных инвесторов), мы ждём, что торгующиеся сейчас бумаги нидерландской Yandex N.V. будут пропорционально обменены на бумаги российской МКПАО «Яндекс».

Сохраняем долгосрочный положительный взгляд на акции компании. Наша целевая цена: 4850 руб.«Промсвязьбанк»

Квартальные результаты позитивны для котировок Яндекса - Альфа-Банк

- 26 апреля 2024, 16:27

- |

( Читать дальше )

ЯНДЕКС. ОТЧЁТ ЗА 1 КВАРТАЛ 2024 ГОДА.

- 26 апреля 2024, 15:09

- |

Яндекс сегодня выпустил отчётность за 1 квартал 2024 г. по МСФО.

Давайте взглянем на показатели:

-Выручка: 228,3 млрд руб. (+40% год к году (г/г));

-Скорректированная EBITDA: 37,6 млрд руб. (рост в 2,1 раза г/г) ;

-Скорректированная чистая прибыль: 21,6 млрд руб. (рост в 2,6 раза г/г);

«Нидерландская компания Yandex N.V. 5 февраля 2024 года объявила о заключении сделки по продаже бизнеса Яндекса за 475 млрд руб.* консорциуму частных инвесторов во главе с менеджерами Яндекса. Сделка получила одобрение акционеров Yandex N.V.»

«Yandex N.V. перестанет быть головной компанией группы. После завершения реструктуризации ей станет МКПАО «Яндекс» — частная и независимая компания, которая сохранит бизнесы, сервисы и активы Yandex N.V. за исключением четырёх зарубежных стартапов и дата-центра в Финляндии.»

«В марте 2024 года МКПАО «Яндекс» зарегистрировала проспект эмиссии в ЦБ РФ и получила статус публичной компании, а 1 апреля был получен листинг на Московской бирже. Акции компании войдут в первый котировальный список Мосбиржи и будут торговаться под тикером YDEX, им присвоен идентификационный код (ISIN) RU000A107T19. Торги под новым тикером начнутся в ближайшие месяцы.»

( Читать дальше )

Реальная возможность заработать на Яндексе?

- 26 апреля 2024, 13:54

- |

РЕАЛЬНАЯ ВОЗМОЖНОСТЬ ЗАРАБОТАТЬ НА ЯНДЕКСЕ?

Яндекс — классическая история роста. И все бы в нем было хорошо, да только есть один недостаток — НЕОПРЕДЕЛЕННОСТЬ ОБМЕНА. Пока ждем ответов менеджмента, оценим финансовые результаты.

📈 Ключевые финансовые показатели за I квартал 2024 года (г/г)

🟠Выручка увеличилась на 40% и составила 228 млрд руб.

🟠Скорректированная EBITDA выросла на 107% — до 37,6 млрд руб.

🟠Чистая прибыль показала рост на 47% и составила 19,4 млрд руб.

❗️ ВСЕ СЕГМЕНТЫ ПОКАЗЫВАЮТ СТАБИЛЬНЫЙ РОСТ

— Поиск и портал вырос на 38% — до 93,6 млрд руб.

— E-com прибавил 31%. Выручка составила 65,6 млрд руб.

— Райдтех показал рост на 44% — до 47 млрд руб. Количество активных пользователей Яндекс Gо в месяц выросло на 15% — до 47 млн человек.

— Плюс и Финтех подросли на 54% — до 20,5 млрд руб. Драйвит Яндекс Банк и Яндекс Плюс. Количество подписчиков выросло на 48% и составило почти 33 млн человек.

☝️Плюс и Финтех в перспективе могут стать основой генерации стабильных денежных потоков для компании!

( Читать дальше )

Yandex / Яндекс - Прибыль мсфо 1 кв 2024г: 19,376 млрд руб

- 26 апреля 2024, 12:42

- |

Yandex / Яндекс — мсфо

На 31 декабря 2023г общее количество выпущенных и находящихся в обращении акций: 361,482,282

ir.yandex.ru/shareholder-structure

Капитализация на 26.04.2024г: 1,500.87 трлн руб = Р/Е 68,9

Общий долг на 31.12.2022г: 278,541 млрд руб

Общий долг на 31.12.2023г: 490,336 млрд руб

Выручка 1 кв 2023г: 162,899 млрд руб

Выручка 2023г: 800,125 млрд руб

Выручка 1 кв 2024г: 228,313 млрд руб

Убыток по курсовым разницам 1 кв 2023г: 7,552 млрд руб

Убыток по курсовым разницам 1 кв 2024г: 84 млн руб

Прибыль 1 кв 2023г: 13,191 млрд руб

Прибыль 6 мес 2023г: 20,416 млрд руб

Прибыль 9 мес 2023г: 28,097 млрд руб

Прибыль 2023г: 21,775 млрд руб

Прибыль 1 кв 2024г: 19,376 млрд руб

ir.yandex.ru/financial-releases

( Читать дальше )

Про результаты МКПАО «Яндекс» за 1 квартал 2024 год

- 26 апреля 2024, 12:09

- |

*рост указан по сопоставимому периметру в сравнении с аналогичным периодом прошлого года

Текущий год начался для большинства наших бизнесов с уверенного роста. По итогам квартала выручка составила 228 млрд рублей (+40%), а скорр. показатель EBITDA вырос до 37,6 млрд рублей при маржинальности в 16,5% (на 5.3 п.п. выше год к году).

Операционная эффективность остаётся нашим фокусом во многих бизнесах — значительные улучшения в этом квартале были в направлении Электронной коммерции, где мы продолжили активно работать над юнит-экономикой (ЮЭ). В Яндекс Маркете она уже второй квартал подряд в положительной зоне 🎉

Команда Яндекса на конец 1 квартала состояла из 26 тысяч человек (+20% с прошлого года).

Ниже — данные по бизнесам:

🔸Поиск и портал. В этом квартале мы представили линейку новых генеративных нейросетей YandexGPT 3. А ещё мы первыми в России нативно встроили генеративные нейросети в массовый пользовательский продукт — Яндекс Браузер: с момента запуска в феврале его нейрофункциями (например, суммаризацией видео или редактированием текстов) воспользовались уже 55 миллионов раз!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал