TOP Топиков по добавлению в избранное

Самостоятельное путешествие в альплагерь на Алтае. Посчитали в деньгах

- 27 апреля 2024, 08:28

- |

Готовь сани летом, а поездку на Алтай в июле мы начали готовить еще зимой.

Авиа

В январе билеты из Екатеринбурга в Барнаул компанией RedWings и обратно обошлись нам в 29 294р на двоих в обе стороны. Сейчас те же самые билеты в 1,5 раза дороже.Аренда авто

На Алтае мы проедем Чуйский тракт до альплагеря Актру, где на несколько дней зависнем в горах. Расстояния большие, поэтому берем авто в аренду на 10 дней у goodcar22.ru.

Ценник начинается от 3 000р\сут, но мы едем впятером, поэтому берем машину чуть комфортнее — Тойоту Камри за 4 400р\сутки, и нам двоим аренда авто обойдется в 17 600р.

Путь на машине составит 1500км в обе стороны, так что расходы на бензин составят где-то 1035л или 5300р на всех (2120р на двоих)

Маршрут

День 1. Переезд Барнаул — с. Курай.

Ночевка на базе Курайские зори — 2000р на двоих.

Платная стоянка для автомобиля на следующие 5 дней 200р\сут, 200р на двоих

День 2-7. Альплагерь Актру.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 13 )

Самолет - цифры говорят сами за себя

- 26 апреля 2024, 15:26

- |

По данным Национального рейтингового агентства, ввод жилья в 2023 году побил абсолютный рекорд за всю историю наблюдений и составил 110,4 млн м2, что на 7,5% выше значений 2022 года. В этой статье я хочу рассмотреть результаты Самолета за 2023 год, который вышел на первое место по объему текущего строительства не только в Московском регионе, но и во всей стране.

Итак, выручка компании за отчетный период выросла на 49% до 256,1 млрд рублей. Отлично драйвит результаты успешная сделка по приобретению девелопера ГК МИЦ и усиление регионального присутствия. Также Самолет развивает вертикальную интеграцию своих сервисов: Самолет Плюс, Самолет Финтех, Самолет Фонды и Самолет Образование.

Компания продолжает держать уверенные темпы роста бизнеса, расширяет его благодаря цифровому сегменту, заботится о рентабельности и операционной эффективности. Так, EBITDA за 2023 год выросла на 76%, чистая прибыль на 71% до 26,1 млрд рублей, а рентабельность по ней выросла с 8,9% до 10,2%, что собственно и подтверждает мой вышеуказанный тезис.

( Читать дальше )

Где дивиденды, НЛМК? История, доходность, дивидендная политика и перспективы НЛМК

- 27 апреля 2024, 07:47

- |

Ходят слухи, что в одном из котлов НЛМК утопили прообраз Терминатора, отмечая очередную выплату дивидендов, ведь если не богатеть, то зачем вот это вот всё. Продолжаю серию дивидендных разборов, и сегодня наш клиент — Новолипецкий Металлургический Комбинат — второй металлург, возобновивший дивидендные выплаты в 2024 году.

Уже смотрели: Северсталь, Лукойл и Газпром нефть. Теперь разберём НЛМК, историю его дивидендов, дивидендную политику и перспективы компании. Поехали!

НЛМК вслед за Северсталью вернулся к выплате дивидендов, но он такой не один, вот актуальные прогнозы по дивидендам на этот год:

- Топ-10 акций с высокой дивидендной доходностью от Финам (NEW)

- Топ-6 акций на ближайший дивидендный сезон от БКС (NEW)

- 5 лучших акций под дивиденды от Промсвязьбанка

- Лучшие дивидендные акции 2024 года от Альфа-Банка

- Топ-7 дивидендных акций от аналитиков Sber CIB

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

( Читать дальше )

С какой скоростью машина каршеринга теряет в цене?

- 26 апреля 2024, 19:43

- |

1. сколько стоит автомобиль эконом-класса со всеми возможными оптовыми скидками?

2. с какой скоростью обесценивается автомобиль? Особенно если это такси/каршеринг

за сколько лет он потеряет в цене в два раза например?

Пообщался с Делимобилем.

У них математика такая примерно:

Авто служит 6 лет, потом продают.

Цена продажи = -40% от стоимости аналогичного нового авто в момент продажи.

Но по отчетности амортизируют -10% ежегодно.

В целом по цене средняя стоимость у них сейчас в районе 2 млн, как я и предполагал, закупают по цене дилеров.

Кстати у них есть профиль на авито, где они толкают свои машины:

www.avito.ru/user/c30d3bc1ad8d7a6c49673f67a44143ad/profile

Деприватизации не будет твердо и четко

- 26 апреля 2024, 18:17

- |

Вначале изъяли основной пакет, а потом суд удовлетворил требования прокурора в изъятии остальных 10,5% акций СМЗ в пользу государства. Более 2000 миноритариев были удивлены.

Получается, что кто-то купил акции на бирже, а потом их конфисковывают. Это нормальный заход, по крайней мере для России. Этот случай бросает не то что тень, а уже покрывало с тазом на весь российский рынок акций. Кто после такого захочет вкладываться в акции? Пока одних не сажают в тюрьму за распил бюджетов, другие лишаются денег за то, что решили вложить свои деньги в российские компании.

Пока вода только начала идти по трубам, Путин срочно заявил об отсутствии пересмотра итогов приватизации. Тот ряд дел, что были возбуждены, не являются пересмотром приватизации, а лишь как следствие превышения полномочий чиновников того времени.

( Читать дальше )

Fix Price - крепкий орешек

- 27 апреля 2024, 08:40

- |

Сезон корпоративной отчётности в самом разгаре. Именно она помогает инвесторам принимать взвешенные решения и понимать, как компания завершила тот или иной период. Сегодня я хочу пробежаться по результатам за первый квартал 2023 года крупнейшей в России сети магазинов низких фиксированных цен Fix Price.

Итак, выручка компании за отчетный период выросла на 8,8% до 71,7 млрд рублей. Влияние макроэкономической неопределенности продолжает ощущаться, однако показатель сопоставимых продаж вернулся на траекторию роста, что дает основание для оптимизма и ожидания увеличения темпов роста выручки в ближайшем будущем. Причем если в 1 квартале 2024 г. динамика LFL составила 0,4% г-к-г, то с начала апреля рост LFL уже превысил 2% г-к-г.

🛒У ритейлера заметно выросла доля нон-фуда в продажах — 48,7% в 1 квартале 2024 года против 44,5% годом ранее, что свидетельствует о постепенном восстановлении спроса на хозяйственные мелочи.

В отчетном периоде компания открыла 131 магазин и вышла в 29 новых локаций. На 31 марта 2024 года сеть магазинов Fix Price насчитывала 6545 магазинов, из которых более 10% находится в странах ближнего зарубежья. Анализ емкости рынка показывает, что у компании есть потенциал для дальнейшего расширения, и она может увеличить количество своих магазинов почти втрое.

( Читать дальше )

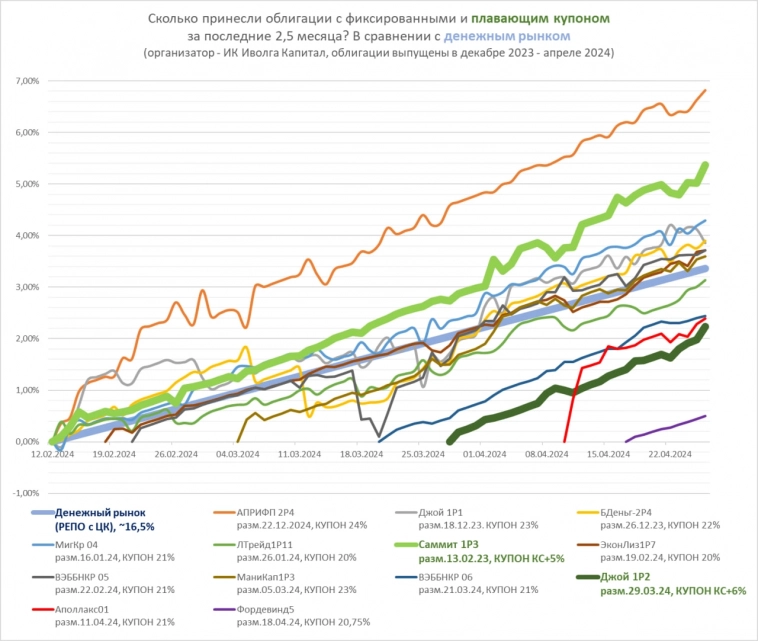

Флоатеры от ВДО оказались результативнее бумаг с фиксированной ставкой купона

- 27 апреля 2024, 06:11

- |

В середине февраля Иволга вернулась к практике выпуска (организации) флоатеров, облигаций с плавающей ставкой купона. В нашем случае со ставкой купона, привязанной к ключевой. Застрельщиком стали облигации МФК Саммит с формулой купона «КС + 5%» (но не выше 22% годовых).

Мы осторожно относились к этому инструменту, не вполне понимая, как поведут себя бумаги на вторичных торгах. Однако жалоб на поведение не поступало.

И в конце марта список флоатеров в нашем исполнении пополнили облигации Джой Мани, с «лесенкой» премии к КС, от 6% в первый год до 4% в последний. И тоже с верхним ограничением ставки, но уже начиная с 24%.

Уверенности в выбранном направлении добавляла и позиция ЦБ, которая с каждым заседанием по ключевой ставке ужесточалось. Вчера регулятор заявлял, что средняя КС до конца года ожидается уже на уровне 15-16%, а вариант ее повышения (с нынешних 16%) хоть и не базовый, но не исключается.

И сегодня мы анонсируем третий флоатер. С формулой «КС+5%». более зрелый, чем предыдущие: без ограничения по максимальной ставке купона (риск эмитента от взлета ставок ограничен отложенными во времени call-офертами и небольшой суммой самого выпуска).

( Читать дальше )

Стагфляционный шок: ВВП удивил самым низким показателем за 2 года, ниже самых низких оценок, PCE горяч

- 26 апреля 2024, 11:17

- |

Как будто специально, ВВП был объявлен ниже самой низкой оценки (SMBC Nikko), которая составила 1,7% (самый высокий прогноз Goldman Sachs — 3,1%, который отклонился на обычные 50%), и оказался на 3 сигмы ниже оценок.

Как будто специально, ВВП был объявлен ниже самой низкой оценки (SMBC Nikko), которая составила 1,7% (самый высокий прогноз Goldman Sachs — 3,1%, который отклонился на обычные 50%), и оказался на 3 сигмы ниже оценок.( Читать дальше )

✂️«Не исключаем сохранения текущей ключевой ставки до конца года» Глава ЦБ

- 27 апреля 2024, 07:56

- |

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов😜

---

На самом деле, здорово, что наш ЦБ открыт, аргументирует свою позицию, и следует лучшим практикам. Например, так же делают в США. Там решение ФРС – не только ставка, но и сигналы рынку, аргументация, аналитика.

Т.е. все, чтобы сделать дальнейшие действия более предсказуемыми и ничего не поломать

Но в нашем случае (может в США так же, мы не следили), предсказуемость весьма условная. Видимо, все так быстро меняется, что и корректировать прогнозы приходится регулярно.

Мы сделали несколько заметок (последняя тут), которые показывают, что прогноз ЦБ меняется вслед за ставкой: т.е. планы приходится постоянно корректировать. Буквально, спустя месяц-два:

— в сентябре при ставке 13% ориентир средней ставки на 2024 год был 11,5-12,5%

— в октябре после повышения КС до 15%, ориентир тоже повысился до 12,5-14,5%

— в феврале после декабрьского повышения ставки, прогноз вырос до 13,5-15,5%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс