инвестиции

Ставку ЦБ оставил на уровне 16%, она высокая и это плохо для рынка акций! Так ли это на самом деле?

- 27 апреля 2024, 09:34

- |

Вчера, 26 апреля, прошло очередное заседание ЦБ по ключевой ставке. Её оставили на прежнем, высоком уровне в 16% и держится она на данном значении дольше, чем когда либо за последние 10 лет — уже больше 4х месяцев! К примеру, в 2022г при резком повышении ставки ЦБ из-за начала СВО, её держали на максимуме не больше 2х месяцев, а в 2014г из-за присоединения Крыма, всего 1 месяц.

Так же, ЦБ жестко высказался по поводу дальнейшей ДКП и даже допустил повышение ключевой ставки при отсутствии дезинфляционных результатов при последующих заседаниях.

Все мы знаем, что высокая ключевая ставка препятствует росту рынка акций. Но так ли это на самом деле?

Действительно ли высокая ставка ЦБ — это негатив для рынка акций?

В теории финансов и экономики говорится, что чем выше уровень ключевой ставки, тем меньше спрос у населения на товары и услуги (при этом снижается инфляция), а денежный поток и прибыль у компаний падает. Отсюда можно сделать вывод, что котировки акций в таких условиях будут снижаться. Но реальность показывает, что рост процентных ставок не является негативом для фондового рынка.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

ММК отчитался за I кв. 2024 г. — отмечаем рост в фин. показателях, но CAPEX съедает FCF, див. доходность навряд ли будет двухзначной

- 27 апреля 2024, 09:21

- |

🔩 ММК представил нам операционные и финансовые результаты за I квартал 2024 г. В данном отчёте присутствуют интересные моменты, которые в очередной раз убедили меня, что переложившись из ММК в НЛМК, я сделал правильный. Давайте для начала рассмотрим основные данные:

▪️ Выручка: 192,9₽ млрд (+25,5% г/г)

▪️ Чистая прибыль: 27,7₽ млрд (+20,5% г/г)

▪️ EBITDA: 42,1₽ млрд (+27,8% г/г)

( Читать дальше )

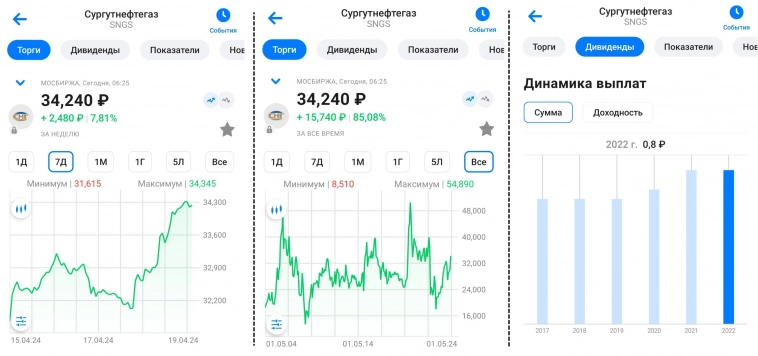

Разгон в обыкновенных акциях Сургутнефтегаз

- 26 апреля 2024, 21:41

- |

Никогда такого не было, и вот опять © В.С. Черномырдин

За последние несколько дней обыкновенные акции Сургутнефтегаза довольно прилично выросли. Инвестируя восьмой год подряд, я видел подобные движения уже много много много много раз. По этому, считаю своим долгом, высказать некоторые опасения на данный счёт...

С 2013 по 2022 год по дивиденды по обыкновенным акциям Сургутнефтегаз составляли от 0,45р до 0,8р (в последние два года), что давало 1,5-3% дивидендной доходности.

Можно сказать, что выплата, в среднем, стабильная, и едва ли индексируется на уровень инфляции.

Однако, каждый раз, когда по привилегированным акциям Сургутнефтегаз ожидается солидная выплата, и котировка акции стремительно растет, во многих недобросовестных телеграм каналах начинаются инфовбросы на тему увеличения дивидендов и обыкновенных акций.

Даже формулировки из года в год не меняются.

По опыту предыдущих лет, могу сказать, что все это кончалось одинаково — столь же резким обвалом. Зарабатывают на этом, естественно, спекулянты. Главное успеть вовремя выскочить. Большинство же инвесторов, либо теряют на этом движении, либо остаются долгосрочными инвесторами в бумаге с ~3% доходностью.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 26 апреля 2024, 18:57

- |

Что было сегодня с ИНДЕКСОМ МОСБИРЖИ?

🧐 С утра рынок двинулся выше, дойдя до 3459. Там поставил максимум, после чего цена начала двигаться в направлении к югу. Я в целом это и ожидал, что индекс поставит максимум, после чего пойдет на 3420, однако отскок произошел гораздо раньше. То есть индекс уверенно откупают, даже несмотря на его космическую перекупленность и желания пойти на коррекцию. И это хорошо, но только для тех, кто лонгует.

С другой же стороны, под закрытие индекс поджался под наклонный уровень сопротивления, который в моменте прогрызал вверх, однако спустя 5 минут отскочил от него вниз, а это значит, что покупатели сильны, но не на настолько, чтобы пробивать сопротивление с первого раза.

🤔 Поэтому отсюда честно говоря трудно предположить и вывести, что будет дальше. С одной стороны ММВБ откупили раньше, чем нужно, что хорошо. С другой пробой сопротивления с большими трудностями и без бычьих паттернов и признаков.

Следовательно, когда есть неопределенность лучшее, что мы можем сделать, так это сформировать условия.

( Читать дальше )

Северсталь в последнее время подкинула пищи для размышления своими новостями.

- 26 апреля 2024, 14:05

- |

Давайте по порядку, начнём с отёчности по МСФО за I квартал 2024 г.:

✔️ Операционные результаты. Производство стали (+7%) и чугуна (+2%) увеличили, но продажи металлопродукции снизили на 11% (продажи снижаются непрерывно с III квартала 2022 г.) из-за накопления запасов слябов на период ремонта доменной печи № 5.

✔️ Финансовые результаты. Выручка выросла на 20% в связи с ростом средних цен реализации, а прибыль на 13%. FCF вырос на 33% г/г до 33,1₽ млрд за счёт увеличения показателя EBITDA. CAPEX продолжает увеличиваться — 18,2₽ млрд (+47% г/г). Но, это не беда денежные средства на счетах компании составляют — 403,4₽ млрд (+8% г/г), с учётом % по вкладам, то «кубышка» несёт золотые яйца. Как вы понимаете чистый долг отрицателен — 238,6₽ млрд (напрягают валютные долги компании, которые при переоценке валюты увеличиваются, что и произошло в этом квартале).

✔️ Дивиденды. В этот же день совет директоров Северстали рекомендовал выплатить дивиденды за I кв. 2024 г. — 38,3₽ на одну акцию (див.

( Читать дальше )

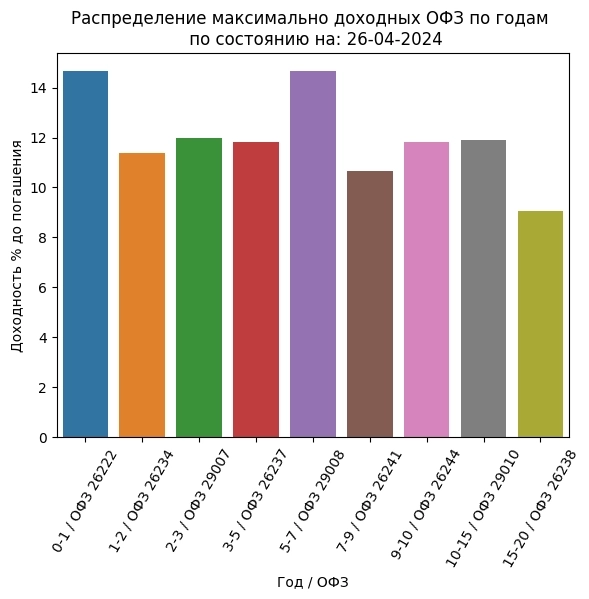

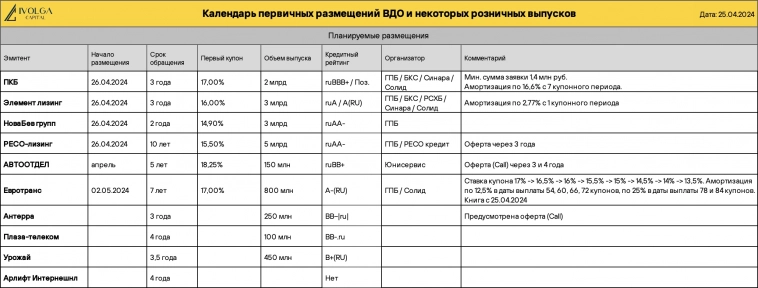

Сводка самых доходных облигаций ОФЗ и корп: 26-04-2024

- 26 апреля 2024, 12:17

- |

Не индивидуальная инвестиционная рекомендация

Инвестиции. Доходные ОФЗ по месяцам: 26-04-2024

Инвестиции. Доходные облигации по месяцам: 26-04-2024

Инвестиции. Доходные ОФЗ по годам погашения: 26-04-2024

Инвестиции. Доходные облигации по годам погашения: 26-04-2024

https://imkosarev.ru/2024/04/26/svodka-samyh-dohodnyh-obligacij-ofz-i-korp-26-04-2024/

( Читать дальше )

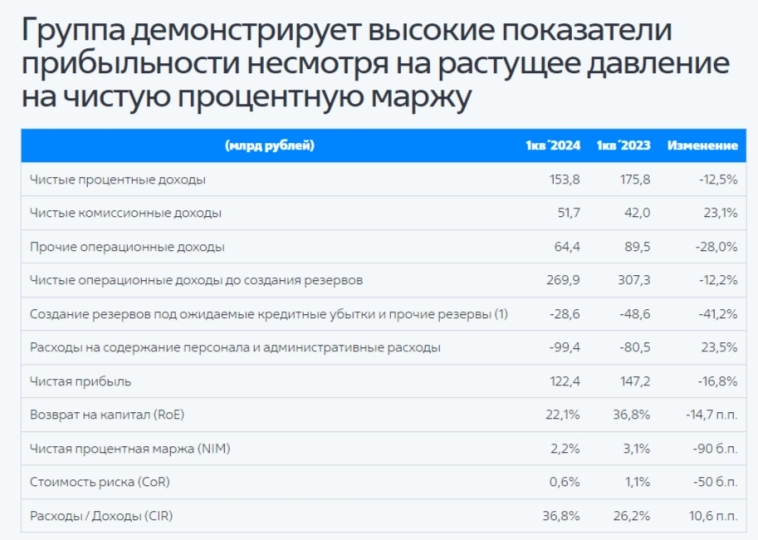

ВТБ отчитался за I кв. 2024г. — прибыль снизилась относительно прошлого года, но за март было заработано столько, сколько за январь-февраль

- 26 апреля 2024, 09:11

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за I квартал 2024 г. и они оказались весьма интересными. Если рассматривать чистую прибыль за квартал относительно прошлого года, то, естественно, она снизилась, потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка практически остудила спрос на вторичную ипотеку, а корректировка параметров льготных ипотечных программ помогла сделать эту льготу более адресной, но всё ещё впереди.

💳 Как не странно ужесточение макропруденциальных лимитов/надбавок влияет на различные банки по-разному, если рассматривать в целом банковский сектор, то спрос усиливается за счёт потреб. кредитования в последние 2 месяца, но ВТБ в данном сегменте не показало какой-то сверх прибыли.

💳 Стабилизация курса ₽ не даёт зарабатывать на курсовых разницах, как в прошлом году

Если рассматривать март относительно января-февраля, то чистой прибыли было заработано за март — 61,1₽ млрд, а в январе-феврале — 61,3₽ млрд.

( Читать дальше )

СД МФК ЗАЙМЕР: дивиденды за I кв 2024 г. = 4.58 РУБ/АКЦ. СД рекомендовал выплатить акционерам 100% чистой прибыли I квартала в виде дивидендов - компания

- 26 апреля 2024, 09:09

- |

Стратегия роста:

- Объем выдач займов новым клиентам вырос на 34% год к году до 1,3 млрд рублей, что создает базу для роста прибыли компании.

- Чистая прибыль компании составила 458 млн рублей. Снижение чистой прибыли вызвано ростом резервов и увеличившимися инвестициями в маркетинг для привлечения новых клиентов.

- Рентабельность капитала (ROE) за последние 12 месяцев составила 40%.

Дивиденды:

- Совет директоров рекомендовал выплатить акционерам 100% чистой прибыли I квартала в виде дивидендов.

- В случае утверждения общим собранием акционеров, которое состоится 29 мая 2024 года, выплаты составят 458 млн рублей, или 4,58 рублей на одну акцию.

- Дата составления реестра для выплаты дивидендов – 9 июня 2024 года.

Объем выдачи займов за первый квартал 2024 года увеличился на 7,2% год к году, достигнув 13 651 млн рублей. Выдача займов новым клиентам увеличилась на 33,8%, подчеркивая фокус компании на привлечение новых пользователей.

Расходы на резервы под кредитные убытки в I квартале 2024 года выросли до 1 898 млн рублей, отражая переход компании к оптимальной кредитной политике, способствующей росту выдачи займов.

( Читать дальше )

ММК. Финансовые и операционные результаты за 1 квартал 2024 г.

- 26 апреля 2024, 08:54

- |

Финансовые показатели:

Выручка: 192,9 млрд руб. (+25,5%)

Себестоимость продаж: 145,0 млрд руб. (+23,8%)

EBITDA: 42,1 млрд руб. (+27,6%)

Чистая прибыль: 23,7 млрд руб. (+20,3%)

Чистый долг: -98,1 млрд руб. (1 квартал 2023 г.: -91,5 млрд руб.)

FCF: 7,9 млрд руб.(-41,0%)

P/E: 5,3

P/B: 0,9

Рентабельность EBITDA: 21,8% (1 квартал 2023 г.: 21,4%)

Операционные показатели:

Производство стали: 3,0 млн тонн (-2,9%)

Производство чугуна: 2,3 млн тонн (-)

Производство угольного концентрата: 0,7 млн тонн (-14,9%)

Производство железорудного сырья: 0,4 млн тонн (-14,4%)

Продажи товарной металлопродукции: 2,7 млн тонн (-1,1%)

EBITDA растет. Снижение свободного денежного потока произошло из-за роста капитальных затрат. P/B в пределах нормы. Чистый долг/EBITDA отрицательный. Снижение наблюдается почти по каждой категории операционных затрат.

---------------------------------------------------------

Телеграмм канал ZoomInvestor — анализ фундаментала и краткая выжимка из отчетностей компаний.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал