Блог им. svoiinvestor

ВТБ отчитался за I кв. 2024г. — прибыль снизилась относительно прошлого года, но за март было заработано столько, сколько за январь-февраль

- 26 апреля 2024, 09:11

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за I квартал 2024 г. и они оказались весьма интересными. Если рассматривать чистую прибыль за квартал относительно прошлого года, то, естественно, она снизилась, потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка практически остудила спрос на вторичную ипотеку, а корректировка параметров льготных ипотечных программ помогла сделать эту льготу более адресной, но всё ещё впереди.

💳 Как не странно ужесточение макропруденциальных лимитов/надбавок влияет на различные банки по-разному, если рассматривать в целом банковский сектор, то спрос усиливается за счёт потреб. кредитования в последние 2 месяца, но ВТБ в данном сегменте не показало какой-то сверх прибыли.

💳 Стабилизация курса ₽ не даёт зарабатывать на курсовых разницах, как в прошлом году

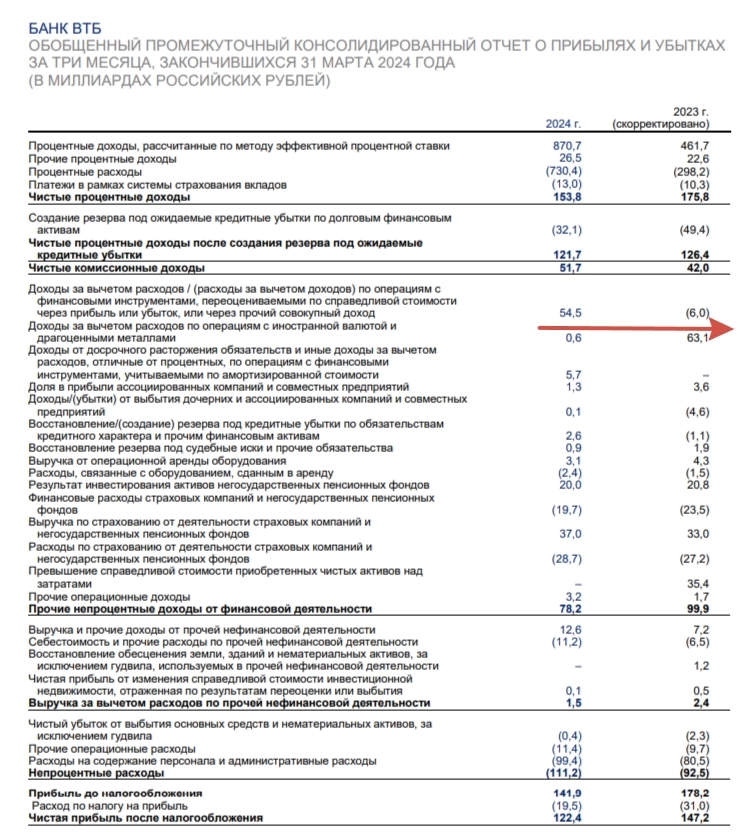

Если рассматривать март относительно января-февраля, то чистой прибыли было заработано за март — 61,1₽ млрд, а в январе-феврале — 61,3₽ млрд. Невероятный скачок? Всё благодаря прочим операционным доходам за март — 54,9₽ млрд (январь-февраль — 9,5₽ млрд), если их вычесть, то чистая прибыль будет на уровне января-февраля (в марте снизились % доходы, увеличились отчисления в резервы). Если курс не был сильно волатилен в марте откуда тогда такой доход? Помогла переоценка активов. Теперь давайте перейдём к основным показателям банка за I квартал:

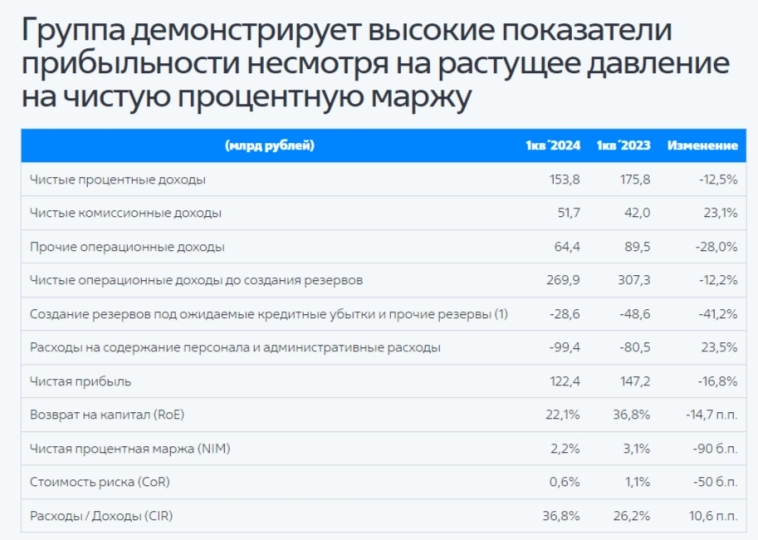

✔️ Чистые процентные доходы: 153,8₽ млрд (-12,5% г/г)

✔️ Чистый комиссионный доход: 51,7₽ млрд (+23,1% г/г)

✔️ Чистая прибыль: 122,4₽ млрд (-16,8% г/г)

Что ещё интересного можно отметить из отчёта?

💬 Объём кредитного портфеля вырос на 5,4% до 22,1₽ трлн. Собственный капитал банка увеличился на 5,4% до 2,282₽ трлн, темпы прироста уже не ошеломительные, как, например, годом ранее.

💬 Прочие операционные доходы — 64,4₽ млрд (-28% г/г), это как раз влияние курсовых разниц.

💬 Создание резервов под кредитные убытки и прочие резервы — 28,6₽ млрд (-41,2% г/г), из-за высокой ключевой ставки приходится больше отчислять, например, в марте отчисления составили 17,5 млрд, помимо этого во II квартале эта сумма должна ещё увеличиться (если смотреть на прошлый год, то там был эффект перехода с 2022 на 2023 гг). Расходы на содержание персонала и административные расходы — 99,4₽ млрд (+23,5% г/г), надо понимать, что теперь сюда суммируются административные расходы и расходы на персонал присоединённого банка РНКБ.

💬 ROE составило — 22,1% по сравнению с 36,8% за аналогичный период прошлого года. В прошлом году таких цифр удалось добиться благодаря весомой прибыли/курсовым разницам и разового эффекта от приобретения РНКБ.

💬 По показателю прироста клиентов, которые впервые выбрали банк ВТБ в качестве ежедневного финансового партнёра, банк вновь стал лидером на рынке.

📌 За прошлый год банк заработал рекордную прибыль — 432,2₽ млрд, в этом году ВТБ подумывает побить данный рекорд и прогнозирует чистую прибыль по МСФО в 2024 г. на уровне 435₽ млрд. Только в данную прибыль заложили два разовых эффекта — ~100₽ млрд прибыли от работы с заблокированными активами и признание 60₽ млрд отложенного налогового актива благодаря изменению стратегии консолидации Открытия. То есть основной заработок будет ниже 300₽ млрд. Комично выглядит и обсуждение дивидендов 26 апреля, напомню вам, что банк пересмотрел убыток по итогам 2022 г. по МСФО с 612,6₽ млрд до 667,5₽ млрд, значит, в резервы понадобиться ещё больше денег, помимо этого прибыль за 2021 и 2023 гг. пойдёт на восстановление капитала, ВТБ для выполнения нормативов достаточности капитала с учётом надбавок на ближайшие 5 лет потребуется до 1₽ трлн. Я всё-таки пессимистично отношусь и к заявлению про то, что по итогам 2025 года ВТБ может выплатить до 80₽ млрд дивидендов, слишком лёгкий сценарий для миноритариев.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 26 апреля 2024, 09:50

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс