Блог им. svoiinvestor |Чистая прибыль банковского сектора в марте 2024 г. — фиксируем снижение относительно прошлого месяца и года, но главное это снижение ROE

- 22 апреля 2024, 09:46

- |

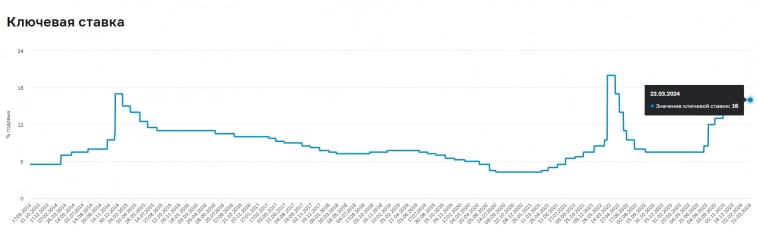

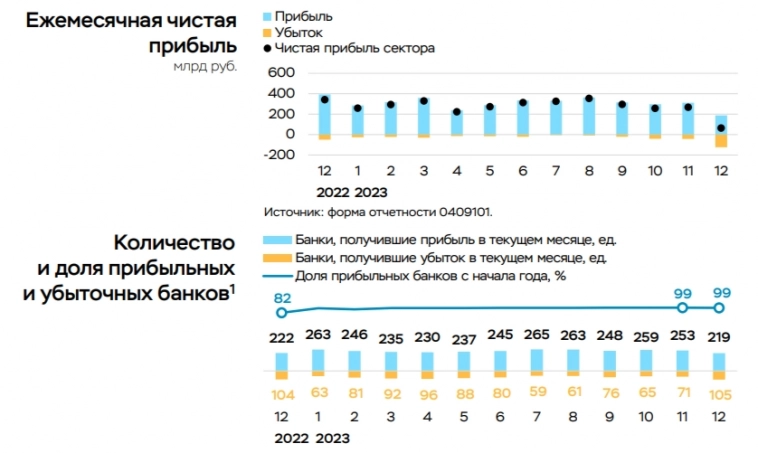

💳 По данным ЦБ, в марте 2024 г. прибыль банков составила 270₽ млрд (ROE — 22,1% в годовом выражении), случилось незначительное снижение относительно прошлого месяца — 275₽ млрд (1,8%), а вот с прошлым годом всё более чувствительнее — 330₽ млрд (18,2%). Но главное то, что доходность на капитал (показатель, который учитывает рост балансов банков) в марте 2024 г. относительно марта 2023 г. снизилась (с 32 до 22,1% в годовом выражении, в феврале 2024 г. ROE — 22,7%) и это уже звоночек. Теперь отмечаем интересные факты из отчёта:

🟣 Основная прибыль уменьшилась (основная прибыль включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) до 158₽ млрд с 210₽ млрд в феврале, но снижение было техническим. В марте была проведена реклассификация ценных бумаг в категорию удерживаемых до погашения из оцениваемых по справедливой стоимости. По ним накопилась отрицательная переоценка — 50₽ млрд, которая была восстановлена, а вместо этого сформированы резервы на ту же сумму в составе основной прибыли. На чистую прибыль данная реклассификация не повлияла.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |Сбербанк отчитался за март 2024 г., нормализовавшийся налог помог выйти на +120 млрд по прибыли. По ипотеке и потреб. кредиту цифры скрыты

- 11 апреля 2024, 09:31

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за март 2024 г. В марте банк заработал — 128,5₽ млн чистой прибыли, результат выше прошлого года, но если взглянуть на прибыль до налогообложения, то там весомый просадок — 158,8₽ млрд (-20,1% г/г). Именно нормализовавшийся налог в этом месяце помог компании выйти на прибыль в +120₽ млрд, если бы налогообложение осталось на уровне прошлого года, то прибыль составила в районе +80₽ млрд, а это уже совсем другие цифры. Но беспокоится по налогу не стоит, март прошлого года являлся аномалией, дальше всё было гладко. Наибольшее напряжение я испытал после того, как банк не раскрыл цифры по ипотеке и потреб. кредитованию, а привёл только % соотношение:

( Читать дальше )

Блог им. svoiinvestor |В феврале 2024 г. спрос в ипотеке продолжил своё снижение относительно прошлого года, но проблема в потребкредитовании и автокредитовании

- 29 марта 2024, 07:51

- |

Ⓜ️ По данным ЦБ, в феврале 2024 г. спрос в кредитовании составил — 319₽ млрд (0,9% м/м и 26,7% г/г, месяцем ранее 236₽ млрд). Для января характерно снижение выдач из-за длинных праздников, а февраль более короткий месяц в году, но всё же выдача опускается ниже 400₽ млрд второй месяц подряд. Если бы не потребкредитование и автокредитование (об этом ниже), то можно было признать, что повышенный спрос в кредитовании сошёл на нет и ужесточение ДКП начало работать, а так придётся, похоже, ждать статистических данных за март-апрель (в феврале 2023 г. кредитование составило — 263₽ млрд, 1% м/м и 10,4% г/г).

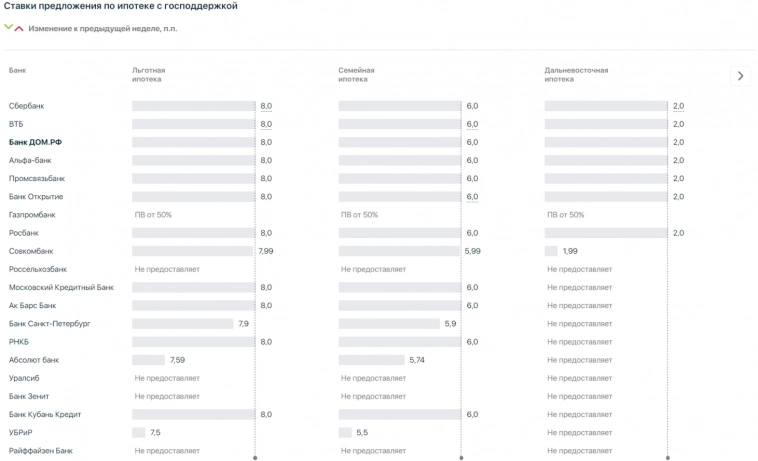

🏠 По предварительным данным ипотека в феврале на немного подросла до 0,7% (+0,6% в январе), в целом это соответствует ожиданиям регулятора (7–12% за 2024 г.). Стоит признать, что в 2024 г. ужесточение условий по ипотеке с господдержкой начало работать. Помимо этого, правительством сократило субсидии на 0,5 п.п. (в общем сократили на 1,5% с начала запуска субсидий). Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой составила — 218₽ млрд (189₽ млрд в январе), выдача же рыночной — 116₽ млрд (86 млрд в январе), держим в уме низкую базу января из-за праздников. Всего было выдано кредитов на 333₽ млрд, в феврале прошлого года выдали на 422₽ млрд.

( Читать дальше )

Блог им. svoiinvestor |Инфляция в середине марта — темпы продолжают снижаться, они ниже прошлогодних. Но держим в уме месячный перерасчёт и проинфляционные риски

- 23 марта 2024, 11:37

- |

Ⓜ️ По последним данным Росстата, за период с 12 по 18 марта индекс потребительских цен вырос на 0,06% (прошлые недели — 0,00%, 0,09%), с начала марта — 0,11%, с начала года — 1,66% (с 1 по 20 марта 2023 г. рост цен составлял — 0,12%, за полноценный месяц — 0,37%). Март вселяет надежды, всё-таки темпы снижаются и могут уйти ниже 4% saar (это месячная инфляция без сезонных факторов, умноженная на 12), помимо этого темпы на сегодня ниже прошлогодних, тогда 0,37% за март 2023 г. равнялись 4% saar. Но есть несколько факторов, которые могут повлиять на данные темпы: самое интересное, как регулятор пересчитает месячную инфляцию, уже 2 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%). Дальше следуют проинфляционные риски, которые были отмечены на пресс-конференции Эльвиры Набиулинной по случаю сохранения ключевой ставки на уровне 16%:

( Читать дальше )

Блог им. svoiinvestor |ЛСР рекомендовал дивиденды за 2023 год. Мечты о сверх дивиденде разрушены

- 17 марта 2024, 11:00

- |

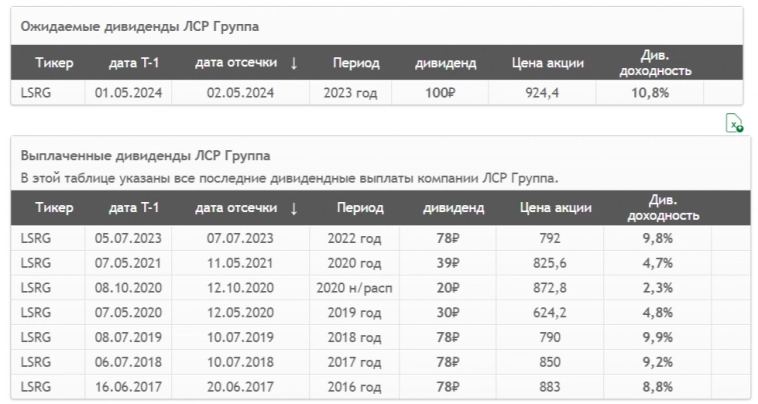

🏠 Совет директоров ЛСР рекомендовал дивиденды за 2023 год — 100₽ на акцию. Дата закрытия реестра на получение дивидендов — 2 мая 2024 года. Последний день для покупки бумаг компании под дивиденд — 30 апреля.

Рынок негативно воспринял данную новость, поэтому акция снизилась до 924,4₽ (в пятницу до объявления дивидендов находилась свыше 1000₽), а значит, дивидендная доходность равняется — 10,8%. Все же магические 78₽ (любимое число в дивидендах от данной компании) не были рекомендованы советом директоров, а дивиденд увеличили до 100₽ (36,3% от чистой прибыли по МСФО), хотя чёткой дивидендной политики у компании не предусмотрено. Почему же тогда рынок так сильно уронил цену акции?

Некоторые инвесторы закладывали 300₽ на акцию в связи с поднятием денег с «дочек» основной компанией. Но в отчёте за III квартал всё раскрывается, что весомая прибыль была направлена на погашение долгов, а не пристроена на вклады, чтобы в будущем выплатить сверх дивиденд.

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в январе 2024 г. составила — 354 млрд, но в увеличившемся заработке есть свои нюансы

- 25 февраля 2024, 11:44

- |

💳 По данным ЦБ, в январе 2024 г. прибыль банков составила 354₽ млрд (ROE — 29,6% в годовом выражении), это в 5,5 раза выше, чем месяцем ранее — 64₽ млрд (в декабре на балансе банков была отражена чистая прибыль в размере 176₽ млрд, но она была завышена за счёт дивидендов, полученных от российского дочернего банка — ~112₽ млрд, банк Открытие). Самое интересное, что банковский сектор заработал на ~40% выше итога января 2023 г. (258₽ млрд), но доходность на капитал (показатель, который учитывает рост балансов банков) в январе 2024 г. выросла не так значительно по сравнению с январём 2023 г. (до 29,6 с 26% в годовом выражении). В заработке в 354₽ млрд есть свои нюансы, давайте разбираться:

🟣 Основную прибыль в размере ~300₽ млрд (76₽ млрд в декабре) поддержало в первую очередь восстановление резервов по корпоративным кредитам у ряда банков (35₽ млрд по сравнению с доформированием резервов почти на 100₽ млрд в декабре), а также низкие операционные расходы — 211₽ млрд (352₽ млрд в декабре).

( Читать дальше )

Блог им. svoiinvestor |В январе 2024 г. спрос на кредитование продолжил снижаться. Вопрос остаётся по ипотеке с господдержкой, необходимы стабильные темпы снижения

- 23 февраля 2024, 16:58

- |

Ⓜ️ По данным ЦБ, в январе 2024 г. повышенный спрос в кредитовании продолжил снижаться — 236₽ млрд (0,7% м/м и 27% г/г, месяцем ранее 73₽ млрд, но такой резкий перепад в цифрах в декабре связан с корректировкой на крупную сделку по продаже кредитов в размере ~250₽ млрд). Для января характерно снижение выдач из-за длинных праздников, но всё же, если отбросить 9 дней выходных из месяца, то получится, что выдача опустилась ниже 400₽ млрд, а это уже весомый звоночек регулятору, что меры начинают действовать (конечно, для подтверждения тренда необходимо дождаться данных за февраль-март в будущем). Поэтому стоит учитывать лаг по сделкам и ДКП, после стабильных темпов снижения ЦБ задумается о ключевой ставке.

🏠 По предварительным данным ипотека в январе замедлилась до 0,6% (+2,9% в декабре). Для января характерно снижение ипотечных выдач из-за длинных праздников, однако в 2024 г. замедление связано ещё с ужесточением условий по ипотеке с господдержкой (ипотека становится более адресной: первоначальный взнос был повышен с 20 до 30%, размер льготного ипотечного кредита для всех регионов теперь составляет — 6₽ млн).

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 2023 г. — 3,3 трлн, провал по прибыли в декабре указывает на то, что ужесточение ДКП начало работать

- 02 февраля 2024, 16:44

- |

💳 По данным ЦБ, в декабре прибыль банков составила 64₽ млрд (ROE — 5,5% в годовом выражении), это в 4 раза ниже, чем месяцем ранее — 268₽ млрд. За 2023 г. банковский сектор заработал — 3,3₽ трлн, рекордный результат, предыдущий рекорд был поставлен в 2021 г. — 2,4₽ трлн. Как вы понимаете темпы заработка банковского сектора снижаются, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки и ужесточения макропруденциальных лимитов/надбавок. Всплеск спроса в ипотеке с господдержкой (выдача рыночной ипотеки снизилась на 30%, а с господдержкой возросла на 17,5% в декабре) связан с корректировкой параметров льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), потребители старались взять ипотеку по старым условиям. Данные параметры явно отразятся на прибыли банков в будущем, подождём отчётов за I-II квартал 2024 г. Теперь же перейдём к интересным моментам из отчёта:

( Читать дальше )

Блог им. svoiinvestor |В декабре спрос на кредитование продолжил снижаться, но корректировка льготной ипотеки подстегнула спрос у населения

- 31 января 2024, 10:02

- |

Ⓜ️ По данным ЦБ, в декабре повышенный спрос в кредитовании продолжил снижаться — 73₽ млрд (0,2% м/м и 23% г/г, месяцем ранее 531₽ млрд), такой резкий перепад в цифрах связан с корректировкой на крупную сделку по продаже кредитов в размере ~250₽ млрд (потребительские ссуды). Если отбросить в сторону данную корректировку, то выдачи приходят в некую норму и опускаются ниже 400₽ млрд. Чтобы зафиксировать окончательное охлаждение в кредитовании необходимо дождаться результатов I-II квартала 2024 г. (учитывайте лаг по сделкам и ДКП), после этого ЦБ сможет задуматься о снижении ключевой ставки.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в декабре ипотека выросла на 2,9% (+2,8% в ноябре). По итогам года ипотечный портфель вырос на 34,5% — это на 70% выше результата за 2022 г. Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой возросла — 655₽ млрд (540₽ млрд в ноябре), выдача же рыночной ипотеки продолжило своё снижение — 131₽ млрд (-30% м/м).

( Читать дальше )

Блог им. svoiinvestor |Из-за ужесточения льготной ипотеке банки и застройщики начали распри, всем хочется ускользающей от них прибыли

- 17 января 2024, 10:16

- |

🏗 Правительство наконец-то признало, что на рынке недвижимости образовалась проблема, а спред между первичным и вторичным жильём сейчас увесистый. Данные меры были анонсированы 15 декабря прошлого года, но уже тогда можно было догадаться об охлаждении спроса в льготной ипотеке, а значит, и о падении прибыли банков/застройщиков. Вот основные корректировки параметров льготных ипотечных программ:

✔️ По Дальневосточной и Арктической ипотеке с 6 до 9₽ млн увеличен предельный размер кредита.

✔️ До 30% повышен взнос по льготной ипотеке (раньше было 20%), которая выдаётся по ставке 8% годовых на покупку жилья в новостройках, строительство частного дома или приобретение земельного участка для его строительства.

✔️ Максимальный размер льготного ипотечного кредита для всех регионов, включая столичные, теперь составляет 6₽ млн (раньше 12₽ млн).

Как вы можете убедиться льготная ипотека становиться более адресной (упор сделан на малозаселённые регионы, первоначальный взнос повышен на чувствительные 30%, а объём кредита для столиц уменьшен с 12₽ млн до 6₽ млн).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс