форекс

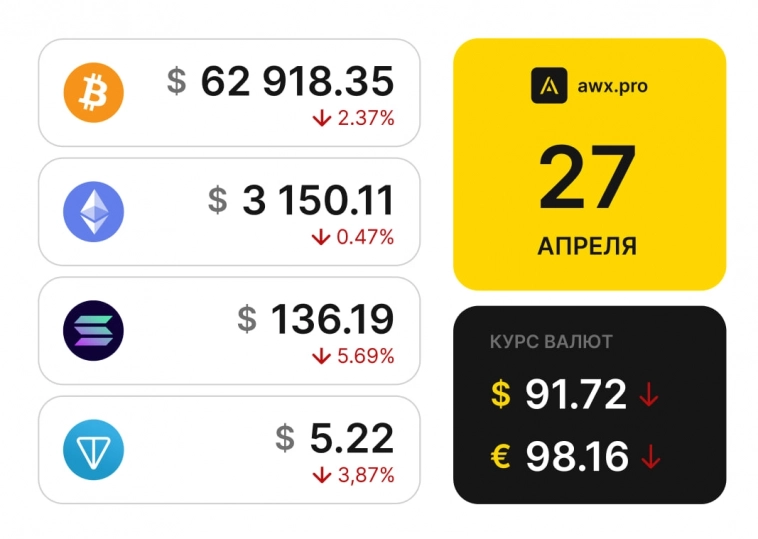

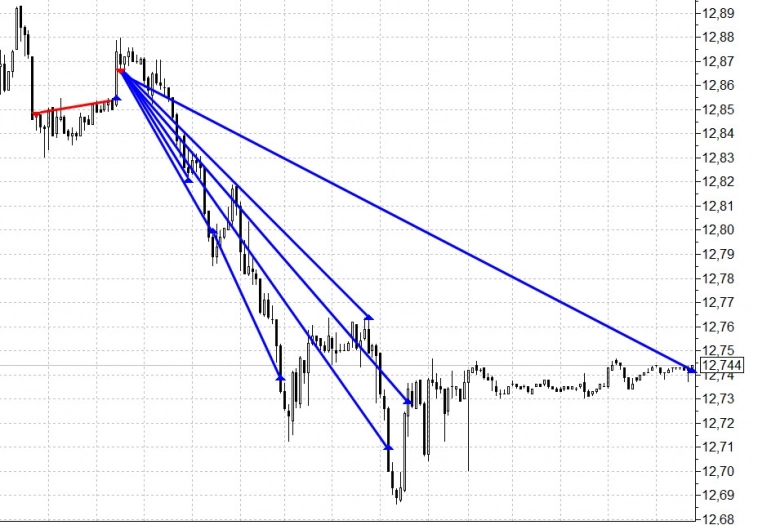

✅USDRUB CNYRUB

- 27 апреля 2024, 09:58

- |

Продажи, вчера,среагировали очень агрессивно и цены достигли целевыхуровней и произошло кое-что важное.

Особенно хорошо заметна ситуация на баксе. Очень большое усилие продаж, а закрытие дня хуже предыдущего. Фатикчески означает остановку. Поэтому полагаю, что волна [i] закончена и идет [ii].

Дальше снова жду снижение к более низким значениям.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Металлы актуальны

- 27 апреля 2024, 09:47

- |

В Америке сейчас складывается интересная ситуация:

- Экономическая активность снижается (25 апреля вышли данные по ВВП США за 1 квартал 2024 хуже ожиданий: факт 1,6% план 2,5%);

- Инфляция растет (26 апреля вышли данные Базового ценового индекса расходов на личное потребление за март: факт 2,8% план 2,6%).

ФРС планировал задушить инфляцию при сохранении экономической активности, получилось все наоборот. На мой взгляд, интерес к металлам сейчас будет актуальный, так как от ФРС можно ожидать ужесточения риторик по поводу снижения ставки, если снижение вообще не перенесут на 2025 год, а также повышение вероятности жесткой посадки.

Всем успешных торгов.

( Читать дальше )

⭐️⭐️⭐️ Клуб Нефтяников: НЕФТЕГАЗ, РУБЛЬ-ДОЛЛАР-ЮАНЬ. 27.04.2024.

- 27 апреля 2024, 09:12

- |

Необходимо авторизоваться.

USDJPY, EURJPY, GBPJPY - безумные тренды по иеновым!

- 27 апреля 2024, 08:11

- |

Пятничный поцелуй

- 27 апреля 2024, 02:55

- |

Главным шоком уходящей недели стал ВВП США за 1 квартал в первом чтении.

Резкий рост инфляции при замедлении темпов роста экономики ниже долгосрочного тренда является самым негативным сценарием для ФРС, ибо рост инфляции требует повышения ставок, а замедление экономики требует стимулов путем снижения ставок.

Компромиссом в такой ситуации, как правило, является длительное удержание ставок на уровнях, ограничивающих рост экономики, что приводит к рецессии.

Рынок, получив отчет по ВВП США, испугался именно такого сценария: замедления экономики при росте инфляции.

Однако я думаю, что ситуация более тривиальная.

История всегда развивается по спирали, но редко повторяется в точности.

Результатом ужесточения политики ЦБ для снижения инфляции с очень высоких уровней всегда является рецессия.

В этом цикле повышение ставок ФРС было резким и сильным, но экономика устояла, этому факту сначала все удивлялись, а потом привыкли, и рецессия исчезла из главных страхов участников рынка, а зря.

Причиной длительного роста экономики США были 3 фактора: избыточные сбережения после пандемии, тяга к путешествиям/времяпровождению вне дома после пандемии с готовностью тратить на это деньги и хайп по технологической революции.

( Читать дальше )

Неужели здесь всего лишь с десяток трейдеров торгующих на Форекс? Это какой-то капец. -Ау! -Вы где подевались?

- 27 апреля 2024, 00:15

- |

Есть наболевшая тема. Но только для тех кто торгует на Форекс. Инвесторы, это друга вселенная. Им будет не понять, многое из того что напишу.

Вот думаю: писать или не писать?

Просто когда торговал у европейского брокера, там меня вообще ничего не напрягало. Все было как говориться по-чесноку. Это что в плане торговли. Если бы не стали из-за санкций выживать. Блокируя, то кабинет, то еще что-то. То до сих пор бы торговал только у них. Проверенные временем. Как мне казалось, до 22 года февраля.

Но перейдя к российским брокерам, уже через пол года понял что это пиз… Как будто провалился в 90-е. Где на рынках орудовали наперсточники и разводилы разных мастей.

В общем, пока на этом остановлюсь. А то может оказаться что пишу зря. С инвесторами как-то не интересно. А трейдеры пока не объявились.

Лайкните те кто в теме Форекс. Обратка нужна.

Хотелось бы понять. Это я такой дурак, поэтому и лыжи не едут или просто змею пригрел на груди?

Кормили сегодня на заводе отлично

- 26 апреля 2024, 23:57

- |

🟢 ЗОЛОТО. GOLD-6.24 (GDM4). Трейд-ЛОНГ. Автоследование с Асланом Бероевым.

- 26 апреля 2024, 23:55

- |

▶ ЗОЛОТО. GOLD-6.24 (GDM4).

26.04.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин.

в рамках основной торговой системы взят ЛОНГ по цене 2370.1 п.п.

Без ордеров тейк-профит и стоп-лосс. С переносом через ночь.

Информация о каждой точке входа по ТС размещается не постфактум.

Соответственно, «фотошоп» прибылей по трейдам на 100% исключен.

Статистика на Нефти за 2023 г. Подтверждённый Профит +18,5%

Статистика на Золоте за 2023 г. Подтверждённый Профит +47,1%

Статистика на Долларе за 2023 г. Подтверждённый Профит +4,5%

Золото за 12 месяцев непрерывного применения Профит +67,7%

Статистика по ТС на Нефти за 1 Полугодие 2023 г. Профит +31,4%

Статистика по ТС на Золоте за 1 Полугодие 2023 г. Профит +29,5%

Нефть Профит +22,0% с удержанием позиции в три торговые сессии

Статистика по ТС на Золоте за 6 месяцев. Профит составляет +44,9%

Статистика по ТС на Золоте за 1 квартал 2023 года. Профит +10,9%

Статистика по ТС на Нефти за 1 квартал 2023 года. Профит +18,1%

Статистика на Нефти за 2022 г. Подтверждённый Профит +92,8%

( Читать дальше )

Прогноз Форекс, Акций и Криптовалюты на 29 апреля - 1 мая 2024

- 26 апреля 2024, 21:25

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал