s&p500

В США произошел первый в текущем году крах банка: закрылся Republic First Bank

- 27 апреля 2024, 10:40

- |

«Банк Republic First, ведущий бизнес как Republic Bank, был сегодня закрыт департаментом по банкам и ценным бумагам штата Пенсильвания, который назначил преемником Федеральную корпорацию по страхованию вкладов», — говорится в релизе Федеральной корпорации по страхованию вкладов (FDIC).

1prime.ru/20240427/bankrotstvo-847753753.html

- комментировать

- Комментарии ( 1 )

Пятничный поцелуй

- 27 апреля 2024, 02:55

- |

Главным шоком уходящей недели стал ВВП США за 1 квартал в первом чтении.

Резкий рост инфляции при замедлении темпов роста экономики ниже долгосрочного тренда является самым негативным сценарием для ФРС, ибо рост инфляции требует повышения ставок, а замедление экономики требует стимулов путем снижения ставок.

Компромиссом в такой ситуации, как правило, является длительное удержание ставок на уровнях, ограничивающих рост экономики, что приводит к рецессии.

Рынок, получив отчет по ВВП США, испугался именно такого сценария: замедления экономики при росте инфляции.

Однако я думаю, что ситуация более тривиальная.

История всегда развивается по спирали, но редко повторяется в точности.

Результатом ужесточения политики ЦБ для снижения инфляции с очень высоких уровней всегда является рецессия.

В этом цикле повышение ставок ФРС было резким и сильным, но экономика устояла, этому факту сначала все удивлялись, а потом привыкли, и рецессия исчезла из главных страхов участников рынка, а зря.

Причиной длительного роста экономики США были 3 фактора: избыточные сбережения после пандемии, тяга к путешествиям/времяпровождению вне дома после пандемии с готовностью тратить на это деньги и хайп по технологической революции.

( Читать дальше )

Медведи загнали эфириум в коррекцию, но быки готовы в любой момент вступить в бой

- 25 апреля 2024, 22:22

- |

Добрый день!

Эфириум продолжает нисходящее коррекционное движение, следуя за направлением биткоина. Сейчас монета активно тестирует горизонталь 30000, но в фокусе рынка активно остаётся интересный уровень поддержки 2716, от которого цена может вновь отскочить вверх и продолжить восходящий тренд:

Индекс S&P500 пытается скорректироваться после недавнего снижения, ориентируясь на тестирование максимумов в районе уровня 5265 и возобновление нисходящего коррекционного движения. Также в фокусе рынка остаётся уровень 4680, как потенциальная поддержка:

( Читать дальше )

"Цель она есть". На дне (S&P500)

- 25 апреля 2024, 11:09

- |

это вам послышалось.

Всем привет и трям!

Начинаем, продолжаем, работаем! Неделя медленно подходит к концу, но сегодня еще четверг. Надо ПОРАБОТАТЬ!

Что мы с вами и сделаем. :)

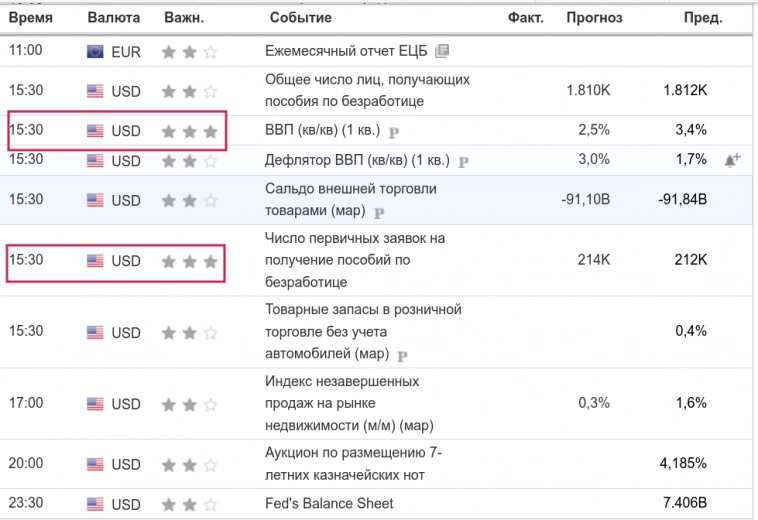

Новости на сегодня:

В 15:30 можем полетать.

Так то полубому на открытие амерской сессии летают. )

По рынкам на четверг (сегодня):

МАЖОРЫ ($) -коррекции от уровней и около-донный распил (кроме японской йены))).

BRENT — нащупал дно и отбивается.

GOLD — в диапазоне по Н1-Н4 после сильного снижения. Есть хорошие предпосылки к росту к 2350,0-2380,0. Но для этого надо пройти 2330,0 и закрепиться выше.

S&P 500.

Индекс всю апрельскую дорогу падал.Получился такой вот месяц коррекции.

И допадал аж до 5К. Им там мёдом, что ли, намазано? )) Сначала ждали, когда вырастит до 5К, сча ждали, когда упадет....))

Вот и дождались. И вроде тормознул.

Что тут можно «увидеть»?

( Читать дальше )

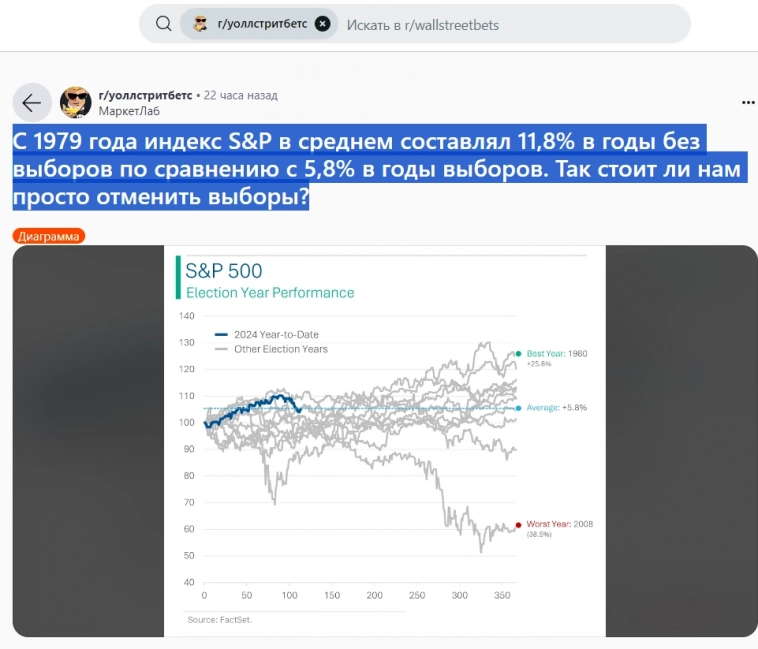

С 1979 года индекс S&P в среднем составлял 11,8% в годы без выборов по сравнению с 5,8% в годы выборов. Так стоит ли нам просто отменить выборы?

- 24 апреля 2024, 16:41

- |

Еще там есть интересные комменты, как показатель уровня полемики в США… к автопереводу не придирайтесь

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал