Блог им. svoiinvestor |Татнефть определилась с финальными дивидендами за 2023 г., заплатят в долг, ибо FCF израсходован. Но дивидендная доходность впечатляет

- 25 апреля 2024, 09:44

- |

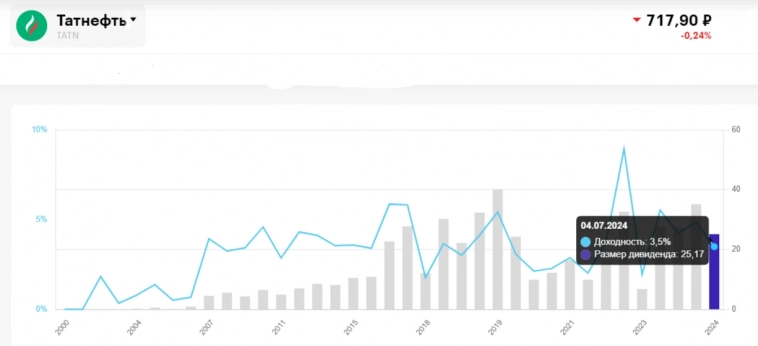

⛽️ Совет директоров Татнефти рекомендовал финальные дивиденды за 2023 г. в размере — 25,17₽ на каждый тип акций (див. доходность составит порядка ~3,5% на каждый тип акций, если опираться на текущие цены). Дата закрытия реестра — 4 июля 2024 г. Чтобы получить дивидендную выплату, то последний день для покупки акций — 3 июля.

Напомню вам, что ранее компания выплатила дивиденды за I полугодие и 9 месяцев 2023 г. в размере — 62,71₽ на каждый тип акций, сумма же всех дивидендов за 2023 г. может составить — 87,88₽ (12,25% див. доходности по текущим ценам, впечатляет). Ранее в своём обзоре я отмечал, что эмитент перешагнул порог выплат согласно дивидендной политике компании (50% от чистой прибыли по МСФО/РСБУ, где значение ЧП больше), а значит следующая выплата будет сверх этой нормы, тогда прогноз был в 23-36₽ на акцию, ибо республика нуждается в денежном потоке. Так в общем и получились, заплатили 71% от чистой прибыли, порадовав акционеров и Татарстан, но я бы заострил внимание на некоторых фактах из отчёта:

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. svoiinvestor |Нефтегазовые доходы в марте 2024 г. — превысили 1,3 трлн, всё идёт по плану регулятора

- 10 апреля 2024, 08:58

- |

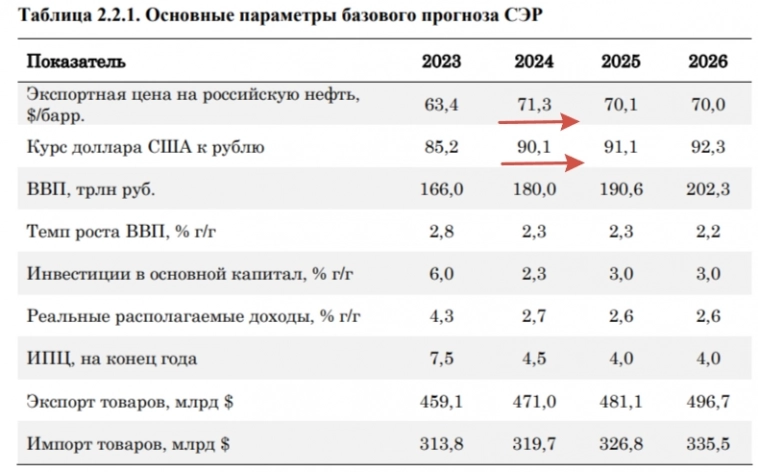

🛢 По данным Минфина, НГД в марте 2024 г. составили — 1307,5₽ млрд (+90% г/г), месяцем ранее — 945,6₽ млрд (+81,5% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в марте 2023 г. средняя цена Urals составляла 47,85$) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в марте составил — 91,7₽ (в феврале — 91,5₽), средняя цена Urals в марте по некоторым расчётам составила — 71$ за баррель (в феврале — 69$). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн (за I кв. 2024 г. уже заработали 2,9₽ трлн), при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, это около 6400₽ за бочку. В марте сложилась цена за бочку ~6500₽, если считать по сегодняшним параметрам, то выходит ~7200₽ за бочку, как вы понимаете план реализуем при сегодняшних параметрах курса и цены сырья. А теперь давайте подробно разберём отчёт:

( Читать дальше )

Блог им. svoiinvestor |Татнефть отчиталась за 2023г. — налоги, CAPEX и расходы на покупку сырья ухудшили фин. положение. Рассчитываем дивиденды за IV квартал

- 19 марта 2024, 13:54

- |

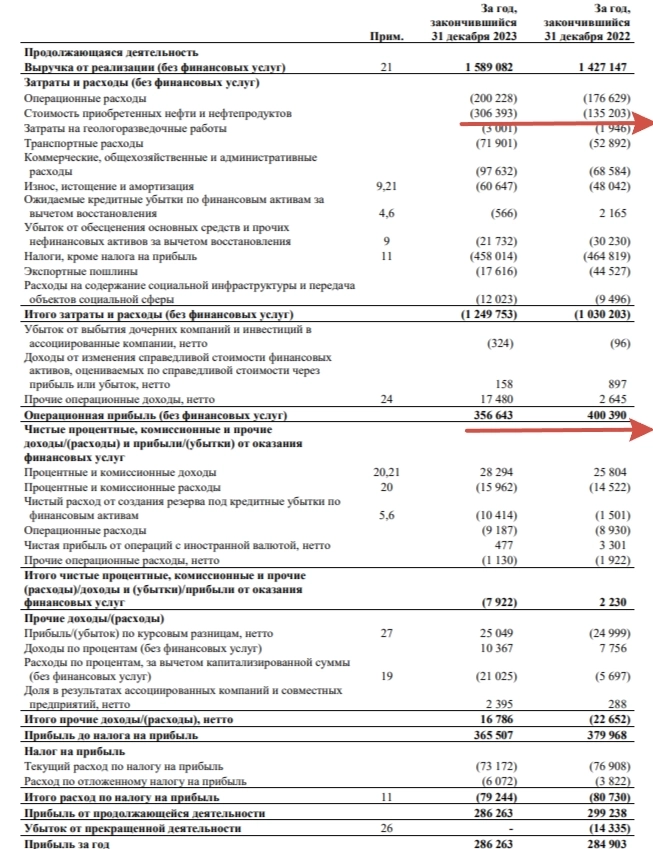

Татнефть опубликовала финансовые результаты по МСФО за 2023 г. Отчёт получился весьма интересным, потому что компания при благоприятной цене на нефть и стабильном курсе ₽ нарастила чистую прибыль на скромные %, а по ОП и вовсе ушла в минус по сравнению с прошлым годом. При этом Татнефть значительно вложилась в инвестиционную деятельность сократив свою «кубышку» почти вдвое, что же насчёт дивидендов за IV квартал, то 2 выплаты уже превысили FCF эмитента, но обо всём по порядку. Давайте для начала перейдём основным показателям компании:

🛢 Выручка: 1,589₽ трлн (+11,3% г/г)

🛢 Чистая прибыль: 287,9₽ млрд (+1,2% г/г)

🛢 Операционная прибыль: 356,6₽ млрд (-11% г/г)

Теперь давайте разбираться, что же привело к таким цифрам и какие ещё интересные факты кроются в отчёте:

💬 Как же так получилось, что при средней цене за бочку во II полугодии 2023 г. — 6500₽ (это выше, чем в I п. 2023 г. и II п. 2022 г.) чистая прибыль выросла на 1%, а операционная снизилась? Проблема в налогах и увеличившихся расходов на покупку нефти/нефтепродуктов (306,4₽ млрд потрачены в 2023 г. на покупку, в 2022 г. потрачено всего 135,2₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в феврале 2024 г. — увеличились в 1,4 раза по сравнению с январём, но будущее сокращение добычи угрожает бюджету РФ

- 07 марта 2024, 14:04

- |

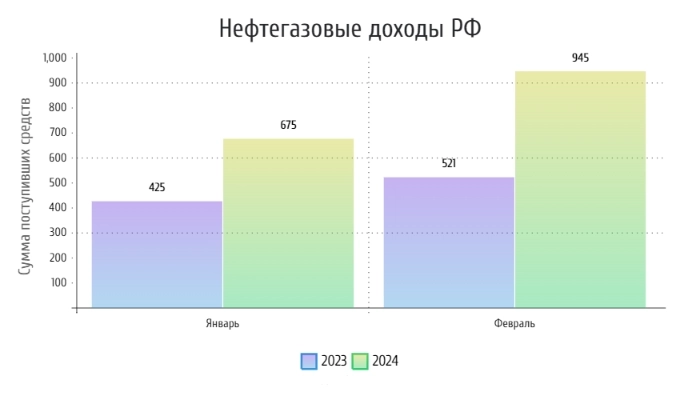

🛢 По данным Минфина, НГД в феврале 2023 г. составили — 945,6₽ млрд (+81,5% г/г), месяцем ранее — 675,2₽ млрд (+58,7% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Но стоит признать, что февральский доход отрасли сейчас на уровне 2022 г. (в феврале 2022 г. НГД составили — 972₽ млрд), конечно, этому помог окрепший курс $ — 91,5₽ (месяцем ранее — 88,7₽), цена Urals, Минэкономразвития любезно сообщил, что цена Urals в феврале составила — $69 за баррель (на уровне января). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, в принципе, если остаться на уровне заработка февраля, то достичь таких цифр можно. А теперь давайте подробно разберём отчёт:

✔️ НДПИ (1,213₽ трлн vs. 878₽ млрд месяцем ранее) и ЭП (8,6₽ млрд vs.

( Читать дальше )

Блог им. svoiinvestor |Дивиденды/купоны полученные за январь. Денежный поток продолжает наполнять мой портфель

- 30 января 2024, 12:48

- |

❄️ Январь стал довольно прибыльным месяцем в плане выплат дивидендов/купонов, стоит признать, что я стараюсь подобрать некоторые финансовые инструменты с ежемесячной выплатой или квартальной (в основном это касается облигаций). Известно, что хорошо сбалансированный портфель при любых экономических обстоятельствах будет генерировать вам денежный поток ежемесячно. Помимо дивидендных выплат (скептики любят тыкать отменной дивидендов у некоторых компаний) есть ещё купоны (в некоторых выпусках они выплачиваются ежемесячно), рента от REITов (инвестиционный траст недвижимости, порог входа чувствительный, но всё же) и процент по накопительным счетам, который также выплачивается ежемесячно. Значит, каждый месяц можно будет заниматься любимым делом — реинвестированием денежных средств. Когда только начинал свой инвестиционный путь, данное действие у меня вызывало эйфорию, но к хорошему быстро привыкаешь, когда уже отладил свой механизм получения средств, то уже не получаешь такую бурю эмоций, как вначале, но привычка отменно вырабатывается (дисциплина — прекрасная черта для долгосрочного инвестора).

( Читать дальше )

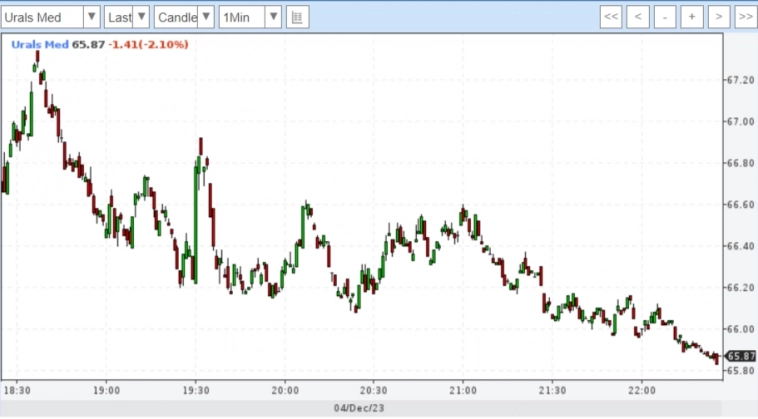

Блог им. svoiinvestor |Цена Urals в декабре 2023 г. — продолжила падение, приближаемся к некомфортным уровням для нефтяников и бюджета РФ!

- 11 января 2024, 11:10

- |

🛢 По данным Минфина, средняя цена Urals в декабре 2023 г. составила — $64,23 (+27% г/г), месяцем ранее — $72,84 (+9,5% г/г). Средняя цена Urals по итогам года составила — $62,99 за баррель (-17,2% г/г). Средняя же цена Brent в декабре равнялась — $77,88, а в ноябре — $83,12, дисконт уже значительный — $13,5. Таким образом, цена Urals уже полгода превышает ценовой «потолок» G-7 на уровне $60 за баррель (это как раз помогло бюджету РФ, который закончил год не с ошеломляющим дефицитом). Но мы ходим по тонкой грани, снижение цен на сырьё и укрепление ₽ неблагоприятно влияет на заработки нефтяников, соответственно, бюджет РФ будет недополучать деньги. На сегодняшний день Urals торгуется по ~$65, а курс $ к ₽ составляет — 89₽ (цена за бочку ниже 5000₽ — критична), напомню вам, что недавно Минфин представил документ ОНБНиТТП, где в бюджете за 2024 год обозначил некоторые параметры, а именно цена на российскую нефть будет равняться — $71,3, а курс доллара — 90,1₽ (то есть при данных параметрах будет наполняться планируемый бюджет за счёт НГД).

( Читать дальше )

Блог им. svoiinvestor |Экспортная пошлина на нефть и нефтепродукты в 2024 г. обнуляется. Выпадение данного дохода заменят повышением НДПИ для нефтяников

- 19 декабря 2023, 08:53

- |

🛢 Минфин опубликовал обнуление экспортной пошлины на нефть и нефтепродукты в 2024 году (на сжиженный газ и углеводородный газ данная мера не распространяется). Данное обнуление — это результат длившегося практически целых десять лет (принят в 2014 г., заработал с 2015 г.) налогового манёвра в нефтяной отрасли. Но, давайте перейдём к цифрам: за период с 15 ноября по 14 декабря средняя цена Urals составила — $66,12 (прошлый период — $79,23, фиксируем чувствительное снижение, но всё же потолок цен от EC всё равно игнорируется Россией). Экспортная пошлина на нефть в РФ с 1 января 2024 г. понизится на $24,7 и составит $0 за тонну (выпадение экспортной пошлины заменят повышением налога на добычу полезных ископаемых). Дисконт же к Brent в этот период составил около $12 (месяцем ранее составлял ~$9).

Напомню вам, что по данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г), уже на тот момент прослеживалось снижение цен на сырьё.

( Читать дальше )

Блог им. svoiinvestor |Цена Urals в ноябре продолжила падение, сокращение добычи нефти ОПЕК+ не помогло!

- 05 декабря 2023, 09:17

- |

🛢 По данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г). Средняя цена Urals по итогам 11 месяцев составила — $62,89 за баррель (-20% г/г). Средняя же цена Brent в ноябре равнялась — $83,12, а в октябре — $91,09. Таким образом, дисконт Brent к Urals в сентябре составил $10 (боковик одним словом). Таким образом, цена Urals уже пятый месяц подряд превышает ценовой «потолок» G-7 на уровне $60 за баррель. На нефтяном рынке происходят закулисные игры, а именно: США пытается пошатнуть значимость нефтяного картеля — ОПЕК+, последнее заседание тому доказательство, где перенос собрания из-за разногласий по сокращению добычи муссировались во многих СМИ, а цена сырья благополучно снижалась. Всё же явные лидеры организации Саудовская Аравия и Россия убедили Африканские страны в сокращении, а также преподнесли весомый сюрприз на собрании:

( Читать дальше )

Блог им. svoiinvestor |Татнефть заплатит очередные дивиденды — сверхприбыль даёт о себе знать!

- 23 ноября 2023, 15:11

- |

⛽️ Совет директоров Татнефти рекомендовал дивиденды за III квартал 2023 года в размере — 35,17₽ на каждый тип акций (дивидендная доходность составит порядка 5,5% на обыкновенную и 5,5% на привилегированную, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 9 января 2024 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 8 января.

Напомню вам, что ранее компания выплатила дивиденды за I полугодие 2023 года в размере — 27,54₽ на каждый тип акций, сумма же всех дивидендов за 9 месяцев 2023 год составляет — 62,7₽. Если отталкиваться от дивидендной политики компании, то: «целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая из них является большей». Дивиденды оказались выше прогнозов аналитиков, если судить по последнему отчёту, то Татнефть заплатит 101,9% по РСБУ от чистой прибыли. Видимо, прибыль по МСФО выше и компания решила направить около 75% от чистой прибыли на дивидендные выплаты. Если рассматривать отдельно отчёт Татнефти, то становится ясно, что II полугодие 2023 года явно сильнее по финансовым показателям, а дела компании идут хорошо, а значит и размер дивидендных выплат будет выше:

( Читать дальше )

Блог им. svoiinvestor |Экспортная пошлина нефти на декабрь — впервые снижение за долгие месяцы. Волатильность на рынке сырья не есть хорошо

- 17 ноября 2023, 13:25

- |

🛢 Минфин опубликовал расчёт экспортной пошлины на декабрь. Впервые за долгое время экспортная пошлина сократилась, при этом сегодняшняя цена на сырьё не сильно впечатляет наших экспортёров. За период с 15 октября по 14 ноября средняя цена Urals составила — $79,23 (прошлый период — $83,35, который уже месяц Россия продаёт нефть, игнорируя потолок цен от EC, новый пакет санкций навряд ли изменит это положение дел). Экспортная пошлина на нефть в РФ с 1 декабря 2023 г. понизится на $1,5 (в прошлом месяце было повышение на $2,3) и составит $24,7 за тонну. Дисконт же к Brent планомерно сокращается и в этот период составил около $9 (месяцем ранее составлял ~$10).

Напомню вам, что по данным Минфина, средняя цена Urals в октябре составила — $81,52 (+15% г/г), месяцем ранее — $83,08 (22% г/г), уже на тот момент прослеживалось снижение цен на сырьё. На сегодняшний день Urals торгуется по ~$66, а курс $ к ₽ составляет — 89₽ (обязательная продажа валюты экспортёрами влияет на курс и рубль начинает укрепляться), мы подбираемся к не очень выгодной связки для экспортёров, если цена сырья опустится ниже $60 или ₽ укрепится ниже 80, то тогда доходы просядут, соответственно, бюджет РФ тоже начнёт недополучать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс