Блог им. svoiinvestor |Нефтегазовые доходы в феврале 2024 г. — увеличились в 1,4 раза по сравнению с январём, но будущее сокращение добычи угрожает бюджету РФ

- 07 марта 2024, 14:04

- |

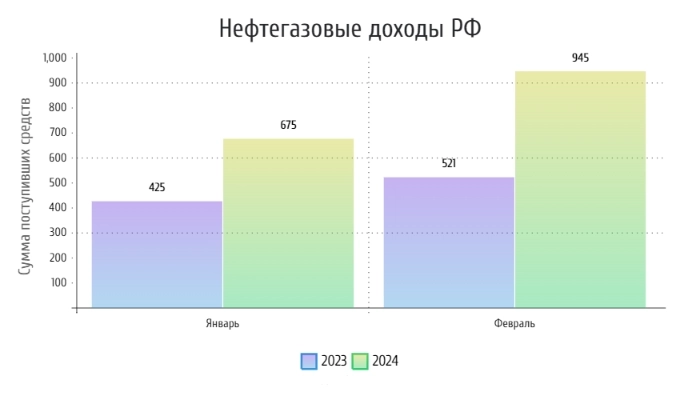

🛢 По данным Минфина, НГД в феврале 2023 г. составили — 945,6₽ млрд (+81,5% г/г), месяцем ранее — 675,2₽ млрд (+58,7% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Но стоит признать, что февральский доход отрасли сейчас на уровне 2022 г. (в феврале 2022 г. НГД составили — 972₽ млрд), конечно, этому помог окрепший курс $ — 91,5₽ (месяцем ранее — 88,7₽), цена Urals, Минэкономразвития любезно сообщил, что цена Urals в феврале составила — $69 за баррель (на уровне января). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, в принципе, если остаться на уровне заработка февраля, то достичь таких цифр можно. А теперь давайте подробно разберём отчёт:

✔️ НДПИ (1,213₽ трлн vs. 878₽ млрд месяцем ранее) и ЭП (8,6₽ млрд vs.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. svoiinvestor |В сентябре, похоже, пройден пик инфляции, октябрь вселяет надежды на снижение, но ужесточению ДКП всё равно быть!

- 23 октября 2023, 09:43

- |

Ⓜ️ По последним данным Росстата, за период с 10 по 16 октября индекс потребительских цен вырос на 0,15% (прошлые недели — 0,24% и 0,21%), с начала октября — 0,45%, с начала года — 5,07% (годовая же составляет 6,4%). После шести недель неудовлетворительных результатов по инфляции, наконец-то можно зафиксировать снижение (ужесточение ДКП и некоторое ограничение на нефтепродукты сыграли свою роль), но текущие темпы инфляции всё равно остаются крайне высокими. Именно поэтому ЦБ принял ряд мер, а правительство внесло свои коррективы, чтобы инфляционная спираль угасла:

✔️ Укрепление ₽. За этот период мы уже с вами должны были привыкнуть к полумерам ЦБ (в реальности ограничительные меры привели к тому, что $ торговался по +100₽, а крупный валютный спекулянт неистово проказничал в стакане), но правительство устало ждать и подготовило требование о продаже валютной выручки отдельными экспортёрами, заработало правило с 16 октября. Укрепление ₽ уже идёт полным ходом, на сегодня $ торгуется по 95₽, аналитики ждут курс в диапазоне 85-90₽.

( Читать дальше )

Блог им. svoiinvestor |Экспортная пошлина нефти на ноябрь — рост цены на сырьё не остановить. Бюджет РФ получает сверхдоходы

- 17 октября 2023, 13:16

- |

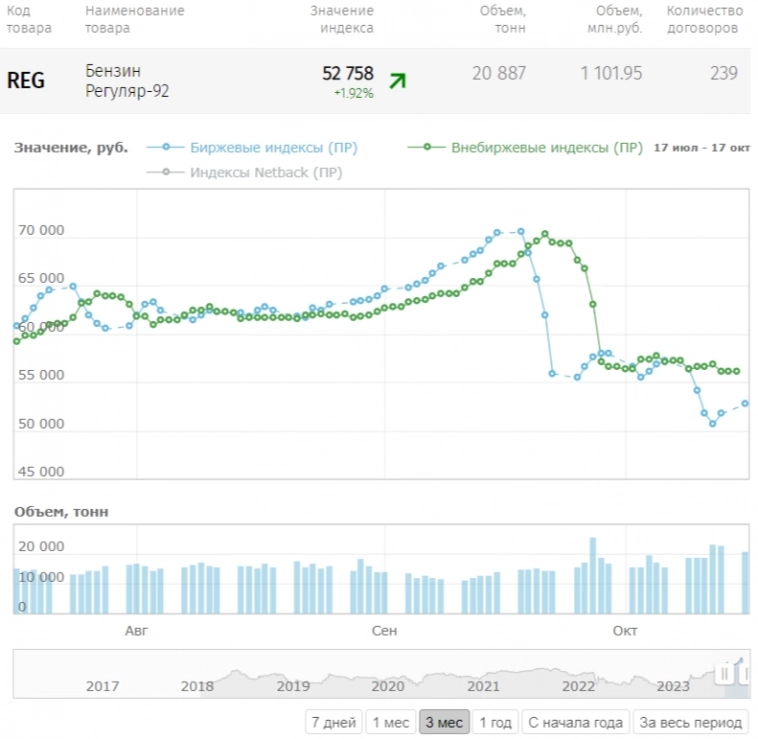

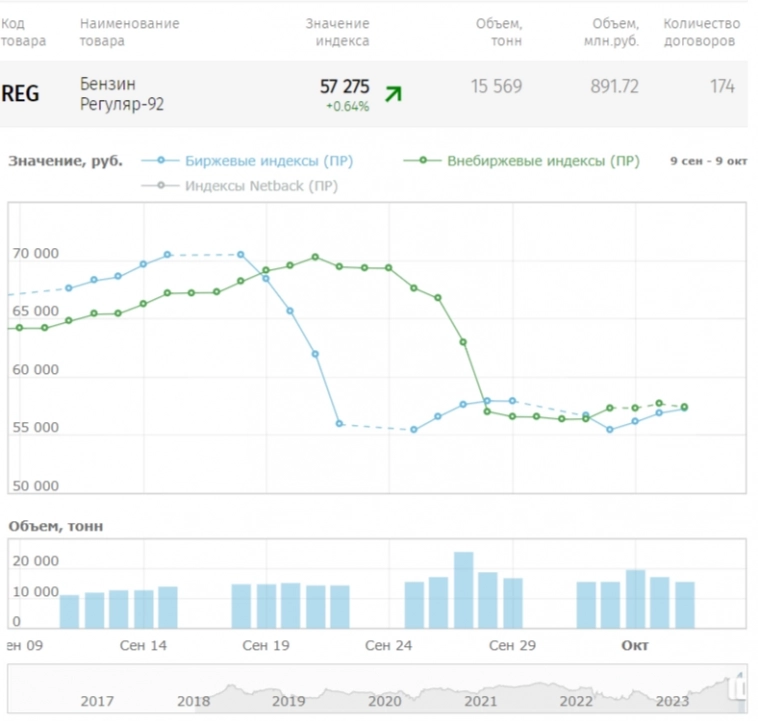

🛢 Минфин опубликовал расчёт экспортной пошлины на ноябрь. Цена Urals продолжает планомерный рост, всё благодаря действиям нефтяного картеля в лице ОПЕК+ (главные действия исходили от флагманов — СА и Россия) и конфликту на Ближнем Востоке (если будут втянуты другие мусульманские страны, то цена на сырьё явно взлетит в космос). За период с 15 сентября по 14 октября средняя цена Urals составила — $83,35 (прошлый период — $77,03, который уже месяц Россия продаёт нефть наплевав на санкции от EC и потолок цен, самоё интересное, что реакции на это нет со стороны G7/EC). Экспортная пошлина на нефть в РФ с 1 ноября 2023 г. повысится на $2,3 (в прошлом месяце — $2,5) и составит $26,2 за тонну. Дисконт к Brent планомерно сокращается и это в очередной раз доказывает, что санкции EC бессильны (спрэд составил ~$10, а месяцем ранее составлял ~$11,5). Напомню вам, что по данным Минфина, средняя цена Urals в сентябре составила — $83,08 (+22% г/г), месяцем ранее — $74 (-1% г/г), уже на тот момент можно было признать, что цена на сырьё — космос.

( Читать дальше )

Блог им. svoiinvestor |В октябре сохраняется высокая инфляция — это настораживает, запрет же на нефтепродукты продлился недолго!

- 16 октября 2023, 14:29

- |

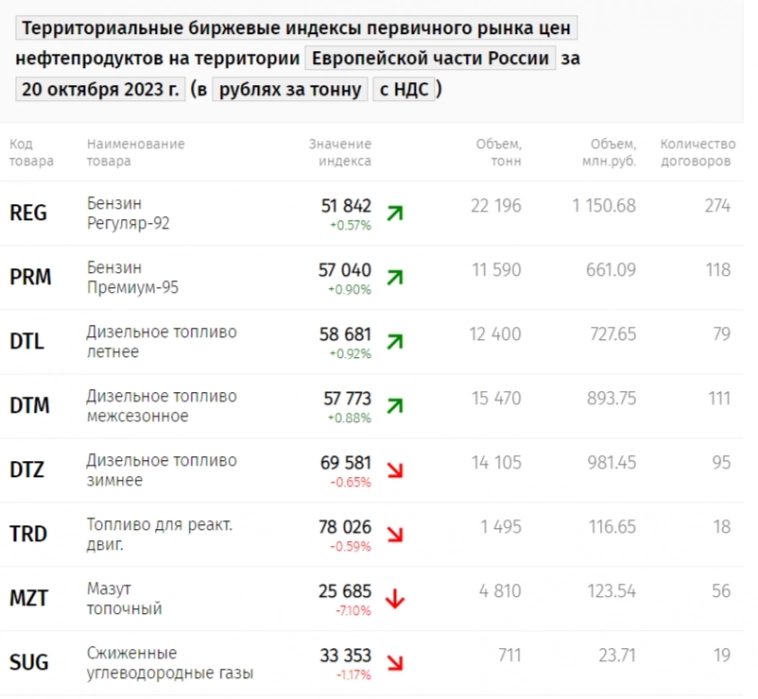

Ⓜ️ По последним данным Росстата, за период с 3 по 9 октября индекс потребительских цен вырос на 0,24% (прошлые недели — 0,21% и 0,28%), с начала октября — 0,30%, с начала года — 4,91% (годовая же составляет 6,3%). Уже шестую неделю подряд инфляция держится в плохом диапазоне для экономики, причём в октябре она ускорилась несмотря на непродолжительный запрет экспорта нефтепродуктов (в прошлые недели именно искусственный топливный кризис имел вес в ускорении инфляции), это явно плохой знак для ЦБ, видимо, меры которые принял регулятор не сильно помогают (да, стоит учитывать лаг, но с экстренного заседания прошло почти 2 месяца, а регулятор находится в роли догоняющего):

🔹 Ослабление ₽. Видимо, полумеры от ЦБ настолько не убедили и не впечатлили правительство, что оно подготовило требование о продаже валютной выручки отдельными экспортёрами, заработает правило с 16 октября. Укрепление ₽ уже идёт полным ходом, но всё это упущенный момент. $ по 100₽ внёс свою лепту в ускорившуюся инфляцию.

( Читать дальше )

Блог им. svoiinvestor |Нефтяникам сделали послабления — восстановив топливный демпфер и разрешив экспорт дизеля, но другого выхода у правительства не было!

- 08 октября 2023, 09:42

- |

🛢 Напомню вам, что правительство с 21 сентября ввело запрет на экспорт топлива из-за нестабильных цен на топливо внутри страны. В недавнем посте я писал, что данная мера не сможет продлиться долго, ибо нефтяники сокращают выпуск, а значит бюджет теряет деньги, при этом Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн, значит нефтянка наше всё (точнее нефтегазовые доходы, которые пополняют бюджет РФ).

Запрет продлился недолго и уже 6 октября правительство восстановило топливный демпфер, частично отменило запрет на экспорт дизеля. Вот ряд смягчений:

▪️ С 1 октября восстанавливается топливный демпфер, его коэффициент увеличили в 2 раза: с 0,5 до 1 (как было раньше). Демпфер важен для нефтяников. Когда экспортные цены на нефтепродукты выше внутренних, бюджет доплачивает нефтяникам разницу, чтобы они оставляли топливо внутри страны. Например, нефтяники получили из бюджета в сентябре более 299₽ млрд по демпферу, это с урезанной выплатой.

( Читать дальше )

Блог им. svoiinvestor |Префы Сургутнефтегаза выросли на ~5%, их стоимость стала выше, чем на ожидании дивидендов за 2022 год

- 27 июня 2023, 07:12

- |

🛢 Мой расчёт в префах Сургутнефтегаза всегда был основан на $ «кубышке», как я думаю и у большинства частных инвесторов, которые хотели защитить себя от ослабления рубля, но оставаться в то же время в рублёвом активе (стоит признать, что основной бизнес компании, тоже весьма успешный и генерировал весомую прибыль). Но случились события начала 2022 года, когда риски $ «кубышки» воплотились в реальность и я перестал покупать данные акции, но весомая часть всё так же оставалась у меня на брокерском счёте (из-за санкций многие подумали, что «кубышка» и вовсе потеряна).

🛢 Когда развернулась ситуация с рекомендацией по дивидендам от совета директоров СНГ (многие ожидали, что по префам заплатят более 3₽ на акцию, но как итог — совет директоров СНГ рекомендовал 0,8₽ на каждый тип акций), то в моменте стоимость акций переваливала за 38₽, впоследствии цена опускалась ниже 30₽. На тот момент компания ещё не опубликовала финансовые результаты за 2022 год, добавляем сюда минимальную выплату по дивидендам и получаем волнение среди инвесторов, которые опять же переживали за сохранность $ «кубышки».

( Читать дальше )

Блог им. svoiinvestor |Сургутнефтегаз отчитался за 2022 год. Кубышка осталась на месте, но вопросы всё же есть

- 13 июня 2023, 08:04

- |

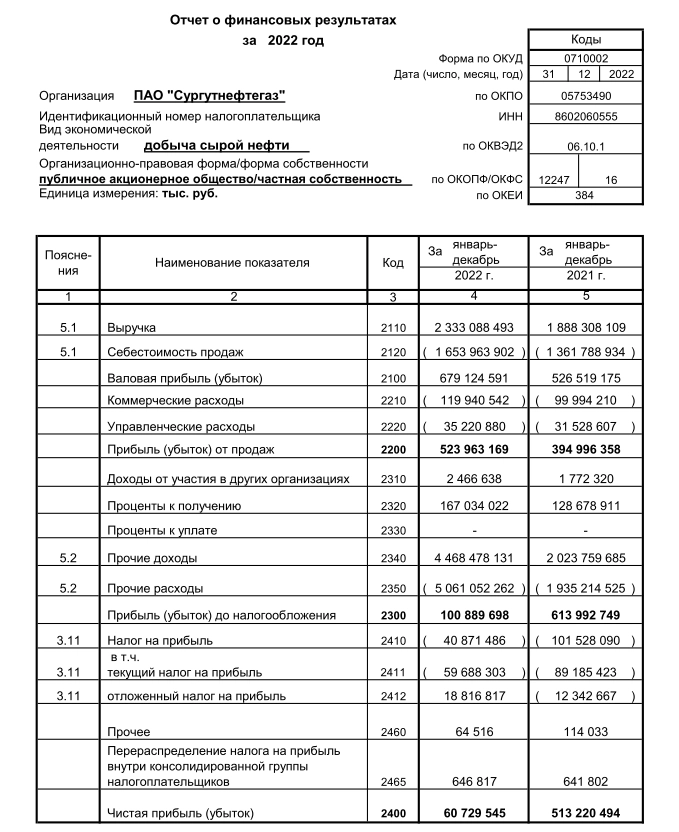

⛽️ Сургутнефтегаз опубликовал финансовые результаты по РСБУ за 2022 год. Многих волновала сохранность «кубышки» компании, не беспокойтесь она на месте, но данный отчёт вызвал много вопросов, на которые я попытаюсь найти ответы. Теперь же давайте перейдём к основным показателям компании:

🛢 Выручка: 2,3₽ трлн (23,6% г/г)

🛢 Чистая прибыль: 60,7₽ млрд (-88% г/г)

🛢 Валовая прибыль: 679,1₽ млрд (29% г/г)

По основным показателям сразу возникают вопросы, если выручка возросла до таких чисел, то почему чистая прибыль упала на столько процентов и как там поживает «кубышка»? Давайте обо всём по порядку:

▪️ Сразу перейдём к «кубышке». Она выросла до ~4,4₽ трлн (~4,15₽ трлн в прошлом году), 2,14₽ трлн оказалось в долгосрочной части, 2,17₽ в краткосрочной и ещё 103₽ млрд кэша (в прошлом году в долгосрочной было 2,77₽ трлн, а в краткосрочной 1,14₽ трлн, видно, что компания перекладывалась в другие валюты). Почему есть уверенность, что компания переложилась опять в валюту? Проценты к получению составили: ~167₽ млрд, а значит процентная ставка около 4%, это намёк на валютные вклады.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые эмитенты наконец-то принялись за дело

- 01 марта 2023, 09:46

- |

🛢 На недавней коррекции рынка я отмечал, что до этого российский фондовый рынок рос за счёт других секторов (металлургический, финансовый и т.д.), а нефтегазовый находился в боковике. После 10 пакета санкций от EC и речи В.В. Путина всё то снижение почти откупили, а нефтегазовый сектор вчера многих удивил оказавшись в лидерах роста (когда-то же это должно было произойти, ещё с дивгэпа Лукойла думал об этом). По моему мнению, есть несколько причин:

▪️ Россия сократит добычу нефти на 500 тыс. баррелей в сутки (в марте). Это точно улучшит динамику цен и сократит предложение на рынке;

▪️ Цена сырья увеличивается, при этом дисконтUrals к Brent сокращается;

▪️ Курс валют идёт в правильном направлении. Чтобы продавать нефть по ~$50 за баррель, то доллар должен торговаться в районе 75-80₽.

( Читать дальше )

Блог им. svoiinvestor |Сургутнефтегаз и возможности его "кубышки".

- 29 января 2023, 12:54

- |

⛽️ Во вторник совет директоров Сургутнефтегаза проведёт собрание, где будут обсуждать участие компании в других организациях. Что же это означает? А то, что будут рассматривать куда инвестировать накопленные средства, а средств поверьте достаточно. По итогам 2021 года на депозитах скопилось ~3,78₽ трлн в иностранной валюте и ещё более 250₽ млрд на счетах компании. Не забываем и про проценты, например, долларовая «кубышка» принесла за год около 128₽ млрд. Конечно, стоит учитывать курс валют и валютная переоценка должна присутствовать (под конец 2021 года курс доллара составлял 74,29₽), но были же проценты, поэтому предположим, что сейчас там около 4₽ трлн.

( Читать дальше )

Блог им. svoiinvestor |Конец торгового дня. ВТБ ракета. Сургут опять разогнали, а золото ниже 5000 руб.

- 01 апреля 2022, 19:23

- |

Можно выдохнуть господа, торговая неделя подошла к концу. Если честно, то сегодняшний день показал, что наш междусобойчик на фондовом рынке реагирует на любые новости со знаком плюс в положительном ключе и неистово улучшает позиции некоторых эмитентов. Мне если честно в такой эйфории участвовать не хочется, никаких событий к улучшению нашего положения я не увидел и поэтому держу свой свободный кэш под 24% и дергаюсь. Например, депутаты предложили направлять средства ФНБ на выкуп привилегированных акций банков РФ, наш рынок сразу же:

📈 SBERP +9%

📈 SBER +7.5%

📈 VTBR +13.6%

К Сбербанку нет никаких вопросов, он до этого не показывал значительный рост, а сегодня видимо на волне такого предложения решил отыграться. Но простите, что случилось с ВТБ? С банка сняли что ли санкции или подтвердились их нереальные дивидендные выплаты. Когда все открещивались от данного эмитента и говорили, что лучше бы в их портфелях не было данной бумаги, она второй день делает +13%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс