Блог им. svoiinvestor |Танкеры Совкомфлота продолжают выгружать нефть в Индии

- 30 апреля 2024, 15:55

- |

⚓️ В апреле-мае суда Совкомфлота выгрузят в индийских портах около 664 тыс. т нефти и горючего — Reuters. Интересно получается, да?

⛴ Санкции оказались пустышкой? 23 февраля США ввели санкции против Совкомфлота и 14 нефтяных танкеров, к которым компания имела отношение. Индийские НПЗ вроде даже, как «испугались» вначале принимать российское сырьё, но потом поняли, что делится прибылью с тем же Китаем, ой как нехорошо.

⛴ Индия является крупнейшим потребителем российской нефти, поставляемой морским путём, поэтому тот, кто паниковал и считал, что Совкомфлот лишится поставок — зря это делал.

⛴ На скриншоте список судов Совкомфлота, которые, согласно данным LSEG, прибудут в Индию в апреле и мае. Сырьё будет доставляться стабильно.

📌 С учётом политической ситуации и цен на фрахт Совкомфлот продолжит генерировать кэш (последний отчёт по РСБУ не даёт полной картины, ибо МСФО учитывает дочерние компании). Нефтяная отрасль тоже не остаётся в стороне, поставки продолжаются, ценовой потолок не работает, сырьё поставляется на российских судах и с российских страховым покрытием. Поэтому ставка на Совкомфлот, Роснефть и ЛУКОЙЛ в моём портфеле работает 😉

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Блог им. svoiinvestor |Продажа акций Алросы — правильный ход судя по последней отчётности. Солидный CAPEX, санкции и мизерные дивиденды меня не привлекают

- 29 февраля 2024, 09:24

- |

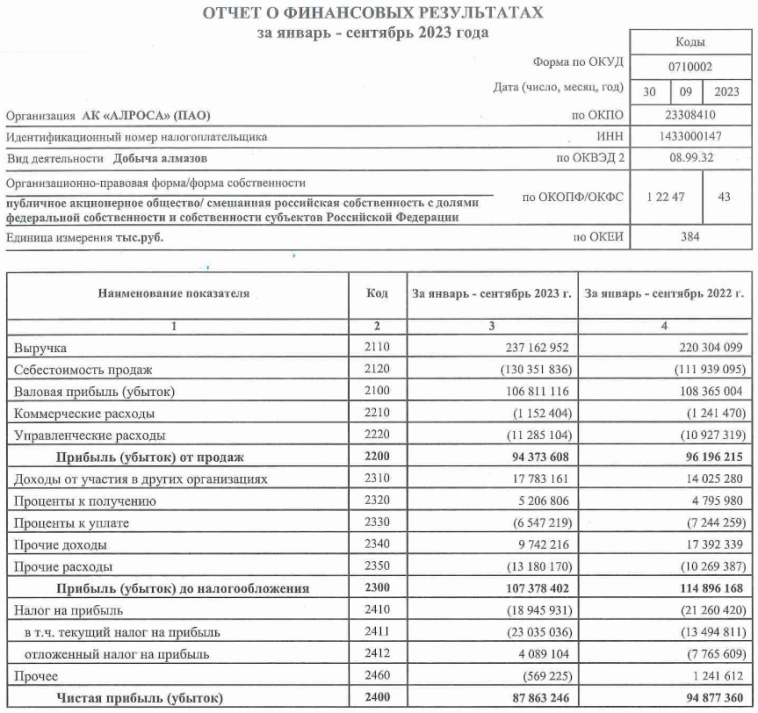

Ещё в декабре я произвёл продажу акций Алросы, переложившись в НЛМК. На тот момент у меня накопилось множество «претензий» к алмазодобывающей компании (приостановка продаж алмазов, CAPEX, налоги, санкции и довольно не впечатляющие прогнозируемые дивиденды), конечно, во многом она не виновата и держится довольно стабильно на фоне внешних проблем, но из портфеля данного эмитента я исключил. Продал я данный актив в скромный плюс — 3%, по пути ещё получив дивидендную выплату — 3,77₽ на акцию. С момента продажи акции Алросы снизились на 40 копеек, акции же НЛМК выросли на 17% (ещё ожидаю сверх дивиденд, об этом я писал ранее в своих статьях по металлургам). Вчера вышел отчёт Алросы по МСФО за 2023 г. и я в очередной раз убедился, что сделал правильный выбор. Вот основные цифры из него:

💎 Выручка: 326,5₽ млрд (+8,8% г/г), данный расчёт с учётом субсидий

💎 Чистая прибыль: 85,2₽ млрд (-15,2% г/г)

💎 Прибыль от основной деятельности: 106,3₽ млрд (-10% г/г)

( Читать дальше )

Блог им. svoiinvestor |Инфляция в середине февраля — снижение оказалось блефом, мы так и не дождались устойчивых темпов. Траты бюджета РФ поражают

- 16 февраля 2024, 10:43

- |

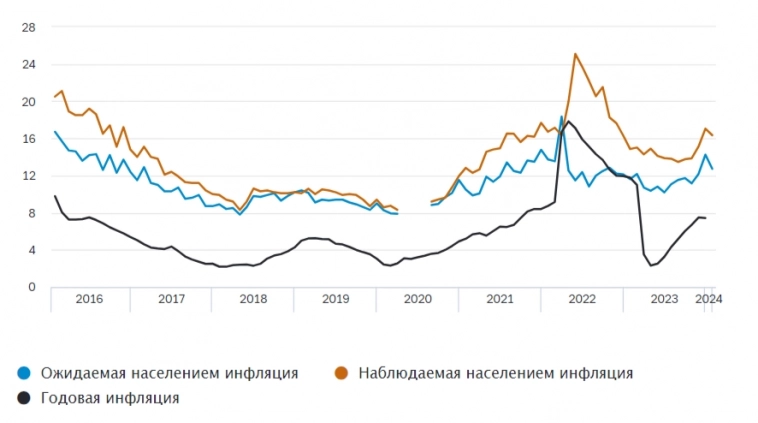

Ⓜ️ По последним данным Росстата, за период с 6 по 12 февраля индекс потребительских цен вырос на 0,21% (прошлые недели — 0,16%, 0,16%), с начала февраля — 0,32%, с начала года — 1,18%. Но самое интересное то, что рост индекса потребительских цен за январь составил — 0,86% (в январе 2023 г. — 0,84%). На протяжении трёх недель я фиксировал замедление инфляции, но предупреждал о том, что нужны устойчивые темпы снижения и это ещё не показатель для регулятора. При этом по отчёту было видно, что всплеск спроса случился в бытовых услугах, также с 2024 г. тарифы на ЖКУ вырастут в среднем на 10% (основные тарифы с 1 июля, но уже с 1 января цены были повышены на капремонт, содержание дома и прочие услуги) и не стоит забывать о тратах бюджета РФ (об этом ниже), всё это должно повлиять на инфляцию, и не в лучшую сторону. Перед заседанием ЦБ по ключевой ставке 16 февраля снижение было исключено, но с такими темпами регулятор никак не выйдет на цель в 4,0-4,5% по инфляции, по итогам 2024 г.

( Читать дальше )

Блог им. svoiinvestor |Государство поможет Газпрому с финансированием главного проекта в Усть-Луге, выделят 900 млрд из ФНБ

- 14 февраля 2024, 07:34

- |

⛽️ Инвестиции в строительство комплекса по переработке этансодержащего газа в Усть-Луге составят 4,915₽ трлн (якорный проект формируемого в регионе крупного газоперерабатывающего и газохимического кластера). При этом кабмин РФ внёс проект в перечень реализуемых за счёт Фонда национального благосостояния (ФНБ), из которого он будет профинансирован на 900₽ млрд. Начиная с 1 января 2029 г. на комплексе ежегодно будет перерабатываться 45 млрд куб. м газа, производиться 13,1 млн тонн сжиженного природного газа, до 3,6 млн тонн этановой фракции, до 1,7 млн тонн сжиженных углеводородных газов (СУГ), до 0,13 млн тонн пентан-гексановой фракции.

А теперь к более важному. Источниками финансирования проекта выступят заёмные средства — 2,882₽ трлн будут погашены в течение 16 лет (увеличение долговой нагрузки на аховые проценты), собственный капитал и средства партнёров (не менее 1,235₽ трлн) и средства ФНБ (900₽ млрд, поровну по 450₽ млрд на газоперерабатывающий и газохимический комплексы). Из последнего становится понятно, что государство уже начало догадываться, что компания имеет колоссальную долговую нагрузку, а последние налоги выкачали приличную сумму из Газпрома, поэтому приняли решение помочь средствами из фонда. Вот основные проблемы газового гиганта:

( Читать дальше )

Блог им. svoiinvestor |Инфляция в конце январе приходит в норму, но необходимы устойчивые темпы снижения

- 05 февраля 2024, 08:57

- |

Ⓜ️ По последним данным Росстата, за период с 23 по 29 января индекс потребительских цен вырос на 0,16% (прошлые недели — 0,07%, 0,23%), с начала января — 0,62%, с начала года — 0,62%. Конечно, уже можно фиксировать снижение темпов инфляции (всё благодаря снижению цен на яйцо, куру и свинину), но необходим устойчивый тренд, чтобы ЦБ имел сигнал к снижению ставки. Ещё я бы отметил, что рост платы за жильё в домах государственного и муниципального жилищного фонда, напомню, что с 2024 г. тарифы на ЖКУ вырастут в среднем на 10% (основные тарифы с 1 июля, но уже с 1 января цены были повышены на капремонт, содержание дома и прочие услуги), поэтому нас ожидает весомый всплеск, как он отразится на инфляции в III квартале загадка, ибо все аналитики сходятся во мнении, что понижение ставки будет в конце II квартала.

Такого же мнения глава Банка России:

🗣 Наша денежно-кредитная политика направлена на то, чтобы обуздать инфляцию и вернуть её к нашей цели 4%. Мы для этого повышали ключевую ставку

( Читать дальше )

Блог им. svoiinvestor |Газпром в 2023 г. увеличил поставки газа в 1,5 раза в Китай, но этого всё равно мало. У газового гиганта слишком много проблем

- 08 января 2024, 07:37

- |

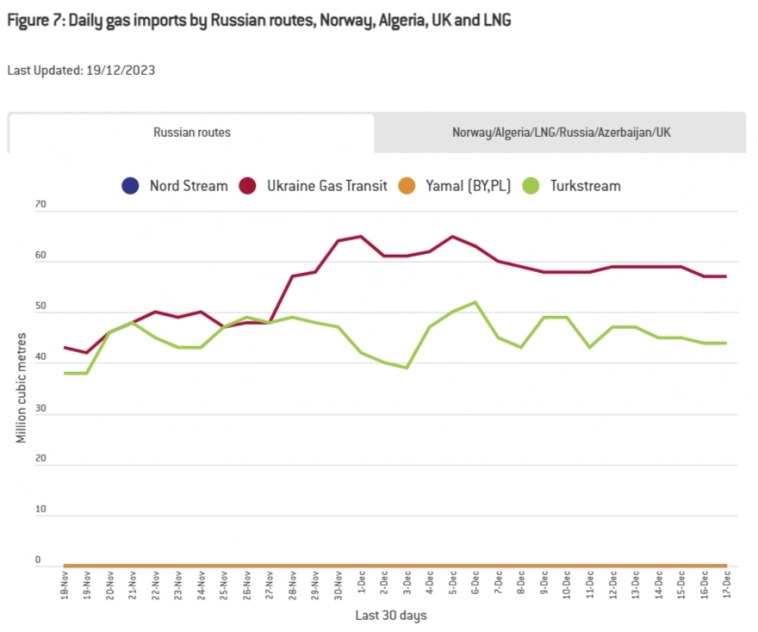

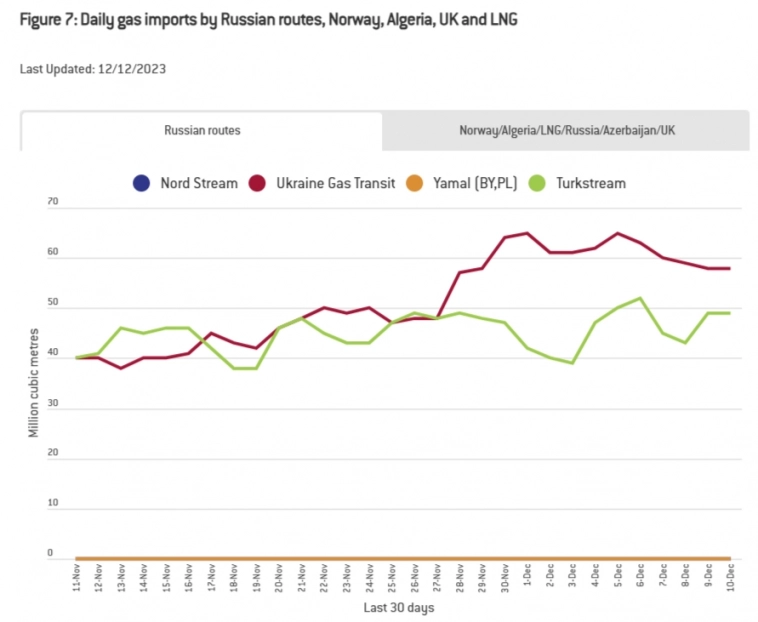

⛽️ Газпром отчитался, что по итогам 2023 г. экспорт газа в Китай по Силе Сибири составил — 22,7 млрд куб. м. Это на 700 млн куб. м выше контрактных обязательств Газпрома и в 1,5 раза больше, чем в 2022 г. (15,4 млрд куб. м). Также в 2025 г. газопровод Сила Сибири выйдет на полную экспортную производительность — 38 млрд куб. м газа в год. У Газпрома осталось 3 трубопровода по которым поставляется газ: ГТС Украины (в 2024 г. закончится срок действия транзитного договора), Турецкий поток (в 2023 г. шло плавное сокращение поставок по обоим трубопроводам) и Сила Сибири. Газопровод Ямал-Европа через Польшу прекратил свои поставки в связи с санкциями, введёнными Россией. Диверсии на СП и СП-2 полностью обесточили данные газопроводы (одна линия не разрушена, но СП не был сертифицирован по европейски правилам). Изучив отчёт Газпрома за 2022 г., можно узнать, что в страны дальнего зарубежья компания поставила — 100,9 млрд куб. м (в 2021 г. — 185,1 млрд куб. м), а сейчас по подсчётам аналитиков это цифра будет в районе 70 млрд куб. м за 2023 г. Вы же понимаете какое снижение в поставках сырья испытала компания за 2 года, всё это повлияло на прибыль, соответственно, из-за этого появилось множество других проблем:

( Читать дальше )

Блог им. svoiinvestor |Экспортная пошлина на нефть и нефтепродукты в 2024 г. обнуляется. Выпадение данного дохода заменят повышением НДПИ для нефтяников

- 19 декабря 2023, 08:53

- |

🛢 Минфин опубликовал обнуление экспортной пошлины на нефть и нефтепродукты в 2024 году (на сжиженный газ и углеводородный газ данная мера не распространяется). Данное обнуление — это результат длившегося практически целых десять лет (принят в 2014 г., заработал с 2015 г.) налогового манёвра в нефтяной отрасли. Но, давайте перейдём к цифрам: за период с 15 ноября по 14 декабря средняя цена Urals составила — $66,12 (прошлый период — $79,23, фиксируем чувствительное снижение, но всё же потолок цен от EC всё равно игнорируется Россией). Экспортная пошлина на нефть в РФ с 1 января 2024 г. понизится на $24,7 и составит $0 за тонну (выпадение экспортной пошлины заменят повышением налога на добычу полезных ископаемых). Дисконт же к Brent в этот период составил около $12 (месяцем ранее составлял ~$9).

Напомню вам, что по данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г), уже на тот момент прослеживалось снижение цен на сырьё.

( Читать дальше )

Блог им. svoiinvestor |СД Газпрома обсудит инвестиции и бюджет на 2024 г. — всё очень сложно, учитывая с какими проблемами столкнулась компания

- 19 декабря 2023, 02:43

- |

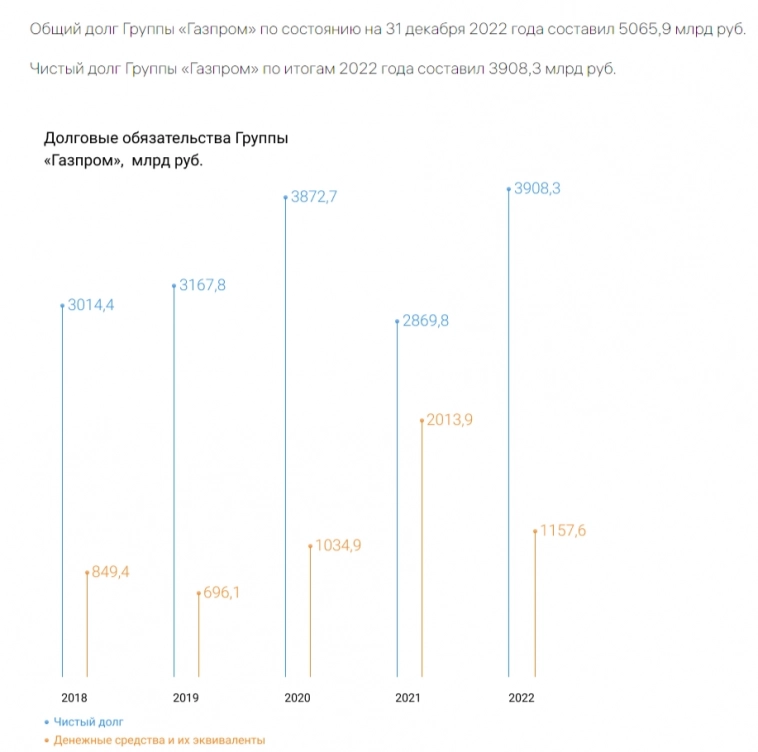

Совет директоров Газпрома на заседании 19 декабря рассмотрит проект инвестиционной программы и бюджета на 2024 г., а также прогноз по 2026 г. Что же насчёт инвестиций газового гиганта, то уже за этот календарный год компания дважды сокращала бюджет на инвестиции (как на этот год, так и на будущий). Сначала 24 октября 2023 г. Газпром сообщил, что сокращает инвестиционную программу этого года на 334₽ млрд (14,5%), позже 23 ноября проинформировал, что общий объём инвестиционной программы на 2024 г. составит — 1,574₽ трлн (-20,1% г/г). Радует, что компания понимает в каком она находится положении, своевременное сокращение инвестпрограммы — уже плюс, сделано это для того, чтобы не ухудшать ситуацию с долговой нагрузкой. Давайте всё-таки подробнее рассмотрим ситуацию с долгом и «познакомимся» с другими проблемами эмитента:

⏺ Долговая нагрузка. В отчёте по МСФО за I п. 2023 г. было обнаружено, что в I квартале 2023 г. компания, вообще, была убыточной — 7,2₽ млрд, во II квартале помог ослабший рубль и увеличившиеся поставки в Китай согласно контрактам.

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга, план на IV квартал по объёму привлечённых средств выполнен при помощи классики — шок

- 08 декабря 2023, 17:19

- |

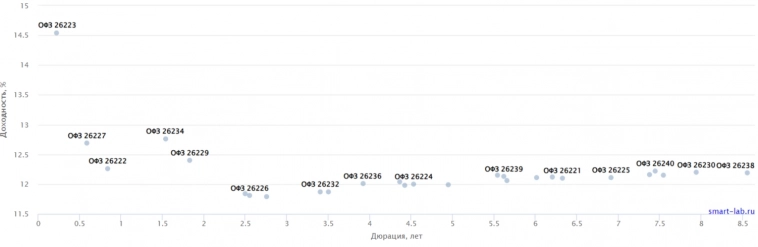

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI волатилен в последнее время, в эту неделю он планомерно снижается, а значит доходность ОФЗ увеличивается, как минимум на это указывает спрос в классике — инвесторов устраивает данная доходность. Учитывать необходимо и чудовищные темпы инфляции: по последним данным Росстата, за период с 21 по 27 ноября индекс потребительских цен вырос на 0,33% (прошлые недели — 0,20% и 0,23%), с начала ноября — 1,13%, с начала года — 6,66% (годовая же составляет 7,5%). Повышение ключевой ставки в декабре крайне высоко (уместно было бы повысить до 17%), а значит ждём очередную реакцию рынка на, возможное, шоковое повышение. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

Блог им. svoiinvestor |Алроса отчиталась за 9м. 2023г. — неплохой результат на фоне внешних проблем для компании, но риски всё равно высоки

- 30 ноября 2023, 19:55

- |

Алроса опубликовала финансовые результаты по РСБУ за 9 месяцев 2023 года (III квартал 2023 года). Если рассматривать отдельно результаты III квартала, то они получились впечатляющими. Во многом это было достигнуто за счёт крупной закупки со стороны Индии в августе она приобрела у России алмазы на рекордные за последние годы $215 млн, данная закупка произошла из-за временно запрета на покупку алмазов со стороны Индии (сентябрь, октябрь). Также компания заработала по статье доходы от участия в других организациях за III квартал — 16,4₽ млрд, тогда как за полгода 2023 было получено дивидендов всего на 1,3₽ млрд. Поэтому так важны финансовые результаты по МСФО, ибо отчёт по РСБУ не даёт полной картины (дочерние организации не учитываются, из-за этого может быть расхождение по фин. показателям). Что же насчёт общего результата компании за 9 месяцев, то они тоже вполне удачные, учитывая, с какими проблемами столкнулась компания, давайте рассмотрим основные показатели:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс