SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Доказательство того, что при инфляции акции не спасают от обесценивания денег

- 05 мая 2024, 13:05

- |

Смоделируем простую ситуацию:

👉выручка и расходы растут вместе с инфляцией

👉цена акций постоянна (это нормально, так как купив акцию за 160, мы зафиксировали цену на весь последующий период роста инфляции)

👉инфляция меняется от 0 до 20%

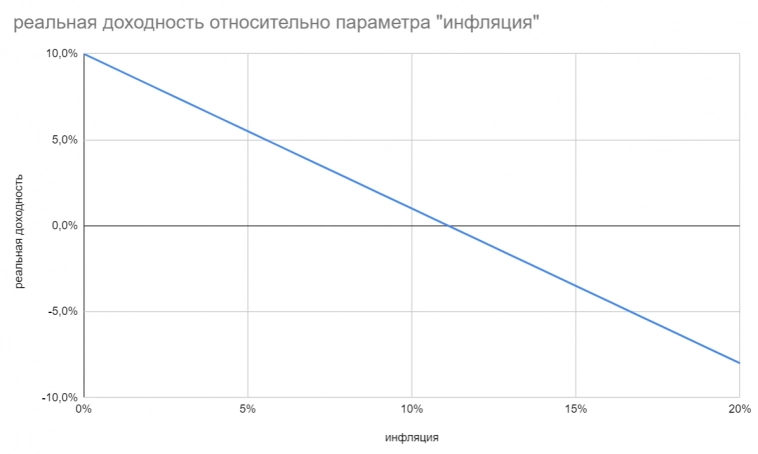

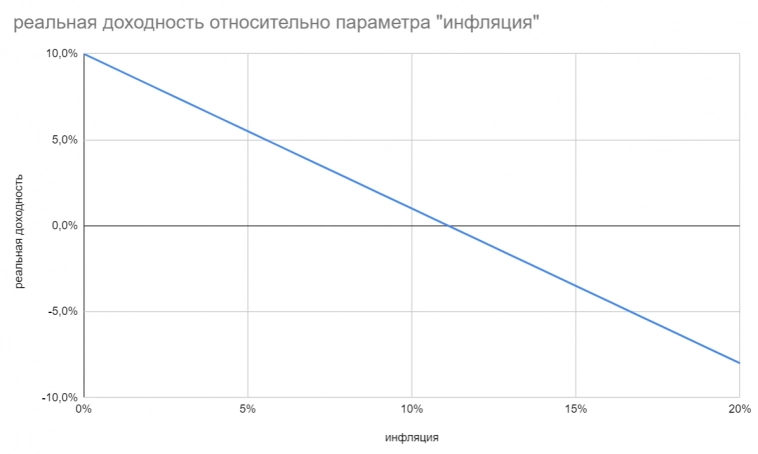

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

На практике так не бывает, чтобы при инфляции 0% и инфляции 20% цена акции была одинаковой = 160, поэтому чтобы реальная доходность акции оставалась постоянной, акциям придется упасть в цене.

Таким образом в общем случае поведение акции очень напоминает поведение облигации при росте инфляции (и соответственно росте ставок).

Но это в идеальном случае, если акции были справедливо оценены при ставке 0%...

В теории (но только в теории), цена акции падает в два раза вместе с ростом нормы доходности в два раза.

Но когда инфляция падает обратно, цена акции снова возрастает обратно.

В идеальном теоретическом случае получается, что нам бы надо пересидеть инфляцию условно в чем-то защищённом от нее, а потом купить акции на пике инфляции и ставок.

На практике акции у нас не подешевели вместе со ставкой (как говорит теория), но они просто и не были так оценены как должны были быть (были дешевыми из-за геополитики). Но зато когда ставка пойдет вниз, акции должны подорожать.

Приглашаю к дискуссии в комментариях на заданную тему.

👉выручка и расходы растут вместе с инфляцией

👉цена акций постоянна (это нормально, так как купив акцию за 160, мы зафиксировали цену на весь последующий период роста инфляции)

👉инфляция меняется от 0 до 20%

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

На практике так не бывает, чтобы при инфляции 0% и инфляции 20% цена акции была одинаковой = 160, поэтому чтобы реальная доходность акции оставалась постоянной, акциям придется упасть в цене.

Таким образом в общем случае поведение акции очень напоминает поведение облигации при росте инфляции (и соответственно росте ставок).

Но это в идеальном случае, если акции были справедливо оценены при ставке 0%...

В теории (но только в теории), цена акции падает в два раза вместе с ростом нормы доходности в два раза.

Но когда инфляция падает обратно, цена акции снова возрастает обратно.

В идеальном теоретическом случае получается, что нам бы надо пересидеть инфляцию условно в чем-то защищённом от нее, а потом купить акции на пике инфляции и ставок.

На практике акции у нас не подешевели вместе со ставкой (как говорит теория), но они просто и не были так оценены как должны были быть (были дешевыми из-за геополитики). Но зато когда ставка пойдет вниз, акции должны подорожать.

Приглашаю к дискуссии в комментариях на заданную тему.

11.5К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс

Подняли так как очень много денег вливается людям, военные, заказы на заводах и прочее.

Ставкой деньги просто впрыскивают на депозиты, а не в инфляцию.

Денис Лифанов, так не берут за эти деньги. смотрю динамику на районе — в декабре все задрали ценник на свою вторичку. Так с тех пор и продают… уже дешевле чуть чем было в декабре.

Это как я, в 2019, в ожидании кризиса вышел из акций) на СВО зашёл всего на треть. Но рано или поздно, угадаю и кризис таки настанет. Но толку для меня уже будет маловато. Я просто верну недополученное в прошлом.

Им сейчас 107 лет. А вообще в 1917 было больше чем одна страна.

1. Почему выручка через инфляцию считается все время от 100р?

2. Сумму покупки (160р), нужно индексировать на уровень инфляции. Если я купил год назад акцию за 160р, то в это году она в расчетах будет учитываться в 176р при инфляции за год в 10%. Так мы будем знать реальную доходность акции, а не номинальную.

Это просто 20 вариантов

Для инвестора цена приобретения постоянная, а вот положительная переоценка совершенно не учитывается в ваших формулах.

Она растет в связи с тем, что денег в системе становится больше

Если при пересиживании инфляции идут дивы, то ещё бы рассмотреть их реинвест и какая будет доха.

Да и к формуле реальной доходности вопрос. Она что, может быть меньше -100%? Это что значит, что ещё и должен остался?

Это просто самый простой пример

Но среднему человеку проще с другой стороны заходить

Что толку от недостижимого «лучше»?

С 2000 года индекс принес 7.1% сверх инфляции при инфляции 9.5%.

C 2012 индекс принес 6.2% сверх инфляции при инфляции 7%.

Получается не просто защищали от инфляции, а даже приносили доп прибыль при высокой инфляции.

Прилетает девальвация икс 2.

Смотрим как все дорожает и улетает без нас)

«Вклад продовольственного эмбарго в инфляцию министерство оценило на уровне 1,4 п.п. «В результате вклад девальвации рубля в инфляцию 2014 года втрое превысил вклад продовольственного эмбарго в результате принятых контрсанкций», — приводит свои оценки Минэкономразвития.»

Источник: www.interfax.ru/amp/422456

обыватели не понимают значений этих слов

про «дефолт» забыл!

2014, 1998

1. Золото

2. Иностранная валюта

3. Недвижимость

4. Акции.

Да-да, акции только на четвёртом месте

Про четвертый не дали комментариев.

Из чего читатель заключает, что по этому пункту у вас нет возражений.

Странно что я объясняю вам логику человека, который является вашим собеседником

Откуда такая категоричность?

Но все таки инфляция и гиперинфляция это разные вещи

Страдающим по безвизу в шенген все равно какой паспорт.

Хоть гондурасcкий.

Лишь бы посидеть на Променад-дез-Англе.

В это и соль. Что в теории акция отражает, а по факту вообще отвязана от предприятия не только в цене но и в сути своей.

Предлагаю инвесторам купить долю в моем внедорожнике, на котором буду ездить только я сам, а они его даже в глаза не увидят. Дивиденды платить не буду, не считаю нужным. Пусть считают это акцией роста и перепродают друг другу отслеживая какой я там обвес сделал и вовремя ли ТО прошел. Вот так же и акции.

Доля это когда есть обязательства. Чтоб в уставе записано было. Мол минимум 50% прибыли на дивиденды обязательно. Вот тогда можно считать это долей. И стоимость акции инвестор может примерно расчитать учитывая возможную прибыль и дивы, соотнеся их с инфляцией и ставкой.

А вот эти вот игры с ростом тела, это не доля.

за примером далеко ходить не буду -в 22 году инфляция была около 12%, а рост налогов около 18

в 23 году рост налоговых поступлений 11.4, а инфляция 7,4

рост выручки на величину инфляции тоже спорное утверждение, выручка растет раза в 2а быстрее инфляции в несырьевых компаниях

Мы берём дл примера идеальный случай без лишних сложностей

В таблице вроде бы и показано:

Был доход 100

При инфляции стал 120

Значит доход вырос вместе с инфляцией на 20%

Не понял с чем именно вы не согласны

Не понял где вы дисконтирование увидели

>>При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

На практике так не бывает, чтобы при инфляции 0% и инфляции 20% цена акции была одинаковой = 160, поэтому чтобы реальная доходность акции оставалась постоянной, акциям придется упасть в цене.

И вот с ним я и не согласен. Возьмем экстремальный случай, рост инфляции с 0% до 20%. В рассуждениях не сказано является ли рассматриваемый рост инфляции одноразовым или перманентным. Предположим, что это единовременный шок, т.е. инфляция в предоложениях скакнула до 20%, а потом снова упала на 0. Тогда у вас до шока акция ассоциировалась с денежным потоком 16 рублей в год на акцию, что соотвествует 10% ставке дисконтирования, она же доходность, а после шока акция ассиоциируется с денежным потоком в 19.2 рубля и если вы из нее посчитаете дисконтированный денежный поток c учетом инфляционного фактора в первый год, то получите PV(CF) = 19.2 * (1 + 10%+20%)^-1 + 19.2 * [(1+ 10%+20)^-1]*[(1+ 10%)^-1] + 19.2 * [(1+ 10%+20)^-1]*[(1+ 10%)^-2] + ... ~=160. А после того как время пройдет и инфляционный шок первого года выйдет из горизонта анализа, то акция вернется к своей десятой доходности и будет стоить уже 192. Примерно так инфляция и переложится в цену обеспечив хедж.

при инфляции расходы и выручка не растут пропорционально, это все сферический конь в вакууме

реально при высокой инфляции выручка растет, при этом по норме учета сбестоимость остается по учетной цене склада, следовательно сильно расширяется маржа, что при нет маржин 1%, у увеличении на 5% номинально, из-за эффекта рычага будет 5х к прибыли

или если считать по другому, где сбестоимость будет расти вместе с ее текущей оценкой, вы забыли в прибыль компании добавлять положительную переоценку стоимости активов! а это может быть больше чистой прибыли в несколько раз))

СЧА фонда сейчас 159 ярдов.

Но либо смогут с большими потерями быстро, либо когда все вкусное уже раскупят по низким ценам

В таком случае и квартиры не спасают от инфляции. Ведь так же рассуждает. Примем, что цена квартиры постоянна и т.д.... Вот всё растёт а квартиры почему-то нет. Или всё растёт, а стоимость нефтяных вышек нет. Конечно же по логике автора надо из этого исходить.

Параметр «реальная доходность» вообще мало того, что введён непонятно из каких посылок, да ещё и не дана методика его расчёта. Типа верьте мне на слово...

Хотя тут по моему и собаке ясно как считать реальную доходность. Допустим за квартиру прилетает 1000 рублей. А стало 1200 рублей. При инфляции 20% мой доход за квартиру остался неизменным. А естественно не стал -8% как у автора.

Если вы купили квартиру за 10,000 и она стала приносить не 1000 а 1200 то доходность возросла с 10 до 12%.

Чтобы квартира приносила 20%, ее цена должна упасть до 6000.

Вот вы купили квартиру за 10 000 с доходом 1000 и расчитывали на доходность 10%. Произошла инфляция в 20%. И вы получили с нею доход 1200 рублей.

Представим, вы точно знаете, что на следующий год ситуация повториться. А тут вам предлагают инвест идею, которая принесёт +10% реального дохода, то есть +30% номинального. За сколько минимально вы готовы мне продать квартиру в конце первого года, чтобы вложить эти деньги в инвест-идею?

Цена акции отыгрывается обычно не сразу. И в некоторых она вообще не отыгрывается.) А ещё существуют спекулянты.

В какой книге написенно так? Хочу знать что бы ее сжечь (в огне инфляции).

да и обязательно с учетом возросшей цены

www.youtube.com/watch?v=Du8oJaNHyks

youtu.be/czXcNR3nXiA?si=XGNzpKED3Drbxtn8

Вторая причина, депозиты сейчас до 17% это хорошая доходность.

Рынок рано или поздно улетит вверх, и никакими облигациями за ним не угонишься, даже с учетом последующих просадок.

И дальше будет всё заметнее.

Всё инвестирование свелось к тому, чтобы покрыть хотя бы инфляцию. Если покрыл инфляцию, значит уже крутой инвестор, молодец. А то что сверху не получилось прибавить, так это не беда, посмотри вон на остальных, они даже инфляцию не перекрыли...

Так чем так привлекательны акции при инвестировании? Всё просто- ликвидность. И больше ни чем. А вернее инфраструктурой торгов созданной для акций. Нажал кнопочку и купил/продал. Красота.

Предположим, что паралельно с акциями на фонде стали торговаться реальные лоты типа квартир, долей в коммерции, участки земли, автомобили, станки, запчасти, реальные доли в малом бизнесе и т.д. Тоесть всё то, во что инвестируют помимо акций. И так же просто- нажал кнопочку и ты владелец 10м2 в торговом центре, или купил квартирку, участок в подмосковье, двигатель на тойоту и т.д… Всё компьютеризировано, депозитировано, мгновенно, как с акциями. И всё в общем доступе. Вся страна сидит на площадке и покупает/продает (инвестирует).

Какова тогда будет доля акций в этой торговле? Ничтожна.

Так что вся ценность акций в ликвидности, выстроенной благодаря бирже. Но времена меняются и однажды на бирже будут такие инструменты, что акции уйдут в прошлое как рудимент. Если конечно не трансформируются во что-то более реальное чем нынешнее их положение.

Реальную доходность правильно считать по формуле Ирвинга Фишера

r — реальная доходность, i — номинальная, пи — инфляция.

а расчет реальной доходности как разницы номинальной и инфляции дает очень грубый приблизительный результат.

ru.wikipedia.org/wiki/Уравнение_Фишера

А в реальности при такой дефляции заводы встанут, никто производить не будет — не выгодно.

Так что ваш метод расчета некорректен. В модели не хватает параметра «количество выпуска товара/услуг». При высокой инфляции компании как правило увеличивают производство, а при низкой сокращают.

Гадают зрители — кукловоды знают.

тут ещё надо разобраться, а внутренняя ли она… Зачем отдавать им на откуп такие сладкие вкусные вещи? Проще сыграть с ними в казиношку, и выйти до того, как обвалишь CиПи.

Покупай акции и держи бессрочно. Ты никогда не угадаешь момент, в который рынок скорректирует их на инфляцию, но это произойдет по естественным причинам, как закон сохранения энергии.

Что за щедрая благотворительность?

Это ставка очень рисковая, акции улетят и не вернутся, и что будешь делать со своим обесценившимся кэшем?

Ибо, чтобы они улетели надо выкупить фиксы раньше вошедших.

Ставя конкретные сайзы в стаканы.

В ленте принтов отраженные сделки.

Нам говорят о намереньях дальних.

И где же ты видел, любитель гарантий,

Чтобы что-то летало безо вошедших до движа народа?

Есть же исследование, что бОльшую часть доходности фондового рынка обеспечивают всего несколько дней в году. Если в эти дни сидеть на заборе, получишь низкую доходность.

Какие несколько дней?

Недели и недели.

Или только индексами и исследованиями увлекаешься?

При инфляции, выше указанной величины, инвестор должен, или дожидаться ценовой премии в акциях, или ожидать фундаментальных изменений бизнеса, которые позволят снивелировать инфляцию.

Короче хаты рулят, купил на окраине, сдаешь, растет на инфляцию, достанется внукам, хотя бы просто жить, да и через 40 лет твоя квартирка на окраине вдруг станет центровым районом города за что внучки поблагодарят избавляясь от твоей квартирке после того как ты полетишь встречаться с предками в вечность.

Ну либо депозиты, и сложный процент.