Блог компании Mozgovik |В каком направлении брокеры ведут на убой своих хомяков и куда идти нам? Weekly #68

- 23 апреля 2024, 20:28

- |

Постараюсь коротко, по делу, без воды. Пишите пожалуйста комментарии, полезен ли данный формат.

В относительно “мирное время” с 2009 по 2021 год средняя доходность 10-летних ОФЗ была 8,8% годовых, обычно, превышая дивидендную доходность рынка акций. Дивдоходность рынка только сейчас подобралась к 10% годовых, но в моменте, длинные ОФЗ дают доходность 13,5%.

Означает ли что рынок дорогой? Средняя разница между ОФЗ и официальной инфляцией составляла в этот период 2пп, то есть реальная доходность ОФЗ составляла 2% годовых.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 47 )

Блог компании Mozgovik |Портфель акций Mozgovik-консенсус. Апдейт стратегии 2024.

- 11 апреля 2024, 11:25

- |

Когда рынок растет так, как в последние недели, мы в Мозговике немного грустим: нам начинает казаться, что мы делаем бесполезную работу. Зачем что-то анализировать, когда растет все подряд? Причем, то, что является самым рискованным, растет быстрее всего.

Содержание статьи:

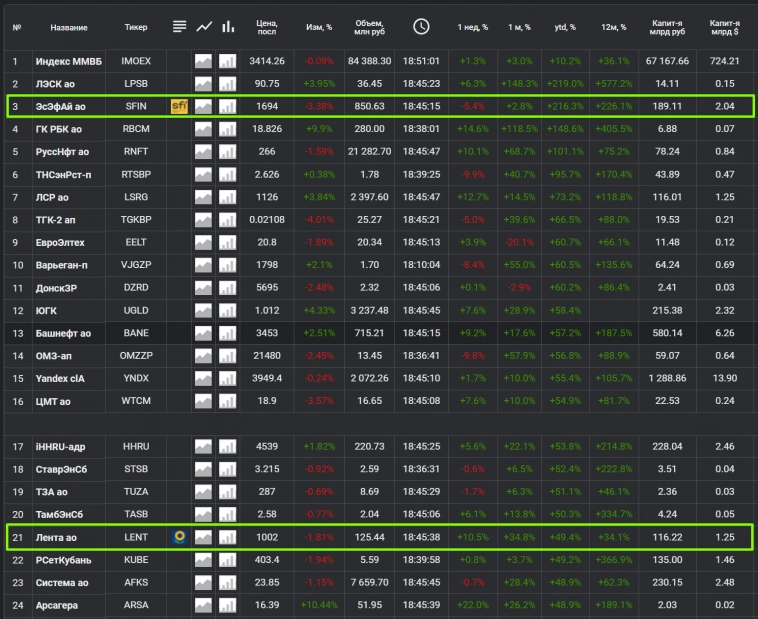

Давайте будем честны: откроем таблицу акций и посмотрим кто вырос с начала года сильнее всего:

Из всех этих бумаг мы честно обращали внимание только на SFI и Ленту.

Остальных, таких как РБК, Русснефть, ЛСР, Европ.Электротехника, ЮГК, Яндекс, ЦМТ, Хэдхантер, Система, у нас не было.

Лично я не грущу, когда что-то растет без меня. Я грущу оттого, что наши подписчики могут подумать, что мы недостаточно хороши в предсказании тюльпаноманий и безумств толпы😁

Как я вижу себе эту ситуацию? Представим, что мы — профессиональный игрок в покер, который зашел в сочинское казино. Повсюду звонко работают аппараты. Один выигрывает, другой проигрывает, это происходит каждую секунду. Кто-то на наших глазах сорвал куш в рулетку или одноруком бандите. Как вы думаете, если я стану свидетелем такой сцены, заставит ли меня это сыграть в эту игру?

Нет, я предпочитаю играть в СВОЮ игру, а не в чужую. Профессионал пойдет только за тот стол, где игра понятная, предсказуемая и поддается контролю.

Пока другие ходят в казино, я буду ждать свою игру.

По этой причине я не сильно рефлексирую над полётами акций, игра в которых мне кажется подобной орлянке. Рынок дал хорошо заработать в 2023, и 1й квартал так же был щедр на результативность.

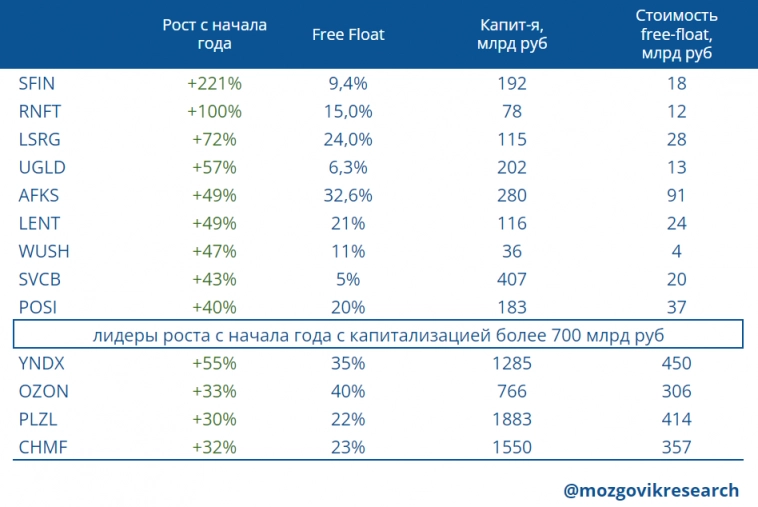

Когда смотришь на таблицу сверху, возникает ощущение, что чем менее ликвидна акция, тем проще на ней “сделать иксы”. Давайте проверим:

Мы видим, что из самых быстрорастущих акций стоимость free-float не превышает 50 млрд рублей. Исключение — АФК Система, опасный зверь, трогать которого в этой заметке мы не будем.

Что касается акций более “тяжелых”, более дорогих компаний (в нижней части таблицы), то здесь, на мой взгляд, рост акций в большей степени сопряжен с фундаментальными факторами.

( Читать дальше )

Блог компании Mozgovik |Как мы анализируем компании? Weekly #66

- 16 марта 2024, 20:52

- |

Какая польза в бессмысленных многочисленных разборах компаний, в которых по итогу разбора нечего «ловить»?— такой вопрос задал Михаил в нашем телеграм-чате для годовых подписчиков.

Михаилу спасибо за вопрос. Ответ на него касается нашей общей философии инвестиций и инвестирования, поэтому мы хотели бы ответить на него так, чтобы максимальное количество наших читателей понимали ответ на него.

( Читать дальше )

Блог компании Mozgovik |Как повышение налога на прибыль повлияет на оценку российского рынка акций? Weekly #65

- 13 марта 2024, 16:46

- |

Предлагаем обсудить важные новости:

✅Владимир Путин выступил за проработку прогрессивного налога до 2030 года (13.03.2024)

✅Правительство обсуждает повышение НДФЛ до 15% для тех кто зарабатывает >1 млн руб и 20% для тех, кто более 5 млн руб в год (12.03.2024)

✅Дефицит бюджета по итогам января-февраля вырос в 5 раз до 1,47 трлн руб (11.03.2024)

О том, что властям придется повышать налоги в случае если военная операция затянется, мы писали еще 10 июля 2022 года.

4 марта я также публиковал выдержки из интервью Михаила Задорнова, который отмечал, что ликвидной части ФНБ хватит на 1,5 года при текущем дефиците.

Он также отмечал, что если военные расходы не снизятся, то после 2024 придется повышать налоги.

Попробуем оценить, как повышение налогов может сказаться на оценке российских компаний в 2024 году?

( Читать дальше )

Блог компании Mozgovik |Weekly #64: как отчитываются российские компании за 2023 год? Ищем лучших

- 05 марта 2024, 20:07

- |

Теперь хотелось бы совершить небольшой экскурс в опубликованные к этому моменту отчеты.

Отсечем явных аутсайдеров и посмотрим, кто останется на подиуме среди потенциальных объектов для «пикапа».

( Читать дальше )

Блог компании Mozgovik |Становится интереснее: техника & тактика. Weekly #63

- 21 февраля 2024, 15:36

- |

Но на этой неделе мы увидели небольшую распродажу, поэтому хочется посмотреть поподробнее на изменение расстановки сил в акциях.

( Читать дальше )

Блог компании Mozgovik |Короткие тезисы моего выступления на встрече годовых подписчиков в Москве 16 февраля

- 19 февраля 2024, 12:05

- |

( Читать дальше )

Блог компании Mozgovik |Weekly #62: Что делать инвестору прямо сейчас? Короткая тактическая заметка.

- 06 февраля 2024, 23:50

- |

( Читать дальше )

Блог компании Mozgovik |Статистика всех российских IPO с 2014 по 2023 год: на что может рассчитывать частный инвестор от участия в IPO? W#61

- 28 января 2024, 14:19

- |

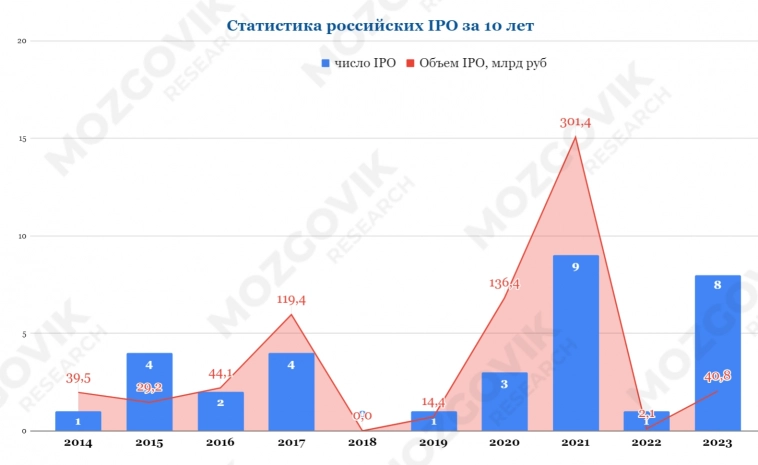

Даже если половина их запланированного числа выйдет на биржу, то это будет самый удачный год для IPO за 17 лет.

В этой заметке мы решили собрать статистику по всем IPO за последние 10 лет, чтобы иметь представление о том, как выглядел рынок первичных размещений и каких результатов удалось достичь инвесторам, которые вложились в российские бумаги на IPO.

👉За 10 лет на российском рынке состоялось 33 IPO на общую сумму 727 млрд рублей.

👉в 15 случаях из 33 акции торгуются выше цены IPO (45%)

👉2 из 33 (или 6%) закончились фактическими банкротствами и потерей более 95% капитала (ФГ Будущее и Обувь России)

👉2 из 33 закончились почти банкротствами, с потерей около 90% капитала (ОВК, СПб Биржа).

👉Итого 12% всех IPO привели к почти полной потере капитала

Таблица: «Статистика всех российских IPO за 10 лет (2014-2023)»:

( Читать дальше )

Блог компании Mozgovik |Анализ связи между М2 России и индексом Мосбиржи дал удивительный результат. W#60

- 17 января 2024, 18:44

- |

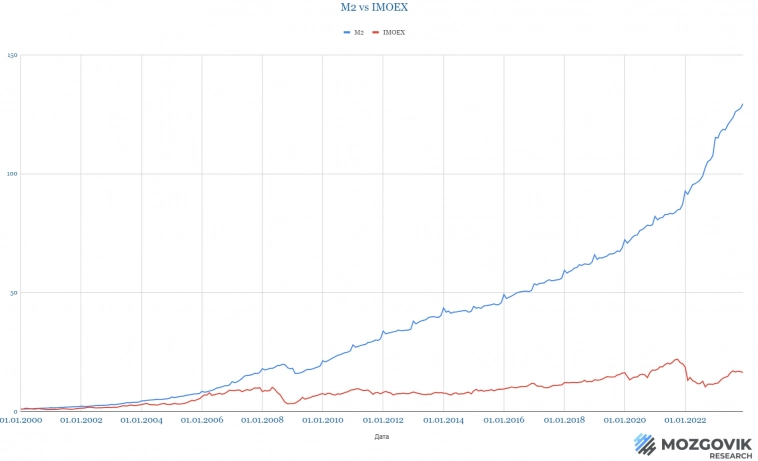

Давайте возьмем изменение денежной массы М2 и изменение индекса Московской биржи с 1 января 2000 года:

Никакой долгосрочной связи нет даже близко:

Логически это обоснованно, например:

👉небольшая часть экономики представлена компаниями, а новые компании выходят на биржу медленно

👉опережающие темпы роста частного сектора (например рост ипотечных кредитов происходит быстрее роста капитализации строительных компаний)

👉растущая доля государства в экономике

Вы скажете: так темпы изменения IMOEX меньше, чем рост капитализации РФР. Верно, но незначительно. На сайте биржи есть данные по капитализации рынка с 3 квартала 2011 года. Я проанализировал как они соответствуют изменению IMOEX, оказалось, что отклонение в пределах 5% (да, капитализация растет чуть быстрее чем индекс, так как новые компании все-таки появляются).

Теперь приведем график в человеческий вид, пригодный для анализа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс