Блог компании Mozgovik |О чем нам говорит отчет Магнита за 3 квартал (Flash Note)

- 14 ноября 2023, 19:39

- |

Добрый вечер.

Магнит опубликовал РСБУ 9 мес. и управленческую отчетность МСФО за 3 квартал.

Поскольку являюсь держателем немаленькой доли от портфеля акций Магнита, сделаю быстрый взгляд на отчетность.

Подробнее чуть позже сделает Анатолий.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог компании Mozgovik |ВК: нераскрытие отчета за 3 кв (впервые). Допэмиссия. Поглощение Ростелекомом.

- 12 ноября 2023, 17:14

- |

Напомню, что компания VKCO ранее находилась вне нашего инвест фокуса по ряду причин:

👉не видно стремления зарабатывать прибыль акционерам

👉неэффективная операционная деятельность: рост расходов опережает рост доходов

👉как следствие, растущий долг и растущая вероятность допэмиссии

Все наши материалы по VK можно найти тут.

Теперь взглянем на отчет за 3 квартал и посмотрим, меняется ли что-либо в лучшую сторону?

( Читать дальше )

dr-mart |Считаем FCF Магнита за 2 полугодие 2022 и LTM

- 05 сентября 2023, 10:02

- |

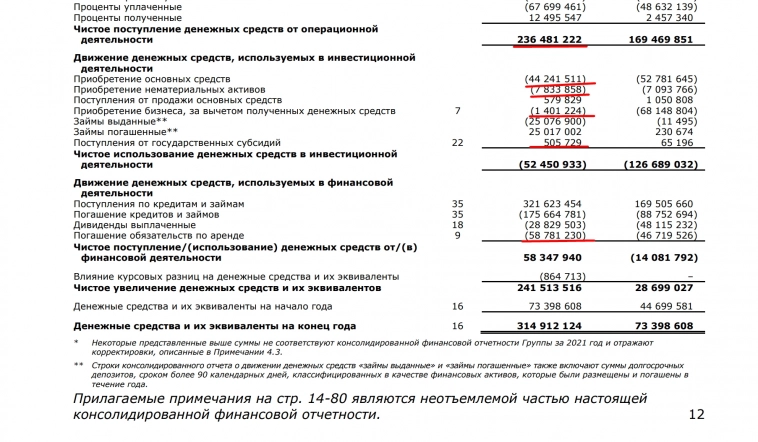

Берем отчет 2022 и считаем

Сложив все подчеркнутое получаем FCF 2022 = 124,8 млрд руб. С табличкой совпадает

Ну честно говоря влияние курсов тоже можно вычесть, так как это реальное уменьшение денег, ну да бог с ним.

( Читать дальше )

Блог компании Mozgovik |Стоит ли покупать акции Русагро после финансового отчета за 2022 год?

- 09 марта 2023, 08:48

- |

Цену акций Русагро можно назвать разумной и даже интересной.

Но акции Русагро — это расписки Кипрской компании, что несет в себе значительную неопределенность для акционеров.

( Читать дальше )

Блог компании Mozgovik |Финансовые результаты Сбербанка уверенно улучшаются - комментарий Mozgovik к отчетности

- 13 декабря 2022, 17:33

- |

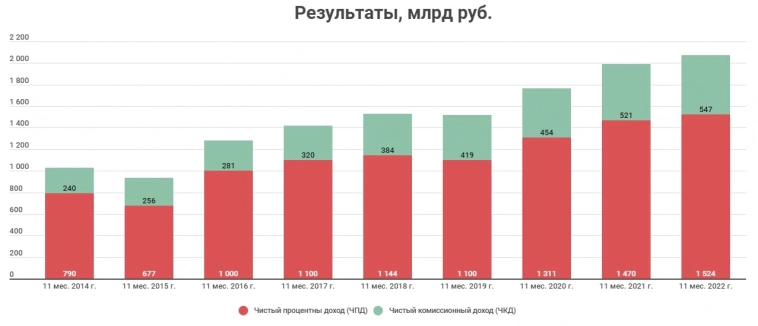

👉Сбер раскрыл сильный октябрь и ноябрь: высокая прибыль – это не просто роспуск резервов. Динамика дает представление об устойчивом положении банка. Банк продолжает раскрывать, как заявил ранее, отчетность на ежемесячной основе.

👉 Чистый процентный доход выше, чем в 2021 году.

А в ноябре мы оцениваем, что чистая процентная маржа оказалась даже сильнее, чем в октябре.

👉 Клиенты в основном обменивали валюту в рубли, часть в юани. Объем валюты в клиентских средствах сократился вдвое.

Банк девалютизировался, этот процесс способствует росту маржинальности.

Доля юаня растет трехзначными темпами, но это следствие низкой базы, их доля все еще незначительная.

( Читать дальше )

Блог компании Mozgovik |Разбор отчета Группы ЛСР и маленькая инвестиционная идейка

- 01 сентября 2022, 18:01

- |

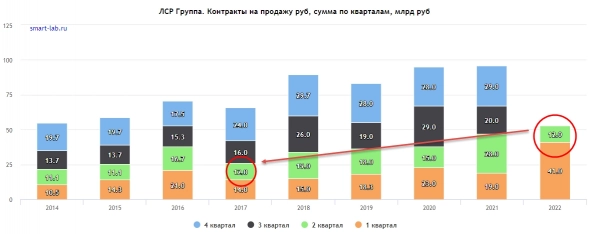

1 полугодие у нас сложилось из двух совершенно неравнозначных кварталов:

📈Рекордно большие продажи в первом квартале

📉Минимальные за 5 лет продажи во втором квартале

График: поквартальные продажи ЛСР по годам.

Доля ипотечных сделок стабильна и составила 75%. Согласно статистике ЦБ, выдачи ипотеки во апреле-мае резко обвалились:

Это собственно и обеспечило низкие продажи жилья Группы ЛСР во 2-м квартале. Однако на этом же графике видно, что уже в июле объемы выданной ипотеки выросли на 35% по сравнению с июнем, так что можно ожидать восстановления продаж компании во 2-м полугодии.

Стоит отметить, что 18% выручки компании приходится на продажи строительных материалов, что вносит свою стабилизирующую роль в результаты.

( Читать дальше )

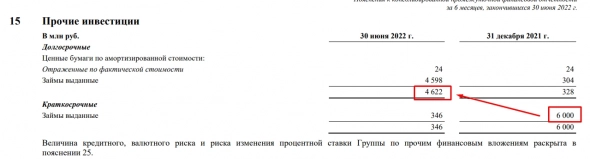

dr-mart |Группа ЛСР выдала кредит мажоритарию на льготных условиях на размер почти всей прибыли за 1-е полугодие

- 01 сентября 2022, 09:33

- |

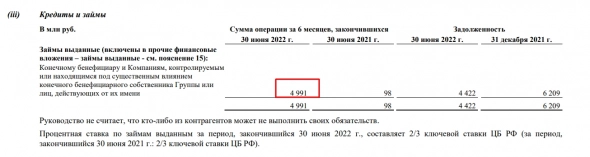

Глянул отчет ЛСРа. Все ниче, если бы не это. В 1-м полугодии контора кредитнула своего мажора Молчанова на 5 ярдов по льготной ставке (2/3 от ЦБ). Это снизило свободный денежный поток компании на 4,83 млрд руб за 1 полугодие. Прибыль компании за полугодие составила 6,4 млрд руб, а после учета курсовых разниц 5,1 млрд.

Не совсем понятно, почему компания занимает на рынке у банков с премией и отдает эти деньги мажору с дисконтом, в ущерб компании и ее акционерам.

За счет роста ставок, например, у ЛСР в 1-м полугодии процентные расходы выросли на 4 млрд руб (с 3,2 млрд до 7,2 млрд руб).

Если бы компания наконец заплатила дивиденды 78 руб на акцию, как в прошлые годы, Молчанов бы получил на свои 55 млн акций 3,74 млрд руб после налогов.

Как думаете, на какие цели Андрей Юрьевич взял кредит у своей компании?

UPD, Я лажанул конечно. Кредит был выдан еще в 2021 году.

На слайде видно, что бенефициару было выдано 6,2 млрд на конец 21 года.

Это объясняет «льготный» характер ставки. А в движении денежных средств -5,2 млрд выданных займов — это могли быть займы дочерним компаниям группы.

С другой стороны, мне непонятно, почему по денежному потоку мы имеем проводку -4,8 млрд выданные займы на балансе не выросли на эту величину?

Блог компании Mozgovik |Почему отчет VK за 2 квартал 2022 не является плохой новостью для акций компании

- 12 августа 2022, 19:41

- |

Начну с конца. Отчет у VK нейтральный. Он напомнил нам, что VK — это компания со слабой операционной эффективностью, отрицательными денежными потоками, растущими долгами и неясными перспективами. Но этот отчет лучше 1 квартала, и несет в себе ряд улучшений.

Падение акций VK в день отчета на 12% скорее всего является следствием Pump&Dump. То есть бумагу сначала неосновательно спекулятивно разогнали, потом не сильно разобравшись скинули, после того, как отчет напомнил, что VK представляет из себя на самом деле.

Почему я не считаю отчет какой-то плохой новостью?

( Читать дальше )

Блог компании Mozgovik |Самый подробный комментарий к отчету Русагро за 2 квартал - хороший или плохой, есть ли у акций потенциал?

- 10 августа 2022, 10:13

- |

Компания отчиталась за 2 квартал. Я держу акции Русагро, поэтому пристально слежу за ней. В этом обзоре мы подробно разберем отчет, отделим все временные статьи от постоянных и подробно поговорим про факторы, которые оказали сильное влияние как на чистую прибыль, так и на свободный денежный поток компании.

Начнем наш анализ отчета с примитивных и очень упрощенных подсчетов — как текущие результаты соотносятся с ценой акции компании.

( Читать дальше )

dr-mart |Яндекс VS Mail - почему один растет после отчета, а другой падает

- 29 октября 2021, 21:46

- |

Мейл, это уже не просто убыточная компания, а убыточная компания без серьезного органического роста.

Правда на счет Яндекса я бы тоже не обольщался, расходы растут быстрее выручки, а P/E компании уже под 180 (больше еще никогда не было)

P/BV=16, тоже рекордный. Ух, шлепнется Яндекс когда-нить мама не горюй😁

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс