Блог им. svoiinvestor

Минфин вышел на рынок внутреннего долга, план на IV квартал по объёму привлечённых средств выполнен при помощи классики — шок

- 08 декабря 2023, 17:19

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI волатилен в последнее время, в эту неделю он планомерно снижается, а значит доходность ОФЗ увеличивается, как минимум на это указывает спрос в классике — инвесторов устраивает данная доходность. Учитывать необходимо и чудовищные темпы инфляции: по последним данным Росстата, за период с 21 по 27 ноября индекс потребительских цен вырос на 0,33% (прошлые недели — 0,20% и 0,23%), с начала ноября — 1,13%, с начала года — 6,66% (годовая же составляет 7,5%). Повышение ключевой ставки в декабре крайне высоко (уместно было бы повысить до 17%), а значит ждём очередную реакцию рынка на, возможное, шоковое повышение. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,753₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования. На сегодняшний день Минфин выполнил намеченный план, а значит не особо заинтересован в раздаче премии инвесторам.

✔️ Требование о продаже валютной выручки отдельными экспортёрами заработало с 16 октября. Крепкий рубль заставляет граждан смотреть в сторону депозитов/облигаций, но новость о том, что ЦБ возобновит покупку валюты по бюджетному правилу с января 2024 взбудоражила многих. Сейчас ₽ ослабевает и торгуется по 92₽ за $.

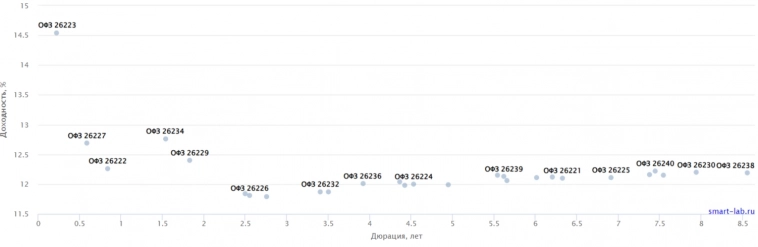

✔️ Доходность большинства выпусков поднялась выше 12%, интересно, что перед повышением ключевой ставки в выпуске ОФЗ-26227 доходность составляла — 13,5%, сейчас 12,69% и это перед, возможным, повышением ставки. Всё-таки отсутствие иностранных фондов даёт о себе знать, слабый спрос не даёт доходности улететь в космос, но при этом выпуск из данного аукциона покупали, видимо, желание зафиксировать весомую доходность на долгие годы присутствовала.

Но давайте вернёмся к нашему размещению. Регулятор уже шестую неделю подряд размещает классику, отказавшись от флоутера, который приносил весомую прибыль регулятору весь этот год. Занимательно, но некий спрос всё равно присутствует, даже с такой доходностью в выпусках, учитывая, что никакой премии регулятор не даёт и не будет этого делать:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

Спрос в ОФЗ 26243 был приемлемый — 68,7₽ млрд, выручка составила — 37,5₽ млрд (средневзвешенная цена —86,5%, доходность — 12,11%). Таким образом, Минфин заработал за этот аукцион — 37,5₽ млрд (прошлая неделя — 40,5₽ млрд, всё последние заработки без флоутера). Согласно, новому плану Минфина за IV квартал необходимо привлечь — 500₽ млрд, за 9 недель регулятор взял эту планку — 522₽ млрд (в запасе ещё 3 недели, а значит регулятор будет зарабатывать сверх норм).

📌 Учитывая, что нынешняя конъюнктура в сегменте локального госдолга крайне нестабильна (волатильность доходности, низкая ликвидность ввиду отсутствия активного спроса и иностранных фондов), то последние размещения классики можно назвать успехом, при этом никаких флоутеров не размещалось шестую неделю подряд, и сбор был осуществлён за счёт классики (мы имеем ключевую ставку в 15% и, возможное, повышение до 17%, поэтому видеть такую доходность в выпусках странно, но таковы реалии рынка). С учётом декабрьского заседания и проинфляционных рисков, я бы повременил с покупкой ОФЗ и пристально бы наблюдал за индексом RGBI, который явно ещё ощутит до конца года заседание ЦБ по ключевой ставке, ставка инвесторов на понижение не сыграла.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс