Облигации

Высокая ключевая ставка. Куда выгодно вложиться?

- 27 апреля 2024, 08:23

- |

ЦБ оставил ключевую ставку на прежнем высоком уровне — 16%. Куда выгодно пристроить деньги?

Почему ставка все еще высокая?

Решение о ключе напрямую влияет на реальный сектор. Все ради цели обуздать рост инфляции.

Последствия высокой ключевой ставки:

высокие ставки по кредитам;

высокие ставки по банковским депозитам;

замедление экономики и производства;

снижение покупательной способности;

снижение инфляции.

Высокая ставка делает кредиты более дорогими. Бизнес и люди менее охотно берут займы, из-за чего падает потребление. В то же время растут ставки по депозитам и доходность по облигациям, люди начинают больше сберегать, а не тратить. Таким образом, в теории, замедлится инфляция. Когда это произойдет, ставку начнут снижать.

Мера серьезная, действовать вечно не будет, поэтому много внимания уделяю мониторингу финансовых активов, которые дают повышенную доходность на фоне высокой ключевой ставки. Давайте их разберем.

Вклады

Продолжают действовать высокие ставки по депозитам и накопительным счетам. Есть возможности открывать вклады даже до 21% годовых на Финуслугах

( Читать дальше )

- комментировать

- Комментарии ( 0 )

✂️«Не исключаем сохранения текущей ключевой ставки до конца года» Глава ЦБ

- 27 апреля 2024, 07:56

- |

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов😜

---

На самом деле, здорово, что наш ЦБ открыт, аргументирует свою позицию, и следует лучшим практикам. Например, так же делают в США. Там решение ФРС – не только ставка, но и сигналы рынку, аргументация, аналитика.

Т.е. все, чтобы сделать дальнейшие действия более предсказуемыми и ничего не поломать

Но в нашем случае (может в США так же, мы не следили), предсказуемость весьма условная. Видимо, все так быстро меняется, что и корректировать прогнозы приходится регулярно.

Мы сделали несколько заметок (последняя тут), которые показывают, что прогноз ЦБ меняется вслед за ставкой: т.е. планы приходится постоянно корректировать. Буквально, спустя месяц-два:

— в сентябре при ставке 13% ориентир средней ставки на 2024 год был 11,5-12,5%

— в октябре после повышения КС до 15%, ориентир тоже повысился до 12,5-14,5%

— в феврале после декабрьского повышения ставки, прогноз вырос до 13,5-15,5%

( Читать дальше )

Рост рынка ювелирной розницы за 1 квартал составил 32,8%🚀

- 27 апреля 2024, 07:48

- |

☝️Ключевые драйверы роста: онлайн-продажи, доля которых в общей структуре рынка выросла с 23% на начало года до 28% в марте, а также рост цен из-за увеличения учетной цены ЦБ РФ на золото на 12%. За 1 квартал средний чек увеличился на 17% до 8 650 рублей.

☝️При этом только в марте ювелирный рынок страны составил 42,7 млрд рублей, рост 34% по отношению к аналогичному периоду 2023 года. Средний чек в марте достигал 8 866 рублей ( +15% по отношению к марту прошлого года).

ФПК «Гарант-Инвест подтвердила кредитный рейтинг на уровне ВВВ|ru|

- 27 апреля 2024, 07:26

- |

Рейтинговое агентство подтвердило кредитный рейтинг эмитента на уровне BBB с позитивным прогнозом. Оценка «Национального рейтингового агентства» основана на комфортном уровне перманентного капитала компании, высокой рентабельности показателя EBITDA и низкой зависимости от крупнейших арендаторов.

НРА подтвердило кредитный рейтинг АО «Коммерческая недвижимость ФПК «Гарант-Инвест» на уровне ВВВ|ru|. Прогноз по рейтингу эмитента изменен со «стабильного» на «позитивный». Позитивный прогноз отражает ожидаемое увеличение финансовых результатов от ввода в эксплуатацию МФК WESTMALL в 2024 г., а также повышение оценки стабильности деятельности и способности компании исполнять финансовые обязательства в различные фазы экономического цикла при возможных неблагоприятных внешних и внутренних воздействиях на финансовые потоки.

Оценка агентства обусловлена комфортным уровнем перманентного капитала, высокой рентабельностью EBITDA, развитой системой корпоративного управления и риск-менеджмента, низкой зависимостью от крупнейших арендаторов, высоким уровнем информационной прозрачности и интеграцией ESG-факторов в деятельность компании, продолжительным сроком работы на рынке.

( Читать дальше )

Комментарии решения Банка России по ставке от 26 апреля.

- 27 апреля 2024, 07:20

- |

Александр Рыбин сегодня задал управляющему директору по макроэкономическому анализу и прогнозированию «Эксперт РА» Антону Табаху самые актуальные вопросыпо ставке, курсу рубля, дефолтам, макропрогнозу.

Прогнозы А.Табаха на наших форумах оказывались наиболее близки к истине.

Смотрим и в этот раз

«СЕЛЛ-Сервис» осваивает страны Средней Азии и налаживает сотрудничество с новыми поставщиками

- 27 апреля 2024, 07:12

- |

Эмитент поделился итогами развития деятельности в рамках сразу нескольких направлений. Компания диверсифицирует портфель поставщиков и повышает качество работы сети складских помещений. Также ООО «СЕЛЛ-Сервис» осваивает страны Средней Азии и заключает контракты с местными производителями кондитерских изделий.

В конце 2023 года мы рассказывали о том, что представители ООО «СЕЛЛ-Сервис» посетили Индию и провели переговоры с крупными фабриками по переработке кунжута. Сегодня эмитент начал сотрудничество с пятью партнерами. В планах «СЕЛЛ-Сервис» оценить преимущества и недостатки работы с каждым из поставщиков кунжута и сократить их число в своем портфеле до двух — трех компаний, выбрав тех производителей, взаимодействие с которыми окажется наиболее продуктивным и комфортным. Предварительными результатами эмитент сможет поделиться в мае — июне.

Другое не менее значимое направление — пополнение портфеля клиентов покупателями из Средней Азии.

( Читать дальше )

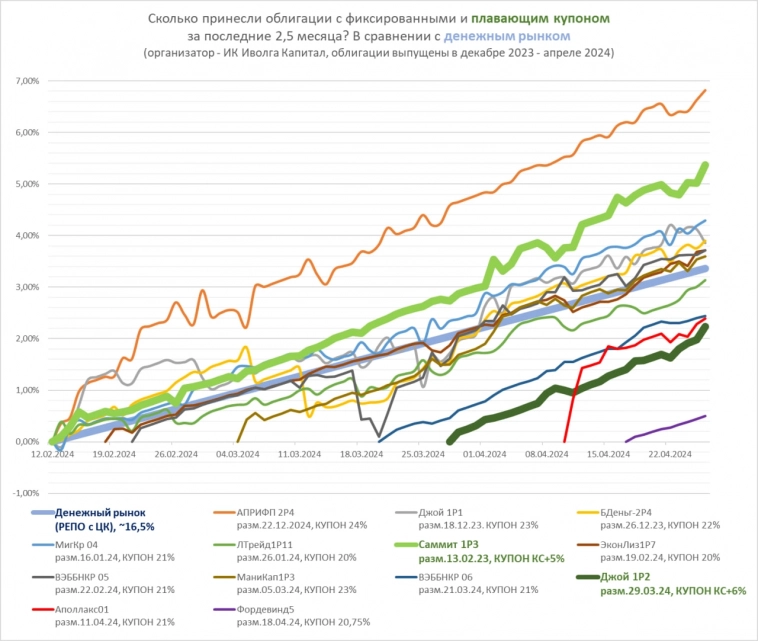

Флоатеры от ВДО оказались результативнее бумаг с фиксированной ставкой купона

- 27 апреля 2024, 06:11

- |

В середине февраля Иволга вернулась к практике выпуска (организации) флоатеров, облигаций с плавающей ставкой купона. В нашем случае со ставкой купона, привязанной к ключевой. Застрельщиком стали облигации МФК Саммит с формулой купона «КС + 5%» (но не выше 22% годовых).

Мы осторожно относились к этому инструменту, не вполне понимая, как поведут себя бумаги на вторичных торгах. Однако жалоб на поведение не поступало.

И в конце марта список флоатеров в нашем исполнении пополнили облигации Джой Мани, с «лесенкой» премии к КС, от 6% в первый год до 4% в последний. И тоже с верхним ограничением ставки, но уже начиная с 24%.

Уверенности в выбранном направлении добавляла и позиция ЦБ, которая с каждым заседанием по ключевой ставке ужесточалось. Вчера регулятор заявлял, что средняя КС до конца года ожидается уже на уровне 15-16%, а вариант ее повышения (с нынешних 16%) хоть и не базовый, но не исключается.

И сегодня мы анонсируем третий флоатер. С формулой «КС+5%». более зрелый, чем предыдущие: без ограничения по максимальной ставке купона (риск эмитента от взлета ставок ограничен отложенными во времени call-офертами и небольшой суммой самого выпуска).

( Читать дальше )

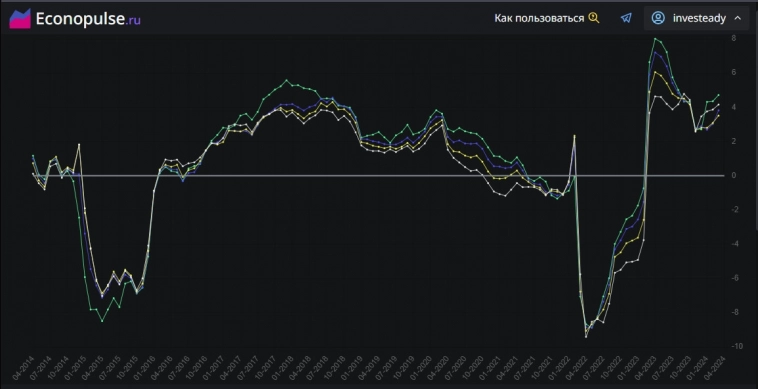

Реальная доходность ОФЗ: от взлетов до провалов

- 26 апреля 2024, 23:41

- |

На графике отражена динамика реальной доходности облигаций федерального займа (ОФЗ) на различных сроках — 2, 5, 10 и 30 лет. Реальная доходность рассчитывается с учетом уплаты 13% налога и вычета текущего уровня инфляции.

Мы видим, что доходность облигаций претерпевала существенные колебания в зависимости от экономической ситуации в стране. Белая линия показывает динамику 2-летних ОФЗ, желтая — 5-летних, синяя — 10-летних и соответственно зелёная — 30-летних облигаций.

Обращает на себя внимание, что в некоторые периоды реальная доходность уходила даже в отрицательную зону. Это означало, что инвестиции в государственные облигации не только не приносили дохода, но и не обеспечивали сохранение покупательной способности вложенных средств с учетом инфляции.

Такие провалы случались, к примеру, в 2014-2016 годах и в 2021-2023 годах. Инвесторам, вкладывавшим деньги в ОФЗ в эти периоды, пришлось столкнуться с реальными потерями.

В настоящий момент реальная доходность ОФЗ находится на уровне около 4%. Это значит, что при текущих рыночных условиях инвесторы, вкладывающие средства в государственные облигации, после уплаты налогов и компенсации инфляции могут рассчитывать на реальный прирост своего капитала.

( Читать дальше )

Замещайки

- 26 апреля 2024, 22:30

- |

1. Гашение облигации меньше, чем через три года, т.к. на такие облигации, нельзя применить льготу долгосрочного владения, может получиться, что расчет налога придется на даты, когда будет резкий скачок валюты, что съест весомую часть доходности.

2. Выпуск предполагает субординированность облигации, т.к. есть риск, что компания может принять решения о невыплате купонов, хотя эти купоны и должны потом накапливаться и выплачиваться, но нет доверия к этой процедуре, примером тому может служить недавний отказ ВТБ, а Сбер еще копит.

3. Имеет место чрезмерная переплата по телу облигации, когда она торгуется значительно выше 100% от номинала (как, например, некоторые выпуски Газпрома), это потенциальный убыток по облигации, который нужно периодический наблюдать и следить, в какой момент выйти, т.к., по определению, к сроку своего гашения облигация стремится к 100%.

( Читать дальше )

Как бы не повторить Турецкий сценарий....

- 26 апреля 2024, 19:53

- |

Центральный Банк сохранил ключевую ставку на прежнем уровне. А Эльвира Сахипзадовна намекнула, мол можем ужесточить требования к снижению ключевой ставки.

Если инфляцию в ближайшее время побороть не получится, а на мой взгляд будет именно так, то вполне на следующем заседании ЦБ могут ставку и поднять.

Реакция ОФЗ 26244, а это 9-ти летки вполне предсказуемая, снижение на 1%. Доходность подходит ближе к 14%. Но брать сейчас ещё рановато. Ещё немного подожду.

✔️Сегодня состоялось долгожданное IPO МТС банка. Меня наградили 1 акцией. В начале торгов акции взлетели на 10%, но затем скатились на 5%.

Держу и наблюдаю.

✔️Сбербанк показал превосходный результат, опубликовав отчёт за первый квартал 2024 года по МСФО. Ждём таких же результатов за второй квартал.

✔️Собрание акционеров компании Лукойл сегодня утвердили ранее рекомендованные дивиденды в размере 498 руб на акцию. Это итоговые дивиденды за 23 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал