Блог им. Investor_Sergei

Высокая ключевая ставка. Куда выгодно вложиться?

- 27 апреля 2024, 08:23

- |

ЦБ оставил ключевую ставку на прежнем высоком уровне — 16%. Куда выгодно пристроить деньги?

Почему ставка все еще высокая?

Решение о ключе напрямую влияет на реальный сектор. Все ради цели обуздать рост инфляции.

Последствия высокой ключевой ставки:

высокие ставки по кредитам;

высокие ставки по банковским депозитам;

замедление экономики и производства;

снижение покупательной способности;

снижение инфляции.

Высокая ставка делает кредиты более дорогими. Бизнес и люди менее охотно берут займы, из-за чего падает потребление. В то же время растут ставки по депозитам и доходность по облигациям, люди начинают больше сберегать, а не тратить. Таким образом, в теории, замедлится инфляция. Когда это произойдет, ставку начнут снижать.

Мера серьезная, действовать вечно не будет, поэтому много внимания уделяю мониторингу финансовых активов, которые дают повышенную доходность на фоне высокой ключевой ставки. Давайте их разберем.

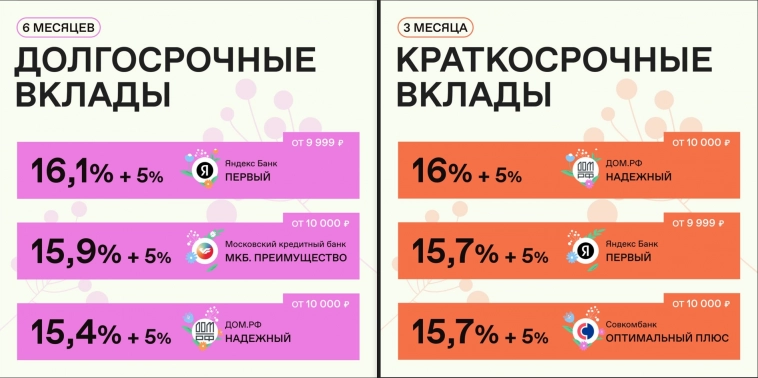

Вклады

Продолжают действовать высокие ставки по депозитам и накопительным счетам. Есть возможности открывать вклады даже до 21% годовых на Финуслугах

👉 Подробно как открыть такой вклад.

Продолжаю эксперимент «Капитал с кредиток», зарабатывая полностью на заемных средствах. С высокими ставками на накопительных счетах, это делать легко и удобно. Напомню, что накопил уже более 25 000 рублей.

Фонды денежного рынка

Доходность фондов следует за ключевой ставкой и сейчас составляет около 15,5% (до вычета налога). Поэтому сейчас огромный интерес к фондам денежного рынка. Удобно парковать свободный кэш на брокерском счету.

👉 Выгодные варианты парковки денег на короткий срок (накопительные счета и фонды денежного рынка)

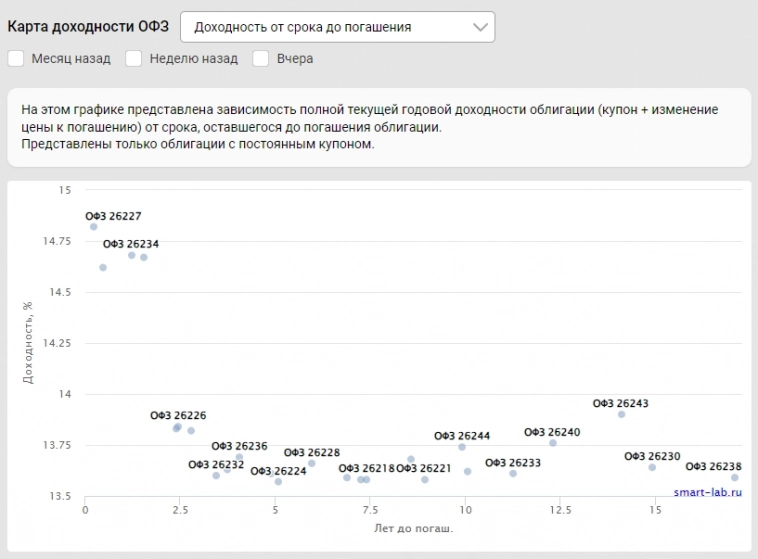

Облигации

Цены (тело облигаций) снижаются, поэтому держатели облигаций видят минуса по ранее купленным бондам.

Доходности растут, поэтому облиги привлекательны для новых покупателей. Возможность зафиксировать высокую доходность на долгий срок.

В теории, если наступил пик повышения ключевой ставки, то лучше начать брать длинные облигации и таким образом надолго фиксировать доходность. Но есть риск: мы живем в России и неизвестно, что может быть на очень долгом сроке. Есть прогнозы, что высокая ключевая ставка с нами надолго. А в таком случае привлекательны флоатеры.

Доходность ОФЗ пока не достигла уровня ключевой ставки, торгуются в диапазоне 13%-15%. Есть варианты корпоративных облигаций не с самым низким рейтингом с доходностью выше.

❓ Куда сейчас вкладываетесь?

—

Подписывайтесь на мой канал про финансы в Телеграм и в Вконтакте, где я делюсь советами и личным опытом.

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- IT

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- банковские карты

- биткоин

- БКС

- блокировка

- блокировка активов

- БПИФ

- БПИФ Альфа-Капитал Денежный рынок

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- иис-3

- инвестиции

- иностранные акции

- итоги

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- ключевая ставка

- Ключевая ставка ЦБ РФ

- Книги

- конференция смартлаба

- коронавирус

- кофе

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- НСЖ

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- портфель

- Портфель инвестора

- путешествие

- Путешествия

- рецензия на книгу

- Санкт-Петербургская биржа

- сбер

- сбербанк

- скидки

- смартлаб

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- т-инвестиции

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- эксперимент

- Яндекс

DM — развитые рынки, EM — Развивающиеся рынки

Гос облигации США можно вычеркнуть из всех разделов, Кэш заменить ETF на золото. Сейчас в России инфляционный бум, на западе стагфляционный спад