Блог им. Investor_Sergei |Как инвестировать без риска? Составляем структурный продукт самостоятельно

- 20 февраля 2024, 11:59

- |

У некоторых инвесторов, особенно начинающих, очень низкий порог принятия риска. При любом покраснении портфеля они впадают в панику. Из-за этого многие так и не решаются всерьез инвестировать.

Между тем понятие риска — это математическая величина. Комбинируя различные активы, мы можем ею управлять. В том числе снижать под ноль. Как?

Вы наверное слышали про структурные продукты? В России у них дурная репутация: банки и брокеры постоянно пытаются нам их впарить, закладывают большие комиссии, плохо управляют, а то и вовсе вводят клиентов в заблуждение.

Между тем, структурный продукт — это очень интересная идея. И его можно составить самостоятельно. А главный принцип состоит в следующем:

Структурный продукт состоит из двух частей:

- Защитной. Позволит сохранить капитал, если идея не сработает.

- Рискованной. Позволит получить прибыль выше надежных активов, если идея будет годной

Сочетая эти инструменты, можно строить разные стратегии. Главное, просчитать риск, который вы можете принять, чтобы ставка сработала.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. Investor_Sergei |Когда лучше начать инвестировать?

- 19 февраля 2024, 10:41

- |

Узнаёте себя?

18-25 лет:

«Я должен инвестировать? Вы шутите? Я учусь и не могу пока ничего инвестировать. Я молод и хочу наслаждаться жизнью! Вот закончу учебу, а потом…»

25-35 лет:

«Я только начал свою карьеру, о каких вложениях вы говорите? Мне нужно инвестировать в свое дальнейшее профессиональное обучение. У меня сейчас недостаточно времени и средств для других вложений».

35-45 лет:

«Как я могу сейчас инвестировать? У меня семья, сейчас больше расходов, чем когда-либо ранее. Пусть дети подрастут немного, тогда можно будет подумать об инвестициях».

45-55 лет:

«Я очень хотел бы начать инвестировать, но это сейчас невозможно, так как у меня большие расходы на учебу моих детей. Но это не будет длиться вечно – вот тогда я и смогу начать инвестировать».

55-65 лет:

«Я знаю, что должен был начать инвестировать раньше. Пенсионный возраст приближается, и сложно отложить достаточно средств за оставшийся промежуток времени. Почему я не начал откладывать ежегодно небольшие суммы 20 лет назад? Может быть, тогда у меня был бы некоторый накопленный капитал».

( Читать дальше )

Блог им. Investor_Sergei |Наэкономил на кофе уже 200 000 рублей

- 22 ноября 2023, 11:29

- |

Наткнулся на статью в Т—Ж, где девушка пишет, что тратила на кофе 12 000 в месяц 😳.

Я тратил, конечно, не столько, но отказ от привычки покупать кофе навынос в итоге позволил накопить уже 200 000 рублей. Давние подписчики помнят, как я начинал.

☕️ Летом 2020 года, когда закончилась самоизоляция, решил больше не покупать кофе навынос, как это делал частенько до эпопеи с ковидлой. Сэкономленные деньги начал переводить на отдельный накопительный счет, а затем стал использовать Инвесткопилку, что позволило настолько автоматизировать процесс, что он у меня почти не отнимает время и внимание. С тех пор я почти не пью кофе навынос, а счет автоматически пополняется на 1000 рублей каждую неделю.

Вот так с помощью пусть небольших и регулярных накоплений создается капитал.

( Читать дальше )

Блог им. Investor_Sergei |Высокая ключевая ставка. Куда выгодно вложиться?

- 08 ноября 2023, 11:46

- |

Прошло почти две недели с повышения ключевой ставки ЦБ до 15%. Рынок переварил это жесткое решение. Что изменилось и куда выгодно пристроить деньги?

Почему ставку повышают и что с ней будет дальше?

Напомню, что регулятор резко повысил ставку до 15%. Это очередной шок для рынка, решение напрямую влияет на реальный сектор. Все ради цели обуздать рост инфляции.

Последствия высокой ключевой ставки:

высокие ставки по кредитам;

высокие ставки по банковским депозитам;

замедление экономики и производства;

снижение покупательной способности;

снижение инфляции.

Для многих компаний настают трудные времена. Высокая ставка делает кредиты более дорогими. Бизнес и люди менее охотно берут займы, из-за чего падает потребление. В то же время растут ставки по депозитам и доходность по облигациям, люди начинают больше сберегать, а не тратить.

Таким образом, в теории, замедлится инфляция. Когда это произойдет, ставку начнут снижать.

Мера серьезная, действовать вечно не будет, поэтому я много внимания уделяю мониторингу финансовых активов, которые дают повышенную доходность на фоне высокой ключевой ставки. Давайте их разберем.

( Читать дальше )

Блог им. Investor_Sergei |Как я отбираю компании для инвестиций

- 11 октября 2023, 12:11

- |

Тут нет особой магии, но есть много труда, времени и еще больше терпения 🛠.

По сути, отбор компаний я веду в постоянном режиме. Я не отвлекаюсь на сиюминутные новости, но люблю покопаться в том, как устроен бизнес: смотрю отчеты, изучаю корпоративные сайты, собираю досье, веду таблички, сам составляю обзоры и некоторые публикую для вас 😉. По итогу лучшее, что намыл добавляю в watchlist.

Watchlist — это список, в который я добавляю интересные мне компании, акции которых пока не могу купить из-за, того что считаю их слишком дорогими. Но я постоянно облизываюсь на них, терплю и жду… Как только приходит время, я просто заглядываю в список, моментально освежаю память и делаю покупки. Всю работу по анализу я уже сделал!

Как правило, это происходит во время сильных просадок. А они случаются ВСЕГДА! Рынок бывает иррациональным из-за поведения толпы. То его, бывает, захватывает паника, то какие-то тупые тренды поведения, которые уводят внимание масс в сторону.

Виды просадок:

( Читать дальше )

Блог им. Investor_Sergei |Опасные заблуждения относительно акций. Из книги Питера Линча

- 13 января 2023, 12:07

- |

На днях опубликовал обзор на книгу «Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Текст насыщен полезными советами и наблюдениями именитого инвестора. Поэтому продолжаю публиковать интересные мысли автора.

Опасные заблуждения относительно акций

— Акции, которые упали очень сильно, не могут упасть больше (могут).

— Всегда можно понять, когда цена достигла дна (нельзя).

— Акции, которые выросли так сильно, вряд ли вырастут еще больше (могут).

— В конце концов все возвращается (как раньше уже не будет).

— Темнее всего перед рассветом, или Хуже уже не будет (может быть).

— Продам, как только поднимуться до… (могут не подняться. Продавай, как только решил).

— У консервативных акций не бывает сильных колебаний (бывает).

— Позитивное событие слишком долго не наступает (у акций есть одно свойство: стоит вам отказаться от них после долгого и безрезультатного ожидания благоприятных событий, как эти события наступают. Я называю это послепродажным расцветом).

( Читать дальше )

Блог им. Investor_Sergei |Новогоднее обращение инвестора Сергея

- 31 декабря 2021, 16:12

- |

Дорогие друзья! Новый год — новые надежды.

В уходящем году я продолжал вести этот канал, делиться опытом, знаниями и собственными исследованиями. Главное для чего это делаю — общение с вами. Ваши комментарии, вопросы и даже замечания прокачивают меня в сфере инвестиций и надеюсь несут пользу и для вас 🤝.

Что стало главным уроком уходящего 2021 года? Инфляция. Снова мы вынуждены принимать во внимание этот показатель. Все наши усилия, как инвесторов, подтачивает эта коварная штука. Я надеюсь, что доходностям ваших инвестиций удалось с ней справиться.

Да, инвестиции могут обесцениваться, мы должны принимать это во внимание и грамотно управлять нашими капиталами. Стоит напомнить простейшие правила инвестора, которые я повторяю каждый год. Секрет инвестирования состоит в том, что никакого особого секрета на самом деле нет. Это довольно простая штука. Проблема в том, что мы сами все слишком усложняем и заигрываемся. Но, чтобы осознать это, надо пройти огонь, воду и медные трубы рынков.

( Читать дальше )

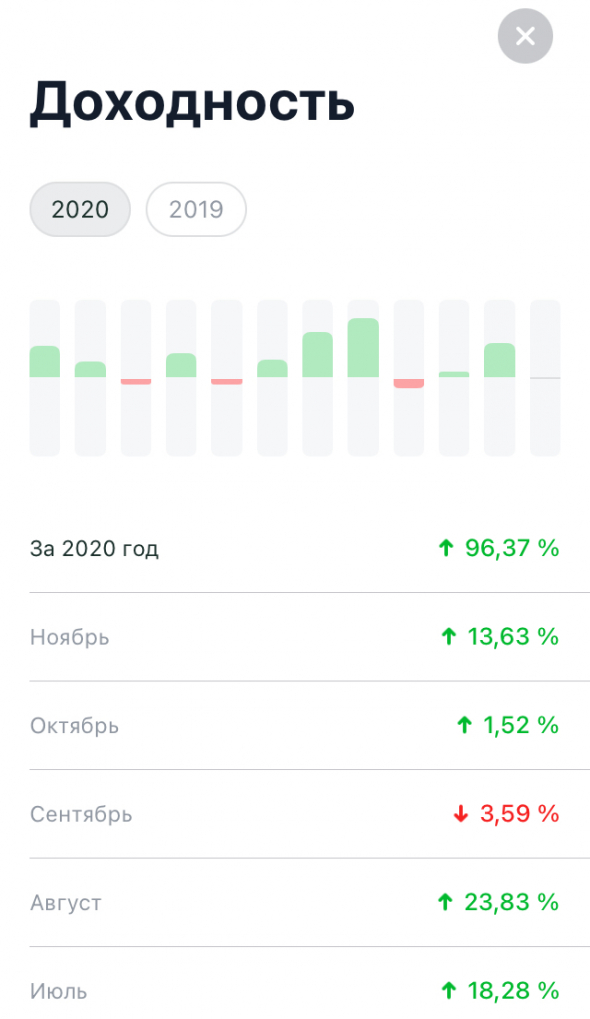

Блог им. Investor_Sergei |Отчет по портфелю за ноябрь 2020: лучший месяц за год!

- 02 декабря 2020, 10:37

- |

Начало осени на рынках было угрюмым. В сентябре общий доход по активам не показал роста, а в октябре и вовсе было небольшое проседание (-3%). Но ноябрь отыграл все потери с лихвой и стал лучшим месяцем в году по доходности.

Напомню, что моя умеренная долгосрочная стратегия держится на следующих принципах:

✔️ Диверсификация активов.

✔️ Периодическая ребалансировка.

✔️ Активный выбор акций (не индексное инвестирование).

✔️ Минимум спекулятивных сделок.

✔️ Удержание издержек (налогов и комиссий) на минимальном уровне.

Структура портфеля сложная и сильно диверсифицированная для соблюдения баланса доходности и риска.

( Читать дальше )

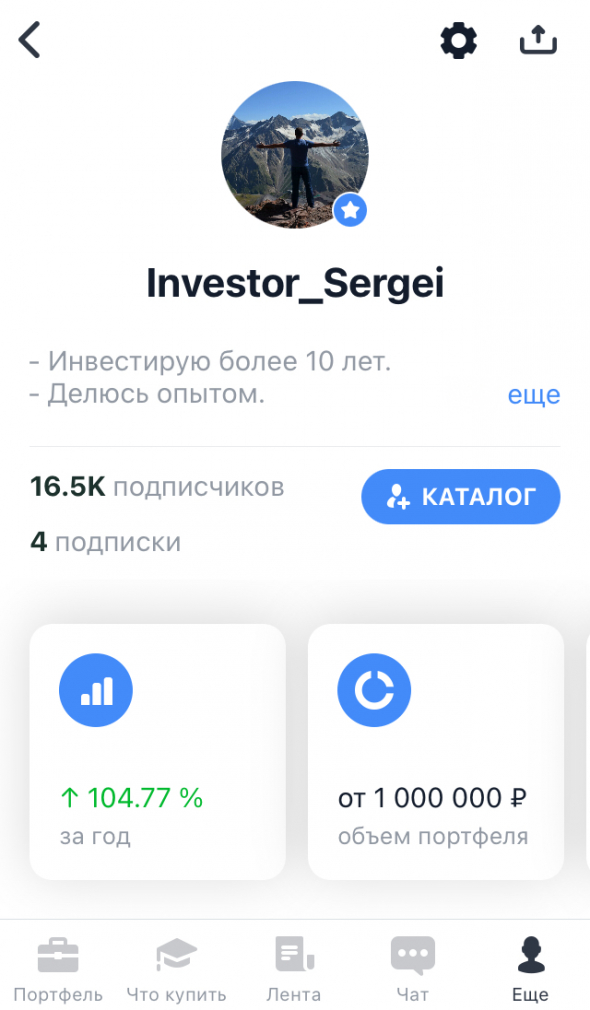

Блог им. Investor_Sergei |Уже четыре месяца доходность около 100% годовых. Состав портфеля акций и моя стратегия

- 30 ноября 2020, 11:12

- |

Несколько месяцев доходность моего публичного портфеля на акции США держится около 100% за год. Как мы знаем, акции очень волатильны, их стоимость может сильно меняться. Поэтому не стоит доверять отдельным успехам в моменте. Другое дело — когда хорошая доходность держится долгое время.

Основные принципы моей стратегии:

📌 Диверсификация активов, чтобы снизить риски.

📌 Периодическая ребалансировка портфеля. То есть восстановление первоначальных долей активов. Продаем часть подорожавшего, чтобы купить подешевевшее.

📌 Активный выбор акций (не индексное инвестирование). Именно в этой части мы можем добиваться хороших доходностей.

📌 Минимум спекулятивных сделок.

📌 Удержание издержек (налогов и комиссий) на минимальном уровне.

( Читать дальше )

Блог им. Investor_Sergei |Вкратце о моей стратегии

- 26 июля 2020, 12:44

- |

Часто задают вопрос о моей стратегии покупок акций. Об этом можно говорить бесконечно, но если совсем коротко, то вот.

Почти всегда:

😏 Я: жду-жду-жду-жду-жду…

И тут:

📺 Новости: рынки упали!

🤓 Советник: покупать на коррекции.

😀 Трейдер-новичок: покупаю!

😏 Обычный трейдер: жду.

😏 Я: жду.

Спустя несколько дней:

📺 Новости: рынки продолжают падение, экономике — конец.

🤓 Советник: это дно. Покупать.

🙁 Трейдер-новичок: мне уже конец.

🙂 Обычный трейдер: покупаю!

😏 Я: жду.

Спустя еще несколько дней:

📺 Новости: рынки продолжают падение, экономике — конец, нам всем конец!

🧐 Советник: все падает. Продавать!

😩 Трейдер-новичок: мне конец.

🙁 Обычный трейдер: мне тоже конец.

🙂 Я: покупаю.

Но есть вероятность и такого сценария. Спустя еще несколько дней:

📺 Новости: мы закрылись.

🤷🏻♂️ Советник: я — безработный.

😩 Трейдер-новичок: мне конец.

😩 Обычный трейдер: мне конец.

😩 Я: мне конец.

👴🏻 Баффет: покупаю.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс