Блог им. Investor_Sergei |Биофармацевтическая компания «Промомед» выходит на IPO. Почему это может быть интересно?

- 30 июня 2024, 17:24

- |

В исследованиях первичных размещений компаний на фондовых рынках я обращал внимание, что лучше всех стартуют на биржах компании из технологического и медицинского секторов.

🔔 Еще один отечественный производитель лекарств объявил намерении выпустить акции в свободное обращение. Инновационная биофармацевтическая

компания «Промомед» намерена провести IPO на Московской бирже.

Я побывал на встрече с руководством компании. Давайте разбираться, стоит ли вкладываться в компанию?

Каким будет рынок медицины в будущем?

Медицина — сложная высокотехнологичная область. Но есть несколько общих тенденций, по которым можно понять, где будут крутиться деньги в этой сфере в будущем.

1. Борьба за снижения веса

Проблемы с лишним весом — бич современного общества и они будут нарастать. Это уже глобальная проблема в развитых странах, она усугубляется у нас, а в будущем тоже самое будет происходить и в развивающихся странах, в том числе и в Азии. Да-да, из-за изменения рациона и пищевых привычек ожирение грозит и людям на Востоке.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. Investor_Sergei |ВсеИнструменты.ру выходят на IPO. Почему это может быть интересно?

- 26 июня 2024, 19:22

- |

В обзорах айтишных конференции часто пишу, что одно из бурно развивающихся направлений сейчас в России —это онлайн-площадки для электронной торговли.

К сожалению, не все интернет-ритейлеры представлены на фондовом рынке, но скоро на бирже появится еще один крупный онлайн-игрок. Онлайн-гипермаркет ВсеИнструменты.ру выходит на IPO.

Побывал на встрече с компанией и попробую рассказать, почему это может быть интересным.

Огромный рынок для дачников и строителей в смартфоне

Прежде всего интересна поляна на которой освоилась компания. Это онлайн DIY-рынок. По-простому товары для дома, дачи, стройки, ремонта, которые можно приобрести через интернет.

Проходят те времена, когда за садовой утварью или шуруповертом нужно было ехать на строительный рынок на окраине города. Заказ легко можно сделать прямо с огорода или из квартиры, в которой идет ремонт, в мобильном приложении и получить на ближайшем пункте выдачи. Колоссальная экономия времени для тех, кто увяз в ремонте или стройке.

( Читать дальше )

Блог им. Investor_Sergei |Apple: все больше дополненной реальности и искусственного интеллекта

- 11 июня 2024, 18:57

- |

Посмотрел презентацию Apple на WWDC 2024. Сам давно перешел на Андроид, но регулярно смотрю конференции и презентации, так как это касается той области, где работаю.

Поэтому интересует прежде всего тренды, а не косметические улучшения, которыми изобиловала презентация. Глобальных тренда два:

1️⃣ Ширится экосистема дополненной реальности (AR) для шлемов Vision Pro.

Уже пробовал ими пользоваться. Эффект классный. Направление пока испытывает проблемы начального роста: дорогие устройства, мало полезных приложений, которые дороги в разработке и как следствие малая аудитория. Но все будет стремительно уходить в дополненную реальность. Особенно в профессиональной сфере: у врачей, архитекторов, ученых и т.д. Камеры айфонов и других производителей снимающей техники вскоре будут снимать в 3D.

Удаленка через пару лет по версии Apple.

( Читать дальше )

Блог им. Investor_Sergei |Что там по разблокировкам?

- 04 июня 2024, 18:22

- |

Есть движения по заблокированным активам по двум указам президента.

👉 Напомню, что образовалось несколько волн блокировок и указов, по которым часть средств можно будет вернуть. Подробнее о них в этом посте.

1️⃣ Разблокировка иностранных ценных бумаг по указу президента 844 на сумму до 100 000 руб.

В мае завершилась процедура приема заявок от российских инвесторов, которые попали под блокировки.

Сообщается, что заявки подали более 1 млн частных российских инвесторов. 60% активов приходится на отдельные бумаги и 40% на ETF, большинство из которых те самые акции фондов злополучного Finex.

Сейчас начался второй этап — сбор заявок от нерезидентов на выкуп заблокированных активов. Организатор обмена сформировал лоты из заблокированных активов подавших заявления. Сбор заявок продлится до 5 июля.

Деньги от выкупа поступят на счета российских инвесторов ориентировочно в сентябре.

👉 Подробнее по разблокировку по этому указу.

( Читать дальше )

Блог им. Investor_Sergei |СПБ Биржа: что насчет разблокировки активов?

- 24 мая 2024, 15:14

- |

Прошло более полугода после введения санкций против Санкт-Петербургской биржи и заморозки огромного количества активов россиян в иностранных ценных бумагах. В последние дни было много новостей от СПБ Биржи плюс глава компании Евгений Сердюков дал большое интервью. Сделал выжимку самого основного:

👉 После введения санкций компания сосредоточилась на двух основных задачах:

- разблокировке клиентских активов

- выработке стратегии с учетом появившихся ограничений.

👉 Несмотря на санкции, СПБ биржа она сохранила капитал (21 млрд) и даже получила прибыль за 2023 год по МСФО (678 млн руб.).

На чем заработали:

- комиссии (биржевые, клиринговые и депозитарные).

- эффективное размещение собственного капитала.

- оптимизация расходов, в частности сокращение функционала, связанного с развитием международных проектов.

👉 Работа по разблокировке активов

Активы клиентов никто не изымал — сохранены активы, дивиденды по ним накапливаются в вышестоящих над СПБ Банком иностранных депозитариях.

( Читать дальше )

Блог им. Investor_Sergei |Выплаты по заблокированным иностранным активам идут туго

- 03 апреля 2024, 09:53

- |

Многие инвесторы, чьи активы были заблокированы из-за санкций, находятся в предвкушении: надеются, что удачно пройдут разблокировки по механизму указа 844 (на сумму до 100 000 руб.). Брокеры стали принимать заявки на обмен 25 марта.

Но стоит ли надеяться на удачный исход?

Например, уже три месяца идут выплаты по другому указу 665. Это дивиденды по иностранным акциям и купоны по еврооблигациям, которые зависли в Евроклире и Клирстриме.

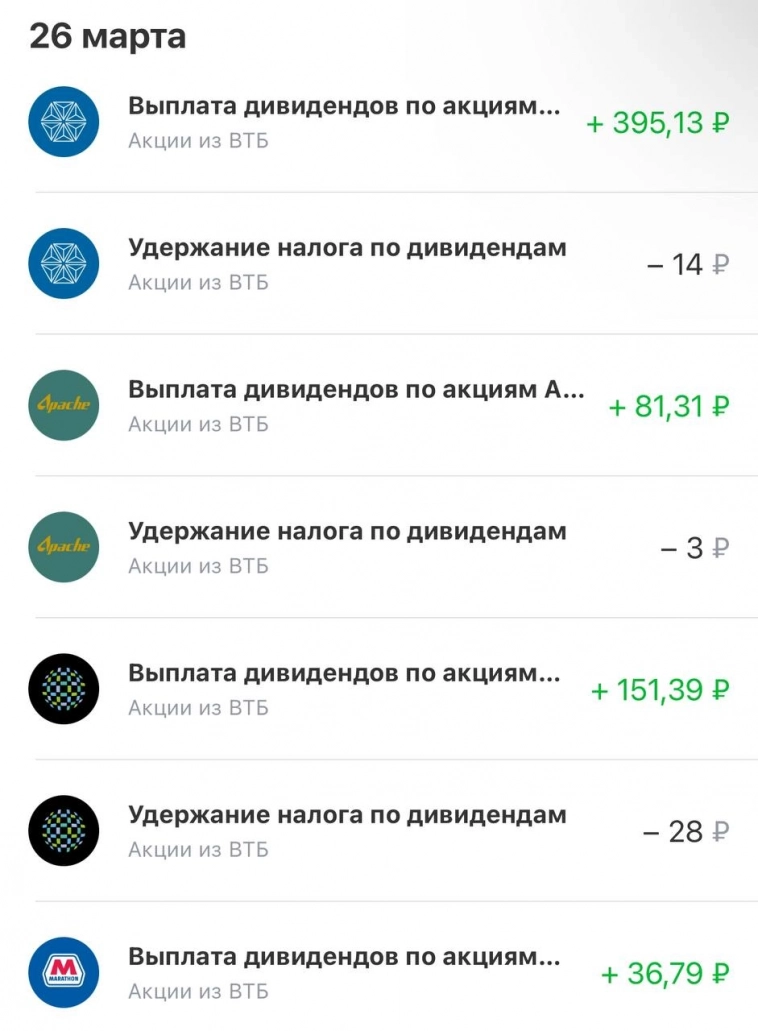

Как идут выплаты? Сделал опрос у себя в Телеграме. Есть положительные примеры. Вот у одного из подписчиков стабильно и регулярно приходят выплаты. Причем акции на момент блокировки акции у него находились в брокере ВТБ, потом их перевели в Тинькофф.

Но при этом же у многих клиентов выплаты идут крайне туго! У меня в том же Тинькофф поступлений почти нет. Мне пока пришла всего одна выплата по дивидендам Visa. По другим акциям до сих пор нет, хотя выплаты находятся в первой очереди. НРД стал перечислять средства брокерам еще в конце прошлого года. Но они пока в мизерных объемах доходят до инвесторов.

( Читать дальше )

Блог им. Investor_Sergei |Составил полный гайд по разблокировке иностранных ценных бумаг

- 26 марта 2024, 17:54

- |

Напомню, что образовалось несколько волн блокировок и указов, по которым часть средств можно будет вернуть. Подробнее о них в этом посте.

Сейчас речь только о разблокировке иностранных ценных бумаг по указу 844 на сумму до 100 000 руб.

- 25 марта — стартовала процедура приема заявок на обмен заблокированными бумагами в рамках этого указа.

- с 30 апреля по 8 мая (в зависимости от брокера) — процедура приема заявок завершится.

- к 1 сентября — следует ожидать средства от продажи бумаг при благоприятном исходе обмена.

Организатор инвестиционная компания «Инвестиционная палата».

Инвесторы получат выплаты в рублях, рассчитанные по следующим параметрам:

- Стоимость ценных бумаг будет не ниже их рыночной стоимости на мировых биржах по данным закрытия торгов на 22 марта 2024 г.

- По курсу на 22 марта 2024 г. (91,95 руб за $, 100,37 за €).

Учитываются заблокированные в 2022 году иностранные ценные бумаги с местом хранения: НРД — Euroclear и Clearstream.

( Читать дальше )

Блог им. Investor_Sergei |Завтра стартует процедура приема заявок на обмен заблокированными бумагами

- 24 марта 2024, 16:56

- |

Завтра, 25 марта стартует стартует процедура приема заявок на обмен заблокированными бумагами по указу 844 на сумму до 100 000 руб. Подробнее писал в этом посте.

За основу расчета стоимости бумаг будут взяты цена на закрытие 22 марта, то есть цены уже можно рассчитать.

Официальный курс доллара от Банка России на 22 марта 2024 $1 = 91,9499 руб.

Если сложно самому посчитать стоимость добра, которого у вас заблокировали, то на сайте Финуслуг есть калькулятор. Подробнее про него писал тут.

Ломиться подавать заявку прямо завтра скорее всего не стоит. Прием заявок будет проходить до 8 мая. Принять решение есть полтора месяца.

Буду следить за процедурой и вас информировать.

❓ Будете участвовать в обмене?

—

Мой канал в Телеграм и в Вконтакте.Блог им. Investor_Sergei |Высокая ключевая ставка. Куда выгодно вложиться?

- 22 марта 2024, 16:19

- |

ЦБ оставил ключевую ставку на прежнем высоком уровне — 16%. Куда выгодно пристроить деньги?

Почему ставка все еще высокая?

Решение о ключе напрямую влияет на реальный сектор. Все ради цели обуздать рост инфляции.

Последствия высокой ключевой ставки:

высокие ставки по кредитам;

высокие ставки по банковским депозитам;

замедление экономики и производства;

снижение покупательной способности;

снижение инфляции.

Высокая ставка делает кредиты более дорогими. Бизнес и люди менее охотно берут займы, из-за чего падает потребление. В то же время растут ставки по депозитам и доходность по облигациям, люди начинают больше сберегать, а не тратить. Таким образом, в теории, замедлится инфляция. Когда это произойдет, ставку начнут снижать.

Мера серьезная, действовать вечно не будет, поэтому много внимания уделяю мониторингу финансовых активов, которые дают повышенную доходность на фоне высокой ключевой ставки. Давайте их разберем.

Вклады

Продолжают действовать высокие ставки по депозитам и накопительным счетам. Есть возможности открывать вклады до 21% годовых на Финуслугах

( Читать дальше )

Блог им. Investor_Sergei |Налоговые вычеты для инвесторов: где отобрали, а где добавили?

- 20 марта 2024, 16:37

- |

Сразу несколько инициатив по налоговым вычетам принято Госдумой:

1️⃣ Новый вычет на долгосрочные сбережения

Единый налоговый вычет коснется:

- вложений на индивидуальный инвестиционный счет третьего типа (ИИС 3),

- взносов в программу долгосрочных сбережений и по договору негосударственного пенсионного обеспечения.

От уплаты НДФЛ освобождаются взносы на общую сумму до 400 тысяч рублей в год. Максимальный размер вычета от 52 до 60 тысяч рублей ежегодно в зависимости от размера доходов инвестора.

Закон о переходе на ИИС 3 приняли ещё в прошлом году, но до поправок в Налоговый кодекс руки у законодателей дошли только сейчас. Это было препятствием к началу работы с ИИС 3 у некоторых брокеров. Теперь препятствие устранено.

Напомню, что обладатели ИИС 3 могут рассчитывать теперь на два вычета одновременно:

- Вычет на взнос до 400 000 руб. в год.

- Вычет на финансовый результат в размере до 30 млн рублей для каждого счета в момент его закрытия.

Поправки начнут действовать с 1 января 2024 года после подписания президентом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс