AAG ни отчётности, ни рейтинга…

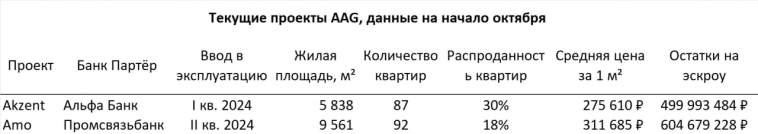

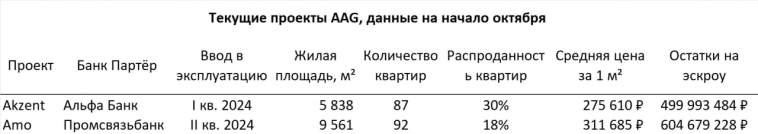

AAG — Санкт-Петербургский девелопер жилой недвижимости, преимущественно в сегменте бизнес-класса.

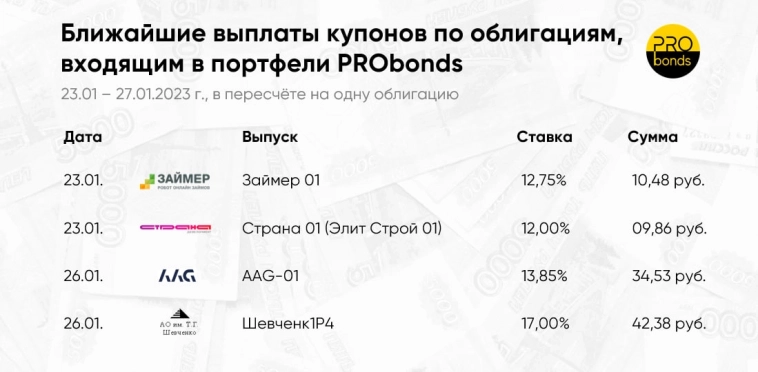

В конце 2021 года компания получила рейтинг BBB-(RU) от АКРА, а в начале 2022 разместила дебютный облигационный выпуск со ставкой 13,85%. Из-за изменения уровня ставок было размещено 300 из планируемых 700 млн. Погашение выпуска будет в начале 2025 года.

AAG является единственным публичным девелопером, не сделавшим МСФО за 2021 год. Причина: отсутствие каких-либо выгод от составление МСФО для компании. У эмитента нет желания повторно выходить на облигационный рынок, вероятнее всего сказался не очень удачный опыт размещения на плохом рынке. До 2021 года компания работала без МСФО и, по всей видимости, будет работать без МСФО дальше. В скорой перспективе мы увидим и отказ от рейтинга АКРА, причина такая же, как и с МСФО.

В отсутствии отчётности и рейтинга постараемся дать информацию о том, что сейчас происходит в компании:

- В августе одна из компаний группы (ООО «Специализированный застройщик Магнитогорская 11») получила разрешение на строительства детского сада в Красногвардейском районе Санкт-Петербурга.

Авто-репост. Читать в блоге

>>> Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций

Скрипт заявки

Скрипт заявки