мсб-лизинг

4 года, 2 кризиса и 16,2% годовых на руки: во что инвестируем в 2024 году?

- 18 января 2024, 09:37

- |

В ушедшем 2023 году нашему доверительному управлению исполнилось 4 года. На них пришлись обвалы пандемии и СВО. Но управление выстояло. Средняя доходность для всех активных счетов ДУ у нас (вне зависимости от даты открытия) — 16,2% годовых на руки на 31 декабря 2023 года. Средний прирост рынка акций за это время — 7% годовых с дивидендами.

Много это или мало? Удастся ли удержать темп и можно ли попробовать заработать больше? А также на что мы ставим и надеемся — в первом стриме нового года 18 января в 16:00

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- 3.4К

- Комментарии ( 9 )

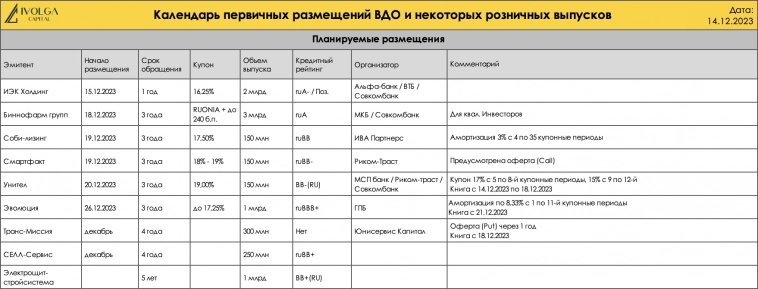

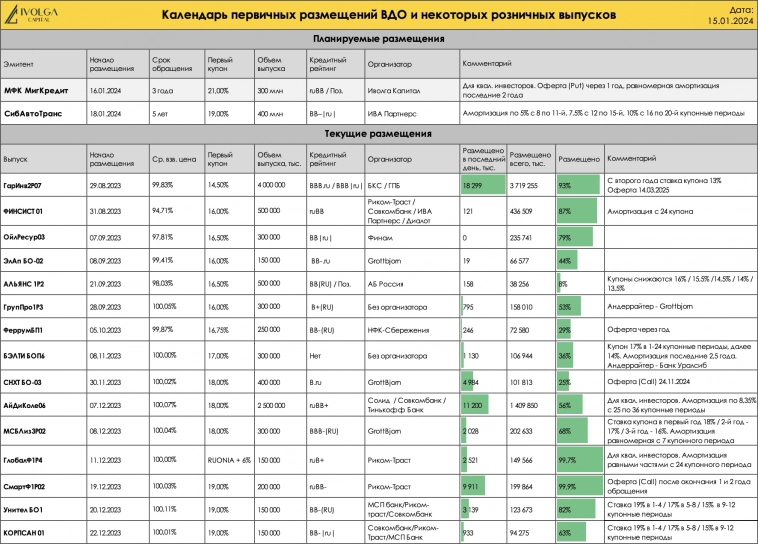

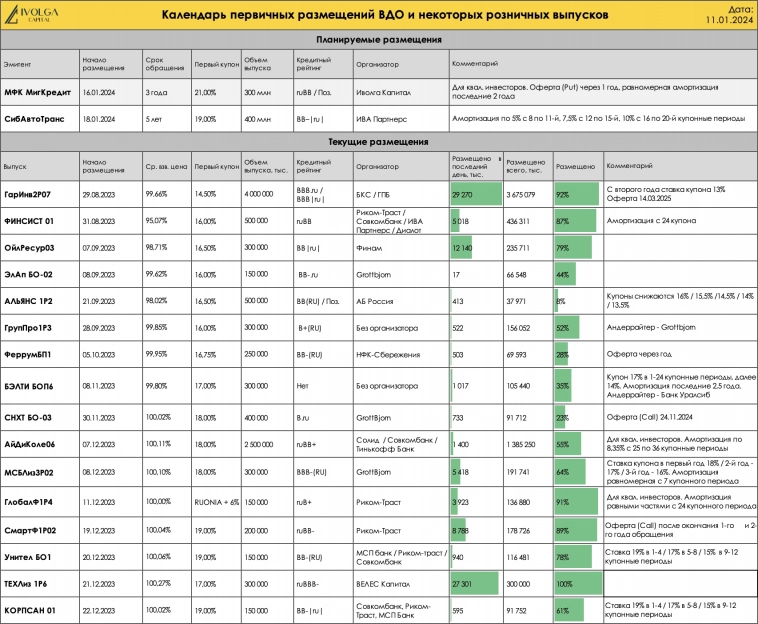

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 16 января 2024, 09:54

- |

В 10:00 стартует размещение выпуска облигаций МФК МигКредит БО-04 (только для квалифицированных инвесторов)

Обобщенные параметры выпуска:

Кредитный рейтинг эмитента: ruBВ, прогноз «позитивный» от Эксперт РА

Сумма выпуска: 300 млн руб.

Срок обращения: 3 года

Оферта: put-оферта 1 год

Дюрация: ~0,9 года

Купонный период: 30 дней

Ставка купона: 21% годовых

YTM: 23,1% годовых

Амортизация: равномерная ежемесячная последние 2 года обращения

Организатор: ООО ИК «Иволга Капитал»

СКРИПТ

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКалендарь первички ВДО и планируемые размещения ИК Иволга Капитал

- 12 января 2024, 10:04

- |

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКалендарь инвестора «МСБ-Лизинг»: январь 2024

- 09 января 2024, 10:25

- |

Уважаемые инвесторы, публикуем #календарь_инвестора на январь 2024.

09.01.2024

II выпуск // ISIN RU000A100DC4

- Купонные выплаты — 1,09 р. на одну облигацию (12,75%), всего 218 000 р.

- Номинал — 20,83 р. на одну облигацию, всего 4 166 000 р.

V выпуск // ISIN RU000A103VD8

- Купонные выплаты — 9,51 р. на одну облигацию (12,25%), всего 914 310,42 р.

- Номинал — 27,78 р. на одну облигацию, всего 2 670 824,76 р.

VI выпуск // ISIN RU000A105658

- Купонные выплаты — 5,96 р. на одну облигацию (14,5%), всего 1 192 000 р.

- Номинал — 55,56 р. на одну облигацию, всего 11 112 000 р.

VII выпуск // ISIN RU000A106D18

- Купонные выплаты — 11,10 р. на одну облигацию (13,5%), всего 3 330 000 р.

VIII выпуск // ISIN RU000A107С91

- Купонные выплаты — 14,79 р. на одну облигацию (18%), всего 2 364 240,66 р.

11.01.2024

IV выпуск // ISIN RU000A102SN5

( Читать дальше )

Собираем вопросы инвесторов для обзора лизинговых компаний по итогам 2023 года

- 08 января 2024, 14:37

- |

Мы начали готовить отраслевые обзоры по лизинговым компаниям с первого квартала 2023 года, новый, годовой обзор, будет уже четвёртым. С каждой публикацией мы стараемся расширять список эмитентов-участников и информацию, предоставляемую в обзоре. В итоговый обзор мы хотим добавить раздел с ответами на вопросы инвесторов.

Ограничений нет, приветствуются все вопросы, связанные с лизинговой отраслью и эмитентами лизинговыми компаниями. Мы передадим все вопросы эмитентам и представителям Объединённой Лизинговой Ассоциации, и в годовом обзоре опубликуем раздел с ответами

Пишите ваши вопросы в комментариях под этим постом или в бот ИК Иволга Капитал @ivolgacapital_bot

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Время разобраться: специфика деятельности и риски бизнеса эмитентов-лизинговых компаний

- 08 января 2024, 12:08

- |

🎄Новогодние праздники — это не только хороший повод отдохнуть от суеты, но и отличное время, чтобы повысить свою финансовую грамотность и базово разобраться в своем инвестиционном портфеле.

Сегодня обратим внимание на еще одну группу активных эмитентов — лизинговые компании. По отрасли ежеквартально выходит исследование ИК Иволга Капитал, ознакомиться с ним можно ЗДЕСЬ

Стоит помнить, что лизинг — это достаточно рискованный бизнес, который не так прост для анализа. О специфике деятельности, тонкостях бизнес-моделей и о том, на что стоит обращать внимание, изучая отчетность, мы говорили в прямых эфирах с несколькими эмитентами:

1. КОНТРОЛ Лизинг специализируется на лизинге легковых автомобилей, легкого коммерческого транспорта для таксомоторных и каршеринговых парков, а также грузового транспорта. Имеет рейтинг ruBB+ со стабильным прогнозом. Компания дебютировала на рынке в 2023 году с объемом 1 млрд рублей:

2. Директ Лизинг специализируется на лизинге легкового и грузового транспорта, автобусов, специальной техники и оборудования, в том числе медицинского. Имеет рейтинг BB+(RU). На долговом рынке с 2017 года размещено 9 выпусков на общую сумму 1,5 млрд рублей, 5 из которых уже погашено:

( Читать дальше )

Итоги 2023: хороший год хорошей компании

- 29 декабря 2023, 13:55

- |

Рост более чем в два раза, повышение рейтинга до ВВВ-, расширение географии клиентов, московское представительство, два облигационных выпуска и другие события, которыми запомнился уходящий год

( Читать дальше )

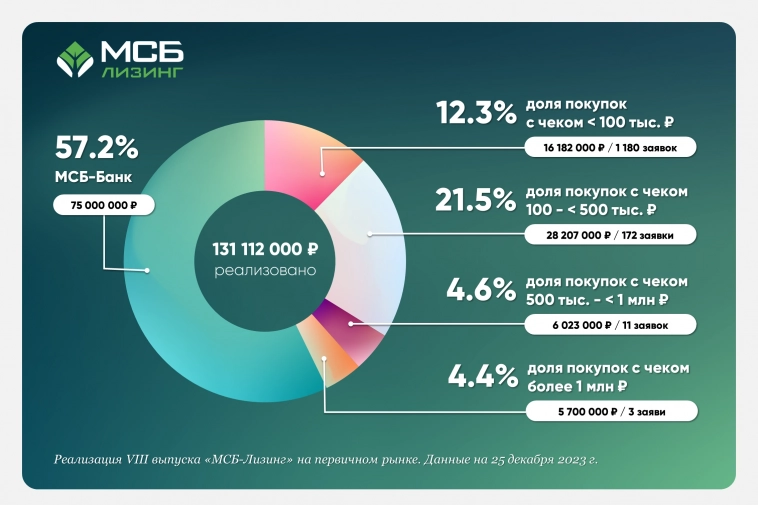

Подводим промежуточные итоги реализации VIII облигационного выпуска «МСБ-Лизинг» на первичном рынке

- 28 декабря 2023, 15:01

- |

По факту на 25.12.2023 размещено около половины выпуска (131.1 млн ₽):

- 75 млн ₽ — МСП Банк

- 56.1 млн ₽ — розничные инвесторы

Сделки с чеком до 100 тыс. ₽ составили 12.3 % в денежном выражении. При том, что это самый популярный сегмент: 1 180 заявок.

Средний чек в сегменте: 13 714 ₽

Сделки с чеком в диапазоне от 100 до <500 тыс. ₽ — 21.5%, 172 заявки.

Средний чек в сегменте: 163 994 ₽

Сделки с чеком от 500 тыс. до <1 млн ₽ — 4,6%, 11 заявок.

Средний чек в сегменте: 547 545 ₽

Сделки с чеком от 1 млн ₽ и более — 4,4%, 3 заявки.

Средний чек в сегменте: 1 900 000 ₽

Дорогие инвесторы, спасибо за ваше доверие! Все привлеченные средства будут использоваться для финансирования лизинговых сделок.

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 26 декабря 2023, 10:04

- |

- Сегодня начинается размещение выпуска облигаций МФК Быстроденьги 002Р-04 (для квал. инвесторов, ruBB, 150 млн руб., 22% годовых до оферты)

- АПРИ Флай Плэнинг БО-002P-04 (BB|ru|, 250 млн руб., 24% годовых до оферты, с амортизацией) размещен на 79%

- МФК Саммит 001Р-02 (для квал. инвесторов, ruBB-, 21% годовых в 1-6 купонные периоды / 18% в 7-12 / 16% в 13-18 / 15% в 19-36) размещен на 99%

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 150 млн руб., 21% в 1-6 купонные периоды / 18% в 7-12 / 16% в 13-18 / 15% в 19-42 ) размещен на 95%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал