Блог им. svoiinvestor

Инфляция к середине декабря — дефляция цен на бензин, помидоры и свинину способствуют низким темпам, но инфляционные ожидания показали реальность

- 19 декабря 2025, 11:16

- |

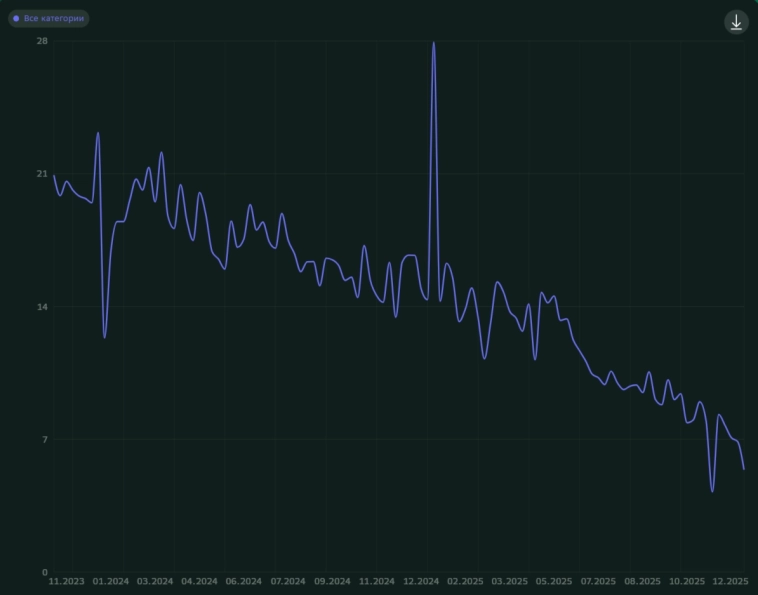

По данным Росстата, за период с 9 по 15 декабря ИПЦ составил 0,05% (прошлые недели — 0,05%, 0,04%), с начала месяца 0,11%, с начала года — 5,37% (годовая — 5,78%). Темпы декабря продолжают оставаться на низких уровнях (спасибо 6 дефляционной недели цен на бензин/снижению стоимости на помидоры, свинину) и точно не повторят подвиг прошлого года (в декабре 2024 г. инфляция составила 1,32%). Опрос инФОМ в декабре показал, что ожидаемая инфляция повысилась с 13,3 до 13,7% (уровень начала 2025 г., когда ставка была 21%), а наблюдаемая осталось неизменной — 14,5%. Аномально низкая инфляция ноября-декабря была перечёркнута ожиданиями населения, что вполне логично (январь-февраль 2026 г. всё покажет). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин снизились за неделю на -0,09% (прошлая неделя — -0,18%), дизтопливо подорожало на 0,22% (прошлая неделя — 0,14%), шестая дефляционная неделя в бензине удивляет (вес бензина в ИПЦ весомый ~4,35%). Правительство установило полный запрет на поставки бензина за рубеж до конца года, также запрет коснулся ДТ. В.В. Путин подписал указ, который вводит мораторий на обнуление выплат по топливному демпферу с октября этого года по май 2026 г. Цена бензина пошла на спад из-за снижения спроса и выхода из ремонта некоторых НПЗ, сейчас это один из сдерживающих факторов инфляции (думается, что к концу декабря эффект иссякнет).

🗣 Данные Сбериндекса по изменению потребительских расходов к 14 декабря снизились и находятся на уровне намного ниже прошлогодних значений (5,40% vs. 16,70%).

🗣 Из-за снижения ключевой ставки и смягчения ДКП кредитный портфель Сбера в ноябре продолжает показывать взрывные темпы: портфель жилищных кредитов вырос на 2,1% за месяц (в октябре +2%), банк выдал 366₽ млрд ипотечных кредитов (+117,9% г/г, в октябре 353₽ млрд). Портфель потреб. кредитов снизился на 1,1% за месяц (в октябре -0,5%), банк выдал 163₽ млрд потреб. кредитов (+83,1% г/г, в октябре 165₽ млрд). Корп. кредитный портфель увеличился на 0,7% (в октябре +2,6%), корпоративным клиентам было выдано 1,5₽ трлн кредитов (-6,2% г/г, в октябре 3₽ трлн).

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 80₽). Рубль находится в комфортном коридоре, а значит, влияет положительно на инфляцию (снижение цен на импорт). Но с учётом дефицита бюджета, укрепление рубля негативный фактор для него.

🗣 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд. В ноябре были реализованы дополнительные флоатеры, которые принесли 1,6₽ трлн выручки (инфляционный всплеск гарантирован). Дефицит федерального бюджета по итогам 11 месяцев составил 4,276₽ трлн или 1,9% ВВП (дефицит составил 86₽ млрд в ноябре), поэтому новые правки бюджета увеличивают дефицит до 5,737₽ трлн. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 15 декабря потрачено 1,8₽ трлн, при доходах в 800₽ млрд.

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ крепок, ставка пала на ОФЗ, что вполне логично (цена Urals на низких уровнях из-за наращивания добычи ОПЕК и санкций). При снижении ставки ЦБ ужесточил свой посыл, это можно увидеть в среднесрочном прогнозе октября: повысили прогноз инфляции на 2025 г. — 6,5-7% (было 6-7%) и ставку на 2026 г. — 13-15% (было 12-13%), ставка в среднем за год вышла 16,4-16,5% (в декабре ставку оставят или снизят на 0,5%). В декабре состоится заседание ЦБ РФ по ключевой ставке, на одной чаше весов — месячная инфляция ноября/крепкий ₽/недельные темпы декабря, на другой — ускорившееся кредитование/дефицит бюджета/санкции от США/инфляционные ожидания, похоже ставку снизят на -0,5% (факторы против не дадут снизить на 1%).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 19 декабря 2025, 11:18

- 19 декабря 2025, 11:20

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс