Облигации Боржоми.

💦Облигации Боржоми. Очень странные дела.

Дата оферты облигаций Боржоми – 28 февраля 2024 года, а дата погашения – 20 февраля 2026 года. Была… Объем выпуск – 7 млрд рублей.

Из интересного:

Компания приняла решение досрочно погасить 23 февраля.

При этом в приложении ТИ написано, что выпуск продолжит существование, а будущий купон составит 0,01 процент.

Какие то взаимоисключающие вещи? Или погашение, или выпуск сохранится, но купон уменьшится.

Календарь инвестора в ТИ пишет сразу все: 23 февраля – колл-опцион, 26 – погашение, 28 – оферта. Решил задать этот вопрос поддержке, пусть поработают и объяснят.

На этих бумагах я и так уже заработал от 6 до 8 процентов + 2 раза получил купон, а это еще процентов 8. Не хотелось бы остаться держателем этих бумаг под 0,01 процент, поэтому лучше разобраться в вопросе и если есть риск, то лучше вовремя выйти.

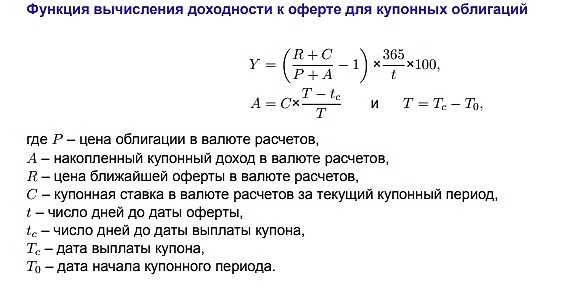

💡При этом есть еще один выпуск ( доходность к оферте 17 процентов). Точнее он должен скоро появиться, но в Тинькофф его почему то не было.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций