Рекорд трейд

Обновления кредитных рейтингов в ВДО и не только (ИЛС - понижение / Финансовые системы - под наблюдением / ТЕХНО Лизинг - развивающийся прогноз / Уралкалий - понижение / Аэрофьюэлз - повышение)

- 23 ноября 2024, 09:58

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🔴ООО «ИЛС»

Эксперт РА понизил кредитный рейтинг до уровня ruB+

ООО «ИЛС» – одна из ключевых компаний Группы, занимающейся преимущественно оптовой дистрибьюцией товаров повседневного спроса (FMCG). На Компании сосредоточено направление Группы по дистрибьюции продуктов питания и кормов для животных, заключены контракты с такими поставщиками как Nestle, Purina и др. Другая ключевая компания Группы – ООО «Эй-Пи Трейд», чья роль заключается в дистрибьюции товаров бытовой химии и личной гигиены и оказанию логистических услуг, заключены контракты с такими поставщиками как Procter&Gamble. Основные средства Группы, в том числе складские помещения, сосредоточены на отдельных юридических лицах, балансодержателях Группы.

Кредитный рейтинг ООО «ИЛС» присвоен на основе комбинированной и консолидированной отчетности ООО «Эй-Пи Трейд».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

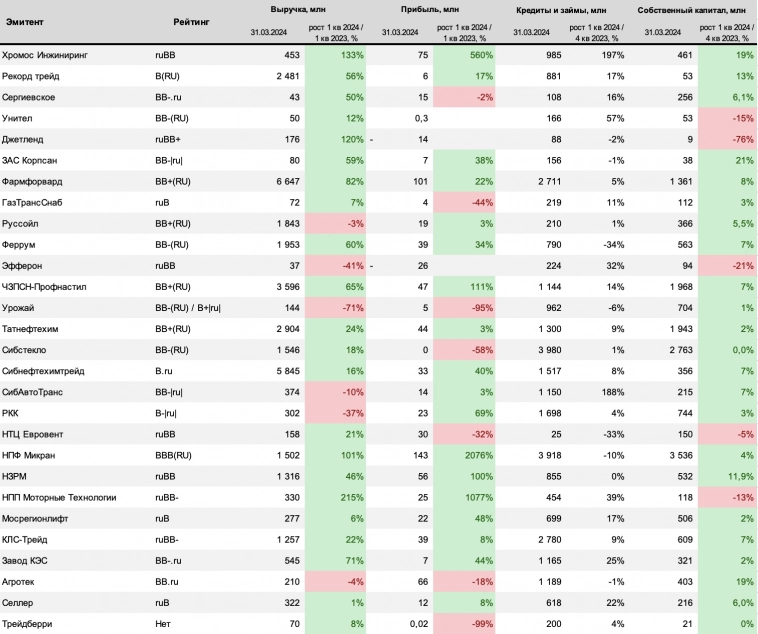

Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 19 мая 2024, 12:33

- |

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

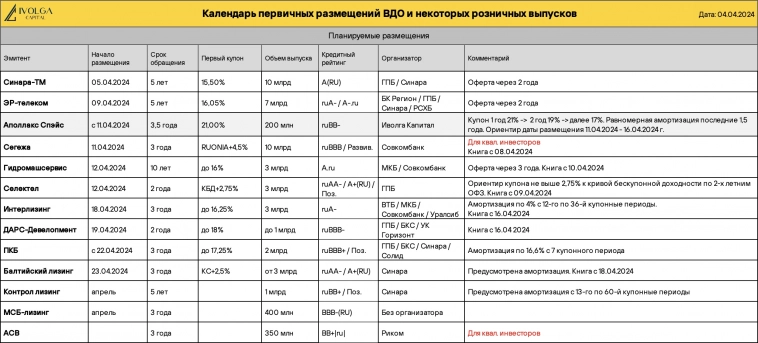

Главное на рынке облигаций на 08.04.2024

- 08 апреля 2024, 12:22

- |

- Московская биржа зарегистрировала выпуск облигаций «Аполлакс Спэйс» серии 001Р-01 объемом 200 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-01-00144-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. С выпуском компания планирует выйти на биржу в первой половине апреля. Ориентир ставки 1-12-го купонов установлен на уровне 21% годовых, 13-24-го купонов — 19% годовых, 25-42-го купонов — 17% годовых. Купоны ежемесячные. Предусмотрена равномерная амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Контрол лизинг» планирует 12 апреля провести сбор заявок на пятилетние облигации серии 001Р-02 объемом 1 млрд рублей. Ориентир ставки купона — не выше 18,5% годовых. Купоны ежемесячные. По выпуску, начиная с 13-го купона, предусмотрена амортизация. Техразмещение запланировано на 16 апреля. Организатор — ИБ «Синара». Кредитный рейтинг эмитента — ruBB+ с позитивным прогнозом от «Эксперта РА».

( Читать дальше )

Главное на рынке облигаций на 21.03.2024

- 21 марта 2024, 15:02

- |

- МФК «Вэббанкир» сегодня начинает размещение среди квалифицированных инвесторов облигаций серии 001P-05 со сроком обращения 3,5 года объемом 350 млн рублей. Регистрационный номер — 4B02-05-00606-R-001P. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 21% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- с позитивным прогнозом от «Эксперта РА».

- «Рекорд трейд» сегодня начинает размещение трехлетних облигаций серии БО-01 объемом 300 млн рублей. Регистрационный номер — 4B02-01-00136-L. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 20% годовых, до оферты через год. Купоны ежемесячные. Организатор — ИК «Финам». Кредитный рейтинг эмитента — B(RU) со стабильным прогнозом от АКРА.

- «Группа ЛСР» <a href=«www.

( Читать дальше )

«Рекорд трейд» готовит дебютный облигационный выпуск

- 19 марта 2024, 15:14

- |

🧐 А это значит, что самое время пополнить нашу рубрику #облигации новым эмитентом и поближе познакомиться с этой российской компанией, вместе с вами понять, чем она занимается, ну и конечно же попытаться оценить её облигационный потенциал и финансовую надёжность.

Итак, «Рекорд трейд» — это динамично развивающаяся компания, осуществляющая оптовые поставки нефтепродуктов по России. Она входит в число 100 ведущих независимых нефтетрейдеров России, сотрудничает с крупнейшими нефтеперерабатывающими заводами по прямым договорам поставок и является активным участником Санкт-Петербургской международной товарно-сырьевой биржи.

📈 По итогам 2023 года (они ещё не опубликованы) менеджмент ожидает роста выручки на +74,2% до 9,2 млрд руб., при этом показатель EBITDA может вырасти на +58,7% до 0,1 млрд руб. Ожидаемая рентабельность по EBITDA должна составить чуть более 1%, что соответствует среднеотраслевому значению.

📈 В исторической ретроспективе «Рекорд трейд» демонстрирует впечатляющие темпы роста бизнеса. Судите сами: за последние 2 года выручка увеличилась более чем в 5 раз, а показатель EBITDA более чем в 10 раз.

( Читать дальше )

Новый нефтетрейдер на рынке облигаций - Рекорд трейд

- 19 марта 2024, 07:32

- |

Лично мне всегда нравится, когда на рынке заимствований появляются новые игроки, потому что это расширяет наш выбор для инвестирования. Сегодня рассмотрим дебютный выпуск облигаций компании Рекорд трейд.

Рекорд трейд занимается оптовой поставкой нефтепродуктов на территории России, является активным участником Санкт-Петербургской международной товарно-сырьевой биржи, входит в топ-100 независимых нефтетрейдеров России. Компания успешно функционирует с 2013 года и имеет 2 филиала — в Москве и Челябинске, а также дочернее предприятие в Казахстане.

Основная продукция — дизельное топливо, бензин, газ, мазут и нефтехимия. Основные поставщики — Роснефть, Газпромнефть, Лукойл.

👀Что там по облигациям?

📌Дата размещения — 21.03.2024 года, то есть уже в среду.

📌Дата погашения — 06.03.2027 года, классическое размещение на 3 года.

📌Объем эмиссии — 300 000 000 рублей со стандартным номиналом в 1 000 рублей

💰Размер купона — 20% годовых, то есть выше ключевой ставки на 4%, и эта премия за риск сохранится в ближайшие 3-4 месяца.

( Читать дальше )

Главное на рынке облигаций на 15.03.2024

- 15 марта 2024, 14:09

- |

- «Глоракс» сегодня начинает размещение двухлетних облигаций серии 001Р-02 объемом 1 млрд рублей. Регистрационный номер — 4B02-02-00060-L-001P. Ставка купона установлена на уровне 17,25% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 12 марта. Организаторы — БКС КИБ, Газпромбанк и ИФК «Солид». Кредитный рейтинг эмитента — BBB-(RU) с позитивным прогнозом от АКРА.

- «Рекорд трейд» 21 марта начнет размещение трехлетних облигаций серии БО-01 объемом 300 млн рублей. Ставка 1-12-го купонов установлена на уровне 20% годовых. Купоны ежемесячные. Кредитный рейтинг эмитента — B(RU) со стабильным прогнозом от АКРА.

- МФК «КарМани» утвердила программу биржевых облигаций объемом 15 млрд рублей. В рамках бессрочной программы облигации могут быть размещены на срок до 10 лет. Кредитный рейтинг эмитента — ruBB с позитивным прогнозом от «Эксперта РА».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал