Андрей Х.

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 июля 2024 г.

- 26 июля 2024, 18:33

- |

- комментировать

- Комментарии ( 0 )

Новосибирский зернотрейдер ООО Байсэл (BB-.ru) корректирует предварительные параметры дебютного выпуска облигаций

- 26 июля 2024, 16:51

- |

— размещение 1 августа 2024,

— 200 млн руб.,

— 1 год до оферты,

— ориентир купона / доходности: 24% / 26,2% годовых

Подробнее — в обновленных параметрах выпуска.

Детальная информация об эмитенте и динамике его отчетных показателей — в понедельник (или чуть раньше).

Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Ссылка на раскрытие информации ООО Байсэл.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

IPO АПРИ на финишной прямой. Некоторые цифры и наблюдения

- 26 июля 2024, 07:05

- |

Сегодня де-факто последний день сбора заявок на участие в IPO девелопера АПРИ. Будет еще понедельник, но в понедельник прием заявок только до 13-00. Торги начнутся во вторник 30.07.

Пока идет к тому, что книга будет подписана по верхней границе ценового диапазона, по 9,7 рублей за акцию. Что подразумевает капитализацию АПРИ в 11 млрд р. и мультипликатор «капитализация / прибыль», P/E — ~4.

Ожидаемая сумма сделки – 0,7-1 млрд р. (многое зависит от этой пятницы).

Число поданных на IPO заявок должно быть вблизи тысячи. Похожие потоки заявок мы видим при розничных размещениях облигаций.

Как мы (Иволга Капитал, организатор данного размещения акций) смотрим на это IPO и на IPO вообще?

Мы не знаем, каким будет завтрашний день любого эмитента, включая АПРИ. Хотя в большинстве случаев для компаний, дотянувшихся до публичного рынка капитала, завтрашний день лучше вчерашнего. Мы не имеем прогноза о том, когда и насколько вырастет цена акций АПРИ и будет ли она расти. Но на практике много лет видим, что большинство облигационных историй (акции не должны стать исключением) привели их эмитентов к росту бизнеса.

( Читать дальше )

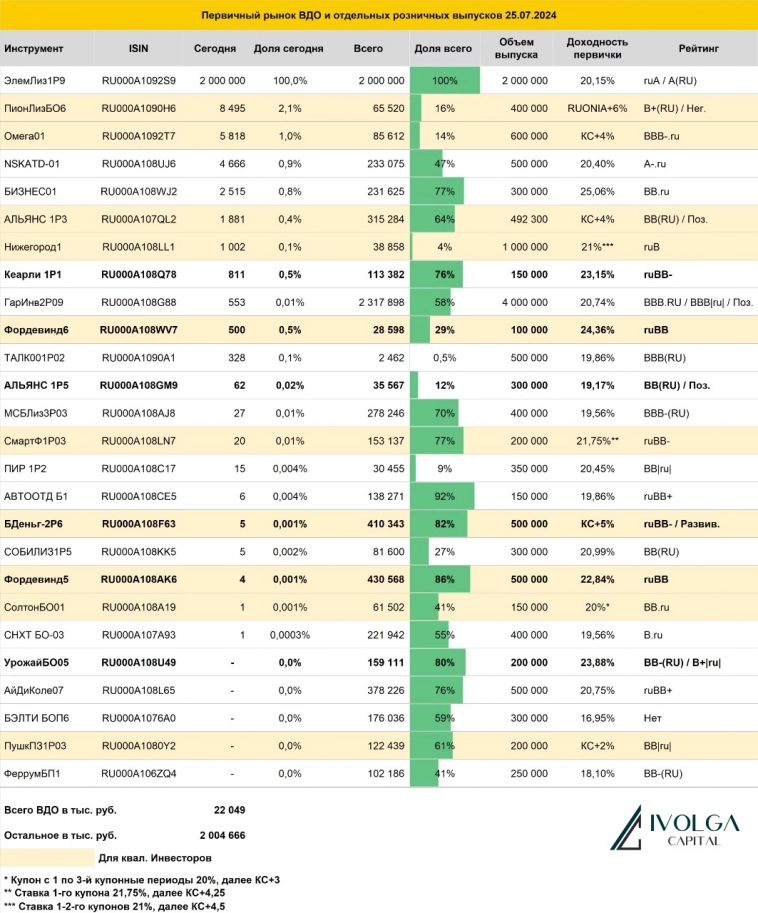

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 июля 2024 г.

- 25 июля 2024, 18:34

- |

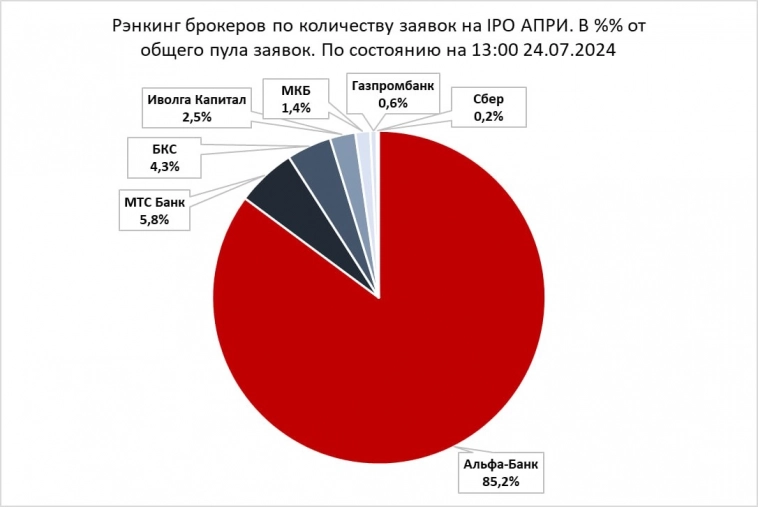

Статистика о сборе заявок на IPO «АПРИ»: книга открыта до 29 июля

- 25 июля 2024, 12:34

- |

Обновляем и немного расширяем информацию о ходе сбора книги заявок на IPO АПРИ.

Напомним, книга открыта с 22 по 29 июля (29 июля до 13:00). Старт торгов — 30 июля. Подробная инструкция, как подать заявку здесь

Общее число заявок на IPO вчера превысило 600. И, вероятно, превысит 1 000 к моменту размещения. Количество брокеров, через которых инвесторы выставляют заявки, 7, и оно не меняется со старта книги. С отрывом от остальных брокеров — Альфа Банк.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Портфель ВДО (11,8% за 12 мес.). Насколько же последние (ВДО) оказались впереди первых (ОФЗ)?

- 25 июля 2024, 06:46

- |

Мы ведем публичный портфель PRObonds ВДО ровно 6 лет. Публичный – потому что все его операции все эти 6 лет публикуются в открытом доступе до момента их совершения. При желании можно повторить за нами с примерно тем же результатом.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

С одной стороны, сейчас портфель в сравнительно нелучшей форме. Его доход за последние 12 месяцев – 11,8%. Тогда как средняя ставка депозита за те же месяцы – 13,3%. Нечасто мы так отставали.

С другой – Индекс полной доходности ОФЗ, RGBITR, тоже за 12 месяцев имеет -9,8%.

Когда критикуются ВДО, то обычный аргумент – про дефолты, которые заберут всю доходность, и проще вкладываться в первоклассные облигации. Так вот облигации самого первого класса позади за год на 21,6% недополученного в сравнении с ВДО дохода.

ВДО, впрочем, в нашем портфельном исполнении. Если сравнивать наш ВДО-портфель с Индексом ВДО от Cbonds (Cbonds High Yield), то индекс не так удачлив, его доход за год – 6,9%. Портфель впереди на 4,9%.

( Читать дальше )

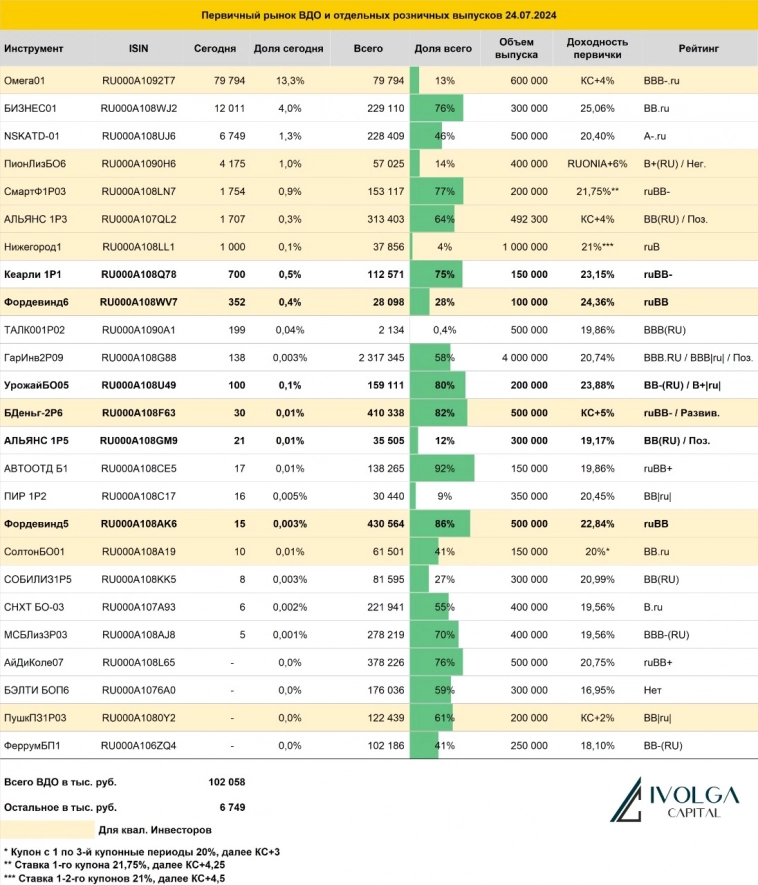

Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 июля 2024 г.

- 24 июля 2024, 18:34

- |

Статистика о сборе заявок на IPO «АПРИ»: книга переподписана по верхней границе ценового диапазона - 9,7 руб. за бумагу.

- 24 июля 2024, 14:10

- |

Но это не всё. РБК Инвестиции поделились более интересным инсайдом о предстоящем IPO

⚡️⚡️⚡️ quote.ru/news/article/66a0b1f59a79470daacf0bd9

Подробная инструкция, как подать заявку здесь

Депозиты и денежный рынок подтверждают настрой на серьезный подъем ключевой ставки 26 июля

- 24 июля 2024, 07:03

- |

Высокая КС – проблема для экономики. По нашему мнению, и мы видим расширение этой проблемы на долговом рынке.

Но банковские депозиты настраивают на то, что ставка повысится еще. С расчетом на широкий шаг вверх. Возможно, и до 18%. См. первую иллюстрацию: средняя депозитная ставка (статистика Банка России) ушла выше 16,5%.

Если ЦБ оставит ставку на 16%, он, возможно, ничего принципиально не ухудшит в попытках сдержать инфляцию (в относительном выражении 18% не особенно отличаются от 16%). Но ударит по банковской модели привлечения денег.

( Читать дальше )

теги блога Андрей Х.

- Brent

- EURUSD

- EUR|USD

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- библиотека

- БЭЛТИ-ГРАНД

- ВВП РФ

- вдо

- вебинар

- госдолг

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- Легенда облигации

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал