Блог компании Иволга Капитал |Ключевая ставка. Варианты и последствия

- 26 октября 2023, 07:05

- |

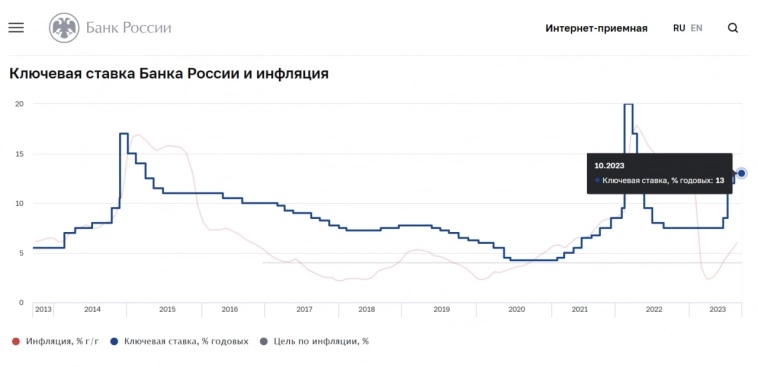

Во-первых, сохранение или повышение 27.10? После трех и значительных повышениях подряд экспертное сообщество разглядело тенденцию и, как обычно, подготовилось к ее продолжению. Мы за сохранение ставки.

Во-вторых, оценим последствия обоих вариантов. Которые мало друг от друга отличаются.

В случае повышения, из почти решенного, дальнейшее сползание рынка облигаций. Его доходности и при КС 13% вне зоны толерантности.

Дальнейший рост депозитов, простор есть. Депозитный процент в приличном банке, по статистике ЦБ, всё еще далек от ключевой ставки. На первую декаду октября 10,2%. Рост депозитов потому и тормозится, что он создает проблему с кредитованием. Но тормозить при повышении ставки будет сложнее, велик соблазн вкладчиков уйти на фондовый, денежный рынок, рынок недвижимости. Вообще, поэтому и думаем, что регулятор не решится на новый шаг вверх по ставке.

Рынок акций при более высокой КС может остановить рост, но не обязательно. И больше из-за укрепления рубля.

Однако базовый для нас, от нас не зависящий вариант – сохранение ставки.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Блог компании Иволга Капитал |ЦБ бьет из всех орудий (вслед за ставкой 11% увеличен срок продажи валютной выручки до 120 дней)

- 26 мая 2022, 19:20

- |

Такими темпами доллар по 70 — уже в июне.

Источник: https://t.me/centralbank_russia/289

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Внезапное заседание ЦБ по ставке. И подоплёка

- 25 мая 2022, 10:08

- |

Причина, видимо, в том, что проблема с крепким курсом рубля — действительно проблема:

Источник: https://t.me/centralbank_russia/281

PS. Плюс ли это для рубля? Но для акций — плюс.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Снижение ключевой ставки в свете сделок РЕПО с ЦК

- 11 апреля 2022, 08:20

- |

О сделках РЕПО с ЦК в свете пятничного решения Банка России. Ключевая ставка этим решением сегодня снижается до 17% (с 28 февраля по 10 апреля значение ее значение составляло 20%). К снижению ставки добавилась словесная интервенция депутата госдумы Анатоля Аксакова, что ЦБ имеет возможности снизить ставку до 10% в течение полугода. Пятничный опрос наших читателей о перспективах ставки дал похожие предположения.

Консенсус требует действия. И уже в конце недели банки стали заявлять о снижении ставок по кредитам. Пока конкретики немного, но, например, ДомРФ сообщил о снижении ипотечных ставок до, максимум, 16,7%, Сбербанк – до 16,9%. Как видим, кредитные ставки, пусть и ипотечные, оказались ниже ключевой. Логично ожидать, что депозитные станут заметно ниже.

Воодушевленно вел себя и рынок облигаций. Если в сегменте ВДО особого энтузиазма не отмечалось, то индекс корпоративных облигаций МосБиржи вырос на 1,1%, индекс ОФЗ – на 3,3%. Основная часть кривой доходности ОФЗ опустилась в район 11%. По словам министра финансов Антона Силуанова,

( Читать дальше )

Блог компании Иволга Капитал |Голос здравого смысла (о повышении ключевой ставки)

- 18 февраля 2021, 12:48

- |

Источник иллюстрации: t.me/markettwits/124063

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Ключевая ставка ЦБ РФ. Идем на рекорд стабильности

- 12 февраля 2021, 07:56

- |

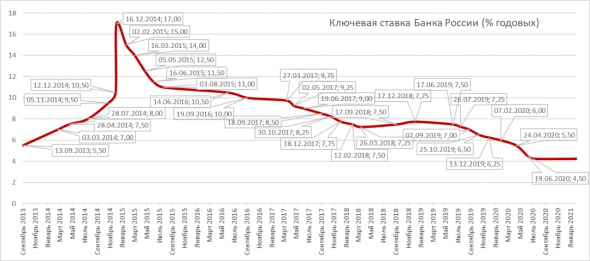

Сегодня Банк России объявит ключевую ставку. Сюрпризов ни ожидается, 4,25% сохранится. По крайней мере, консенсус аналитиков именно таков, а ЦБ, если не происходит форс-мажора, с консенсусом солидарен.

В отсутствие интриги отмечу лишь, что регулятор проявляет редкое для себя спокойствие. Ключевая ставка не менялась с июля, т.е. уже ровно 200 дней. И при сохранении не изменится еще 60. Больший период стабильности был только с августа 2015 по июнь 2016, когда ставка удерживалась на одном уровне 316 дней. Правда, уровень тогда был 11%.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |В декабре россияне принесли в банки больше денег, чем на фондовый рынок за весь год

- 29 января 2021, 12:00

- |

За декабрь 2020 года физические лица разместили на банковских вкладах средства на сумму 1,6 трлн рублей, показав самый большой ежемесячный прирост за последние два года (4,9% м/м). Рост депозитов в конце года — статистически подтвержденный факт, но существовали сомнения в том, что у граждан будет достаточно свободных средств для активного вложения в депозиты.

Годовой прирост средств на вкладах за 2020 год все же снизился по сравнению с 2019 годом (4,2% против 9,7%), но для кризисного года сохранение прироста — хороший показатель.

Сравнивая эти данные с фондовым рынком, ценные бумаги по-прежнему далеки от того, чтобы быть основным средством размещения инвестиционных денег. По данным Московской биржи, за весь 2020 вложения физлиц в акции составили 301 млрд рублей, в облигации — 617 млрд. Фактически, количество открытых вкладов за декабрь почти на 700 млрд рублей больше, чем весь годовой объем инвестиций физлиц на фондовом рынке.

( Читать дальше )

Блог компании Иволга Капитал |Переток денег из депозитов на рынок ограничат

- 16 декабря 2020, 06:34

- |

Деньги уходят с банковских депозитов. Так, Сбербанк в ноябре потерял более 100 млрд.р (https://www.rbc.ru/finances/07/12/2020/5fcdf9c59a7947e0d019b930?fromtg=1)., рекорд с 2014 года, ряд других банков также говорят о сокращении депозитной базы. Причиной традиционно называются низкие процентные ставки. Но, думаю, на сей раз основной мотив другой. Держатели депозитов уходят не «от», а «к». Не столько от низких ставок (от них, конечно, тоже), сколько к новым возможностям. Дешевая ипотека запустила процесс предсказуемого, как видится многим, удорожания жилья. Рост числа брокерских счетов, ставший прямым следствием продвижения ИИС в широких кругах розничных инвесторов, перешел из количественного в качественный, счета начали активно фондироваться.

Тенденция перетока денег со вкладов в альтернативные инструменты сбережения и инвестирования – тенденция, обращенная в будущее, это надолго. Банки должны осознавать проблему острее сторонних наблюдателей. Универсализация и расширение продуктовых линеек за счет производных инструментов и доступа клиентов на фондовый рынок – повсеместная ответная реакция. Уже именно банки лидируют числу брокерских счетов: Сбербанк, ВТБ и Тинькофф.

( Читать дальше )

Блог компании Иволга Капитал |Изменения в инвестициях для физлиц: тезисы пресс-конференции первого зампреда ЦБ Сергея Швецова

- 29 июля 2020, 09:37

- |

Вчера первый зампред ЦБ Сергей Швецов дал пресс-конференцию, на которой рассказала о том, чего стоит ждать от нового законодательства в сфере инвестиций для физических лиц. В этом материале подытоживаем главные моменты, на которые он обратил внимание.

Деление о квалифицированных и неквалифицированных инвесторов

Оно сохраняется. Меняется, лишь то, что для доступа неквалифицированных инвесторов к торговле по ряду рисковых инструментов необходимо будет пройти тестирование (расскажем о нем подробнее ниже).

На пресс-конференции зашла речь о возможных изменениях в статусе квалифицированного инвестора. В частности, незначительно может измениться материальный ценз в большую сторону, без комментариев по поводу возможного порога повышения. Критерий опыта также в ближайшее время может быть изменен.

( Читать дальше )

Блог им. andreihohrin |ЦБ снизил ставку до 4,25%. Кто рад?

- 26 июля 2020, 07:08

- |

В пятницу Банк России понизил ставку до 4,25% (прежнее значение было установлено 19 мая, 4,5%). И подтвердил предположение, что рублевая ключевая ставка переходит в разряд реликтов.

В пятницу Банк России понизил ставку до 4,25% (прежнее значение было установлено 19 мая, 4,5%). И подтвердил предположение, что рублевая ключевая ставка переходит в разряд реликтов.Реакция рынка корпоративных облигаций нулевая (включая высокодоходный сегмент). А ОФЗ и вовсе снизились в цене, а не в доходности (длинные бумаги остались в доходностях 5,7-6%, спред со ставкой становится ели не тревожным, то заметным). Сколько не говори «халва», во рту слаще не станет. Если рынку не хватает денег, то смена ориентира стоимости этих денег самой стоимости не создает.

На другой чаше весов, в частности, ослабевший рубль и, вообще, риск для рубля, коль уж ключевая ставка вплотную приблизилась к инфляции (3,2% в июне). Банки тоже вряд ли благодарны. Снижение ключевой ставки толкает ставки депозитов вниз, но вкладчики голосуют против этого ногами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал