Блог компании Иволга Капитал |Cbonds обновил состав основного бенчмарка рынка ВДО – индекса Cbonds-CBI RU High Yield

- 05 июля 2022, 12:22

- |

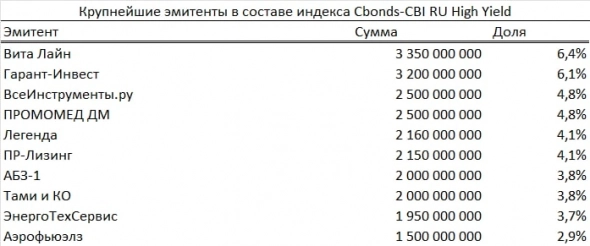

С первого июля в индекс входит 115 (156 в предыдущем составе) выпусков облигаций от 78 эмитентов, общий объём бумаг в обращении составляет 52.5 млрд рублей.

Наиболее представленные в индексе отрасли:

🏗 Строительство зданий — 22.3%

🚗 Лизинг и аренда — 14.1%

📦 Оптовая торговля — 7.1%

В сравнении с предыдущим составом индекса на несколько п. п. увеличилась концентрация на крупнейших эмитентах, сейчас на топ-10 эмитентов приходится 44.3% от объёма индекса.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности 12,8-12,3%)

- 28 сентября 2021, 06:59

- |

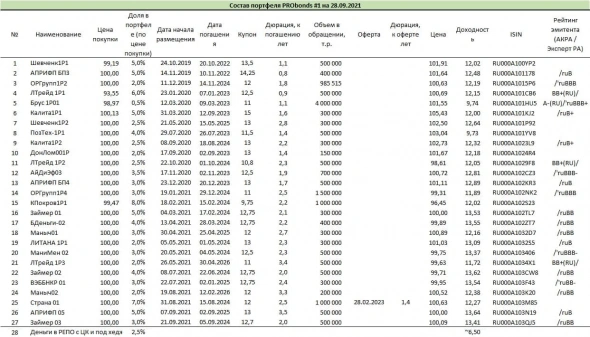

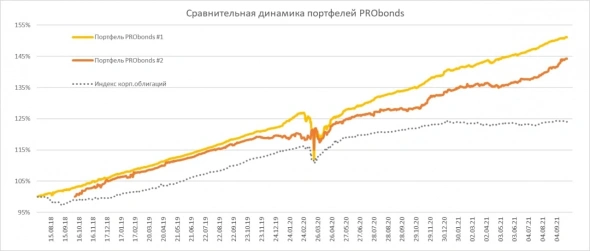

Доходности публичных портфелей PRObonds за последние 365 дней – 12,8% и 12,3% для облигационного портфеля #1 и смешанного портфеля #2. Заметных изменений доходности за неделю не произошло. Несмотря на то, что облигационный рынок на фоне высокой инфляции продолжает пробивать дно за дном.

( Читать дальше )

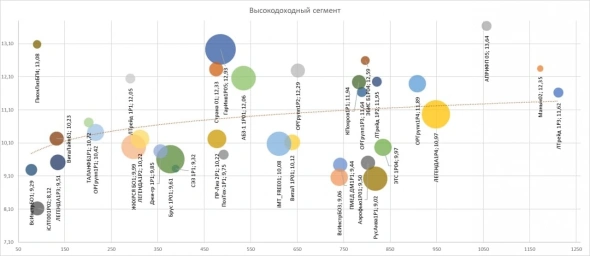

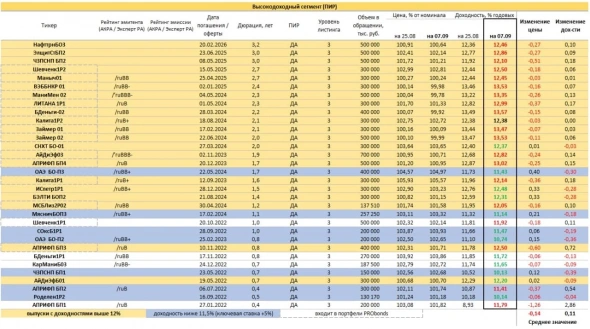

Блог компании Иволга Капитал |PRObondsмонитор. ВДО. Привыкаем покупать на "вторичке"

- 24 сентября 2021, 06:50

- |

Блог компании Иволга Капитал |Облигации МФО. Инвесторы теряют аппетит, эмитенты входят во вкус

- 14 сентября 2021, 09:35

- |

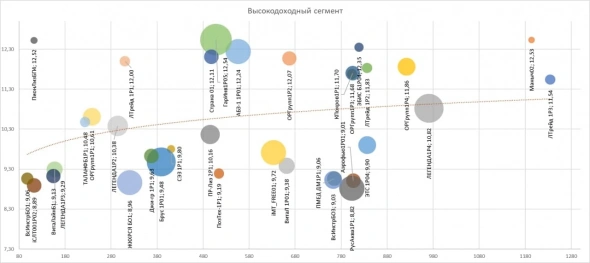

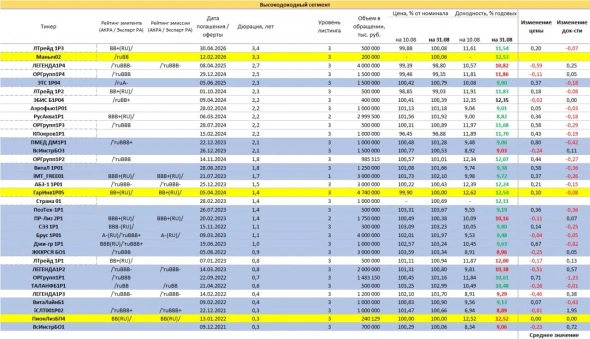

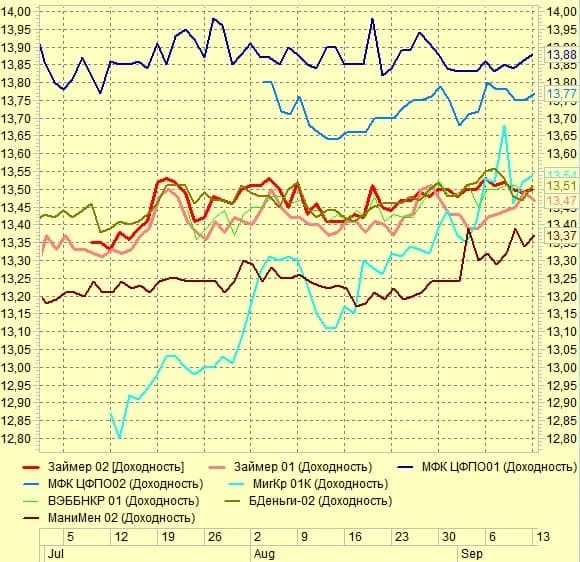

Динамика доходностей облигаций МФО (приведены выпуски только для квалинвесторов) за последние 2,5 месяца. Доходности облигаций более-менее очевидно растут. Инвесторы сокращают аппетит. Эмитенты, напротив, входят во вкус, напор размещений не думает ослабевать. Ощущение востребованности, созданное успехом уже прошедших размещений, диктует к тому же весьма умеренные ставки новых выпусков. Закончится всё как заканчивается всегда, разочарованием тех и других.

Блог компании Иволга Капитал |Обзор портфелей PRObonds (13,0-11,9% годовых). Доходности выросли. Займер, Калита и хеджирование

- 14 сентября 2021, 07:02

- |

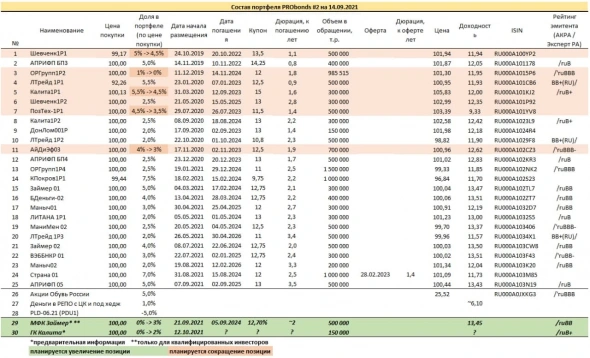

Текущие доходности публичных портфелей PRObonds (за последние 365 дней) неожиданно для меня оказались на высоких по историческим меркам уровнях. Доходность портфеля ВДО PRObonds #1 превысила 13% годовых. Доходность смешанного портфеля #2 почти дотянулась до 12% (11,9%). И это на депрессивном облигационном рынке, который месяцами снижается на фоне роста инфляции.

( Читать дальше )

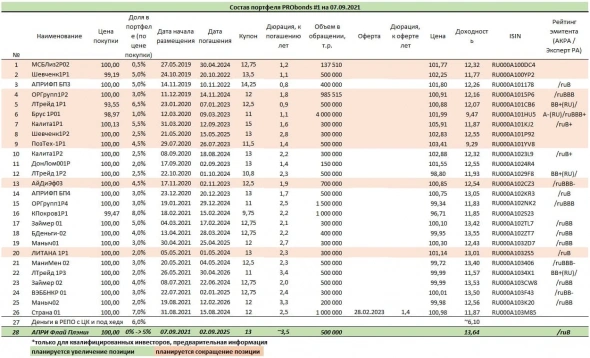

Блог компании Иволга Капитал |Обзор портфелей PRObonds (12,9-10,8% годовых). АПРИ и замедление ротации облигаций

- 07 сентября 2021, 07:10

- |

Блог компании Иволга Капитал |Результаты доверительного управления ИК "Иволга Капитал" (управление портфелями высокодоходных облигаций)

- 02 сентября 2021, 07:04

- |

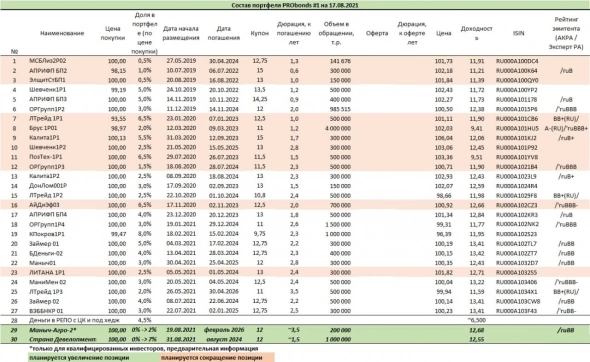

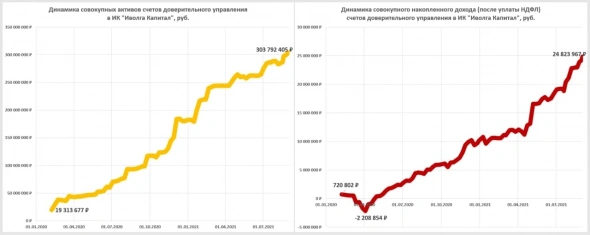

С середины августа мы понизили порог инвестирования в облигационном доверительном управлении, сделав его розничным предложением, и перешли к публикациям его результатов. Что происходит в доверительном управлении ИК «Иволга Капитал» сейчас?

С момента предыдущей публикации показателей 19.08 по вчерашний день активы клиентов доверительного управления выросли на 8,5 млн.р. до 303,8 млн.р. Накопленная прибыль (до уплаты НДФЛ) за это же время выросла на 1,9 млн.р., до 24,8 млн.р.

Оценка средней доходность счетов индивидуального доверительного управления (с учетом комиссионных издержек, срок ведения счета не менее 1 года) – 13,8% годовых до уплаты НДФЛ или 12,0% после уплаты НДФЛ.

Наиболее крупные позиции в портфелях ДУ (более 5% от активов):

o Облигации АйДиЭф/МаниМен

o Облигации Лизинг-Трейд

o Облигации Концерн Покровский

o Облигации АО им Т.Г. Шевченко/Маныч-Агро

o Облигации Займер

o Облигации Быстроденьги

o Облигации ВЭББАНКИР

o Облигации ГК Страна Девелопмент

o Свободные деньги

( Читать дальше )

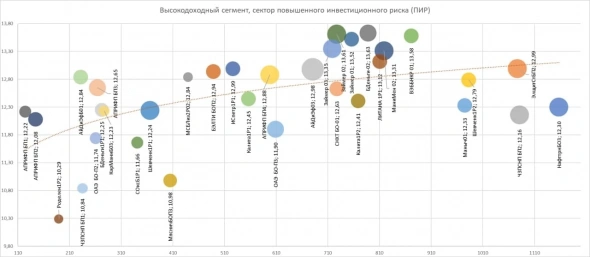

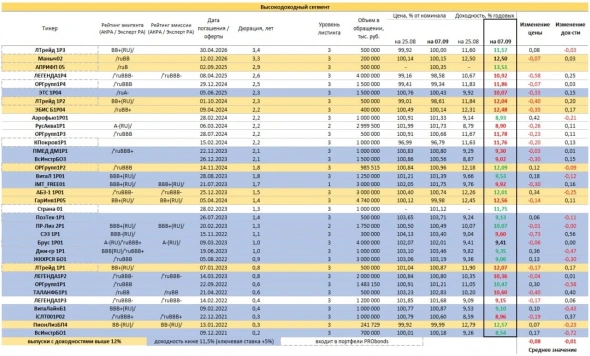

Блог компании Иволга Капитал |PRObondsмонитор. ВДО. Часть сегмента снижается в цене, часть - под риском снижения

- 01 сентября 2021, 06:41

- |

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности 12,9-9,7%). Публичные портфели уступят место портфелям доверительного управления

- 17 августа 2021, 07:05

- |

Доходность портфелей PRObonds за последние 365 дней – 12,9% у облигационного портфеля #1, 9,7% у смешанного портфеля #2. За этот же период базовый индекс Cbonds-CBI RU High Yield за это же время вырос на 12,5%, так что портфель ВДО в нашем исполнении выглядит несколько лучше, чем сегмент в среднем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал