Блог компании Иволга Капитал |Про рекорд бюджетного дефицита (-3,4 трлн.р. с начла 2023 года). В приложении к облигационному рынку

- 12 мая 2023, 07:43

- |

Динамика федерального бюджета удручающая. Рекорд накопленного за 12 месяцев дефицита, 4,6 трлн.р. Из которых 3,4 трлн. – за январь-апрель 2023.

Если снижение расходов – опция относительно подконтрольная, то повышение доходов – уже сомнительно.

Повторю по этому поводу уже высказанные мысли. В терминах облигационного рынка.

Есть ФНБ и часть международных резервов, которые способны решать или отодвигать проблему. Но вынужденною. Всё-таки финансирование бюджетного дефицита – вопрос госзаимствований. В идеале за счет иностранных инвесторов.

Но иностранных инвесторов нет. И это нерешаемая сложность, аналогичная повышению доходной части бюджета.

Внутри страны, через ОФЗ, Минфин занимает активно. Сопряжено это с ростом денежной массы. А последнее в перспективе, возможно, близкой – с раскруткой инфляции.

Инфляция остается важным индикатором для ЦБ, и, предвидя риск, регулятор готов повышать ключевую ставку, хотя заявления на этот счет и осторожные: tass.ru/ekonomika/17725589

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Блог компании Иволга Капитал |Прямой эфир с автором ведущего экономического телеграм-канала MMI Евгением Суворовым: "Кризис. Взгляд 2 месяца спустя"

- 31 мая 2022, 18:08

- |

2 месяца назад,

1 апреля, мы с Евгением Суворовым (канал MMI) в видео-диалоге пытались дать первые оценки происходящему в российской экономике, попавшей под геополитический и санкционный гнет. Запись эфира можно посмотреть здесь

Надо сказать, оценки были вполне кризисные, в канве официальных прогнозов 20%-ой инфляции и 10%-ого падения ВВП.

Наступает июнь,

ключевая ставка не 20%, а 11%, депозиты и вовсе 9%, доллар чуть не по 60, и даже недельная дефляция! 😱

Подходящее время более спокойно, с набежавшим набором макроданных подумать о том, что всех нас ждет во второй половине года, да и вообще, куда направлен вектор новой экономической модели. Если модель существует. Поговорим о судьбах ВВП, инфляции и рубля, кредитного, товарного и фондового рыка, наших с вами доходах, рисках и возможностях. В общем, всё плохое уже позади или ...?

( Читать дальше )

Блог компании Иволга Капитал |Депозиты опустились до 15%, инфляция превысила 17,5%, ставки РЕПО с ЦК вышли на премию +1-1,5% к депозитам

- 26 апреля 2022, 05:29

- |

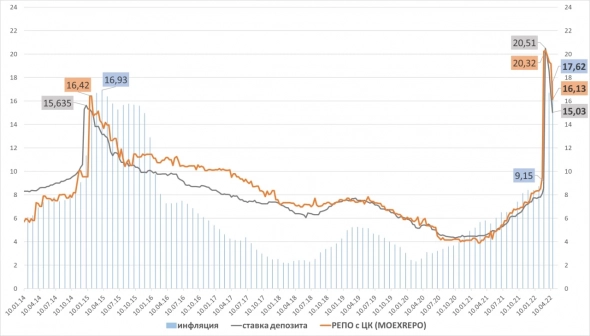

Средняя максимальная ставка в топ-10 банках (по сумме привлечения депозитов) продолжила снижение и во второй декаде апреля опустилась до 15,03% (на 1,5% годовых ниже значения первой декады апреля и на 5,5% ниже пикового значения первой декады марта).

Годовая инфляция шла своим курсом и по состоянию на 15 апреля достигла 17,62%. Несмотря на замедление недельной инфляции (+0,22%, самый низкий показатель с начала спецоперации), годовая поставила новый максимум для последних более чем 20 лет.

Ставки сделок однодневного РЕПО с ЦК начали держаться уверенно выше депозитных. С 11 апреля они находятся в диапазоне 16-16,5% годовых. Т.е. хоть и ниже ключевой ставки, но плюс процент-полтора премии к депозитам. Эта тенденция сохранится, вероятно, надолго. Поскольку банки отыгрывают на депозитах серию последующих понижений ключевой ставки. Тогда как РЕПО с ЦК достаточно жестко привязано к последней и опускается не на опережение, а синхронно с ней.

( Читать дальше )

Блог компании Иволга Капитал |Депозиты снизились до 16,58% и будут ниже. Инфляция выросла до 17,49% и, видимо, будет выше

- 18 апреля 2022, 07:13

- |

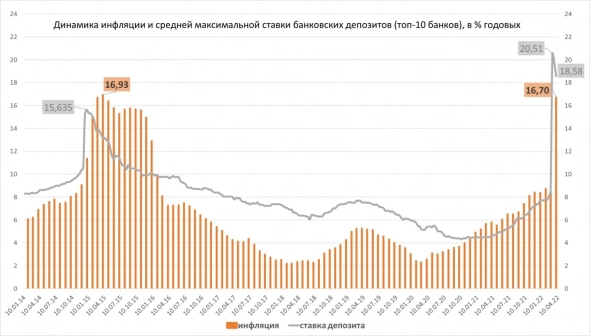

Источники данных: депозиты — Банк России, инфляция — Росстат

Банк России обновил статистику по депозитам. За первую декаду апреля средняя их ставка в топ-10 банков (по сумме привлечения депозитов) составила 16,58%, ровно на 2% ниже, чем в последней декаде марта.

Параллельно, Росстат сообщил о росте годовой инфляции до 17,49% по состоянию на 8 апреля.

Оба статистических ряда – запаздывающие. В частности, 11 апреля тот же Банк России понизил ключевую ставку до 17% с прежних 20%, и значит, во второй декаде апреля, которая заканчивается уже послезавтра, уровень депозитов должен оказаться еще и заметно ниже опубликованных 16,58%.

Инфляция, напротив, на этой неделе должна поставить новый рекорд. Ее темп замедляется, но остается высоким (даже 0,66% за неделю со 2 по 8 апреля – это в годовых 34%; хотя это более чем в 3 раза меньше экстремальных 2,22% недельной инфляции на 4 марта). На инфляционное плато мы выйдем при росте цен не выше 0,33% в неделю, о чем еще говорить наверно рано.

( Читать дальше )

Блог компании Иволга Капитал |Годовая инфляция приблизилась к 17%, недельная замедлилась до 0,99% (но ЦБ ее еще, видимо, поддержит)

- 07 апреля 2022, 07:45

- |

Инфляция поднялась до 16,7%, по состоянию на 1 апреля в годовом выражении. Темп ценового галопа с конца февраля по конец прошедшей недели – самый высокий за последние 22 года. И пусть инфляция замедлилась от пика ускорения первой недели марта (с 26 марта по 1 апреля 0,99%, тогда как с 26 февраля по 4 марта – 2,2%), ее темп остается высоким. Вероятно, по итогам нынешней недели Росстат зафиксирует годовой прирост цен уже выше 17%, что превысит максимум марта 2015 года. А 29 апреля состоится заседание Банка России по ключевой ставке, которая, видимо, будет снижена с нынешних 20% более-менее заметно (опережающая динамика банковских депозитов намек на это). Что в свою очередь способно придать росту цен второе дыхание.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Прогнозы FItch о падении ВВП (-8%) и инфляции (18%) в сравнении со значениями последних лет

- 24 марта 2022, 07:45

- |

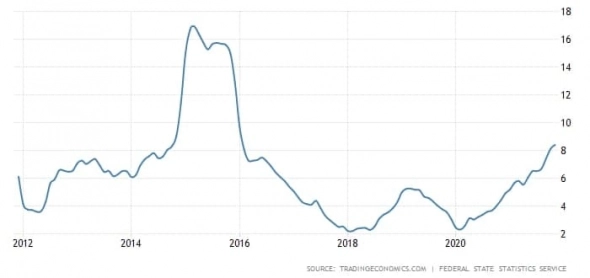

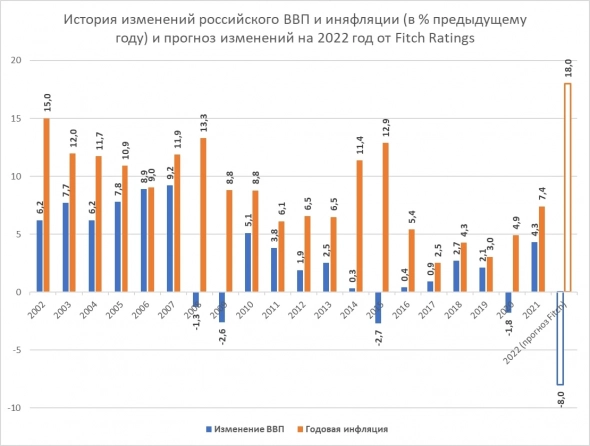

Агентство Fitch Ratings дало прогноз по динамике российского ВВП и уровню инфляции в РФ на 2022 год. -8% по ВВП, +18% по инфляции.

Прогнозирование сейчас, пусть его проводит и уважаемое международное РА, сродни гаданию на кофейной гуще. Привожу график ВВП и инфляции в ретроспективе и с прогнозом Fitch только для того, чтобы показать, что будет, если прогноз сбудется. А будет в этом случае худшее из падений ВВП и инфляционных изменений за более чем 20 лет.

В ситуации слабого понимания происходящего, вообще, лучше ставить на худшие исходы. Чтобы избежать неприятных неожиданностей. Приведенная диаграмма – повод об этом подумать.

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

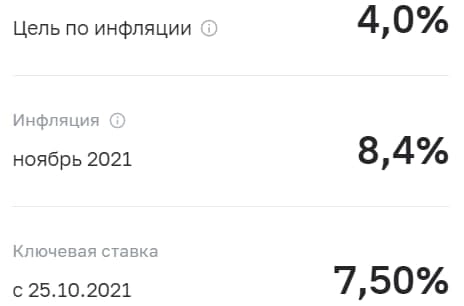

Блог компании Иволга Капитал |Инфляция в РФ на пике за 5 лет. И вряд ли кто-то знает, где она остановится

- 09 декабря 2021, 07:27

- |

Блог компании Иволга Капитал |Ставки денежного рынка ушли вверх вслед за ключевой

- 23 марта 2021, 07:04

- |

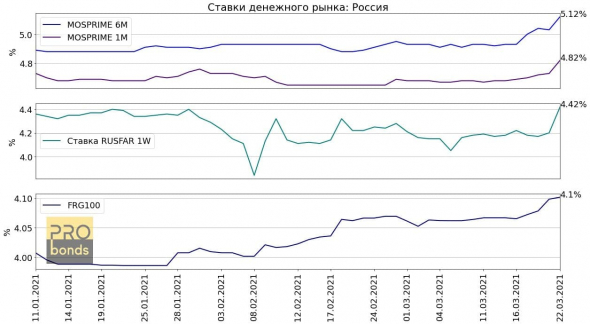

Поднятие ключевой ставки до 4.5% стало основным фактором, влияющим на ставки российского денежного рынка на прошедшей неделе.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,11 п.п., составив к концу недели 5.03%, 1 месячная MOSPRIME увеличилась на 0.05 п.п. до 4,73%. Средний спред между ставками на прошедшей неделе составлял 0.275 п.п. Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.2%.

В тоже время выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банокв увеличилась на 0.0315 п.п., к концу недели ставка составляла 4.0984%.

Марк Савиченко

Данные по ставкам денежного рынка: Cbonds, данные по ставкам вкладов: Frank Media

@AndreyHohrin

( Читать дальше )

Блог компании Иволга Капитал |Доходность секторов рублевых облигаций с начала года. Почти повсеместный минус.

- 17 марта 2021, 06:45

- |

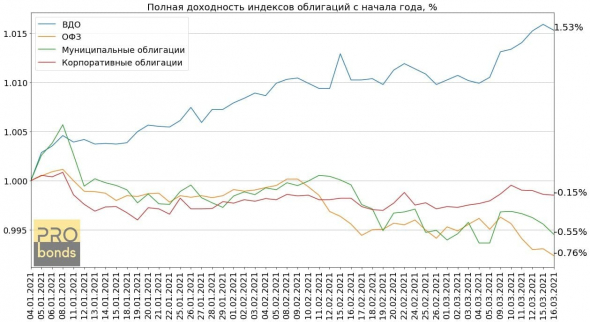

Полная доходность индексов облигаций за прошедшую неделю (05.03.2021-12.03.2021):

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет (Cbonds-GBI RU 1-3Y) снизился на -0.2%

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг (Cbonds-Muni) вырос на 0.26%

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет (Cbonds-CBI RU 1-3Y) вырос на 0.1%

• Индекс высокодоходных облигаций (Cbonds-CBI RU High Yield) вырос на 0.47%

С начала года положительную доходность показывает только индекс ВДО: +1.53% ОФЗ теряют -0.76%, Муниципальные облигации -0.55%, а Корпоративные -0.15%.

/Марк Савиченко/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал