Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за 2023 год (ГазТрансСнаб, Альфа Дон, Центр-Резерв, Генетико, Светофор, ММЦБ, Маныч-Агро, Кузина, Шевченко)

- 31 марта 2024, 08:59

- |

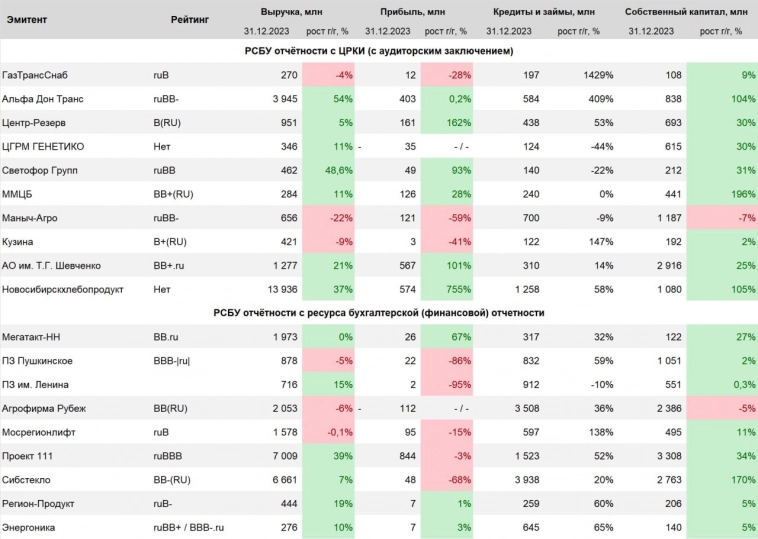

Эмитенты продолжают публиковать отчётности по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там не аудируемые)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущие дайджесты здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Про оферты в цифрах. Риски для инвесторов и эмитентов

- 16 ноября 2023, 15:48

- |

Основной риск оферты состоит в неопределенности. Все-таки нет точной гарантии, какой объем принесут к выкупу, а значит эмитент должен готовиться к худшему

Мы проанализировали 75 оферт с 2021 года в облигациях с рейтингом ВВВ и ниже. В выборку попали именно оферты при определении купонов на следующие периоды, то есть классические put-опционы. Далее мы исключили оферты, на которые не принесли ни одной бумаги (к слову, их было аж 32). В выборку попали оферты, которые произошли при ключевой ставке от 4,25% до 20% годовых, и в разных циклах движения ключевой ставки.

И получили следующую статистику:

— Средняя доля выкупа на оферте — 13,19% от размера выпуска

— Среднее изменение купона — (-0,99%), то есть в среднем эмитенты снижали купон на 1% в рамках оферты

— Максимальная доля выкупа — 75,57% в нерыночном выпуске ЮАИЗ. Второе и третье место делят два выпуска АО им Т.Г. Шевченко с долей чуть более 69% при установленной ставке купона 0,01%

— Выкуп 100 млн рублей и больше был только 6 случаях, причем три из низ описаны в пункте выше. При рыночных ставках и рыночном выпуске такой объем был лишь на 3 офертах. Объемы выпусков — от 0,5 до 3 млрд рублей

( Читать дальше )

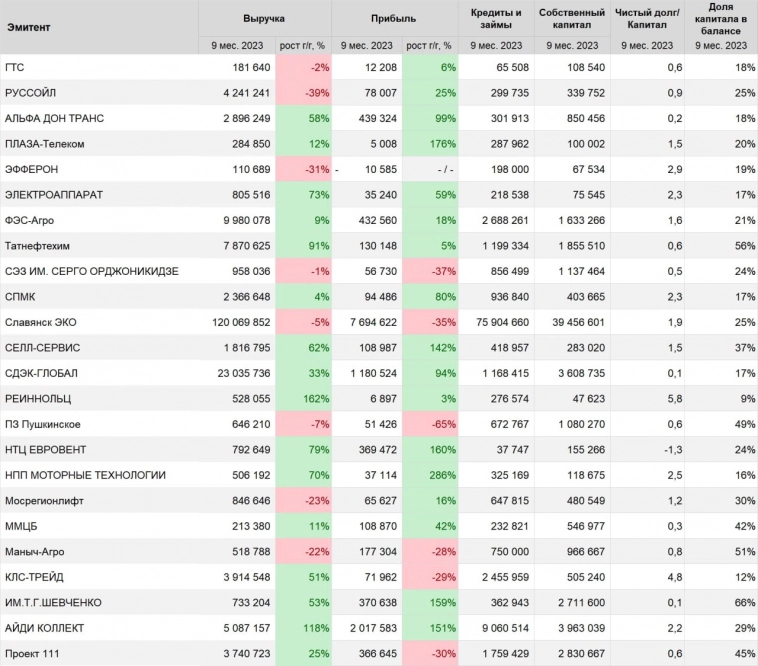

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 года (ГТС, Руссойл, Альфа Дон Транс, Плаза Телеком, Эфферон, ФЭС-Агро, Селл-Сервис, Реинольц, Шевченко, Проект 111))

- 05 ноября 2023, 10:37

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Сегодня последний день приема заявок на оферту Шевченк1Р4. Далее купоны будут выплачиваться по 0,02 руб.

- 26 октября 2023, 13:47

- |

❗️Внимание! Сегодня последний день приема заявок на оферту Шевченк1Р4

❗️Напоминаем, что ставка 6-16 купонов по данному выпуску установлена на уровне 0,01% годовых, в сумме это 0,02 руб.

❗️Агентом выступает ЗАО СБЦ (Финансовое Ателье Grottbjorn)

Пошаговая инструкция участия в оферте:

✅ Биржевая заявка:

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

3. Выставить заявку.

( Читать дальше )

Блог компании Иволга Капитал |26 октября пройдет выплата последнего купона по облигациям Шевченк1Р4 в размере 42,38 руб., далее купоны будут выплачиваться по 0,02 руб.

- 25 октября 2023, 14:21

- |

АО им. Т.Г. Шевченко установило ставку 6-16 купонов по данному выпуску на уровне 0,01% годовых.

Также 26 октября — последний день приема заявок на оферту по данному выпуску. Агентом выступает ЗАО СБЦ (Финансовое Ателье Grottbjorn).

Пошаговая инструкция участия в оферте:

✅ Биржевая заявка:

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

3. Выставить заявку.

( Читать дальше )

Блог компании Иволга Капитал |До окончания приема заявок на оферту Шевченк1Р4 осталось два дня, сбор продлится до 26 октября включительно

- 24 октября 2023, 13:08

- |

❗️Напоминаем, до окончания приема заявок на оферту Шевченк1Р4 осталось два дня, сбор продлится до 26 октября включительно!

Агентом по оферте выступает ЗАО СБЦ (Финансовое Ателье Grottbjorn)

❗️АО им. Т.Г. Шевченко установило ставку 6-16 купонов по данному выпуску на уровне 0,01% годовых

Пошаговая инструкция участия в оферте:

✅ Биржевая заявка:

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

( Читать дальше )

Блог компании Иволга Капитал |Порядок и методы подачи заявки на оферту по выпуску Шевченк1Р4

- 19 октября 2023, 16:33

- |

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

3. Выставить заявку.

✅ Подача заявки через НРД:

Период направления инструкций с 20.10.2023 до 26.10.2023 включительно

Дата исполнения инструкций: 31.10.2023

Владелец Облигации может в соответствии с действующем законодательством требовать приобретения принадлежащих ему Облигаций путем дачи Инструкции НРД (с кодом формы СА331) с блокированием ценных бумаг.

( Читать дальше )

Блог компании Иволга Капитал |АО им. Т.Г. Шевченко установило ставку 6-16 купонов по выпуску Шевченк1Р4 на уровне 0,01% годовых

- 17 октября 2023, 16:55

- |

АО им. Т.Г. Шевченко установило ставку 6-16 купонов по выпуску Шевченк1Р4 на уровне 0,01% годовых.

Оферта по выпуску данных облигаций по 100% от номинала назначена на 31.10.2023, период предъявления бумаг 20.10.2023 – 26.10.2023.

Агентом по оферте выступит ЗАО «СБЦ». Если Вы приняли решение предъявить свои облигации (ISIN RU000A104ZU1) к выкупу, подать заявку можно через биржу, но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него.

Источник: www.e-disclosure.ru/portal/event.aspx?EventId=3BKlPmQXGU-CHc72p6sLcYg-B-B&attempt=1

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Как много времени нужно потратить, чтобы стать эмитентом?

- 31 августа 2023, 08:02

- |

Вопрос, конечно, с подвохом. Для начала нужно показать историю компании (для нас это срок существования от 5 лет), в том числе кредитную историю. Кроме того, чтобы начать биржевой путь, на входе необходимо иметь аудированную отчетность от качественной компании (для простоты, топ-20 рэнкинга Эксперта по крупнейшим аудиторским фирмам). В ряде случаев отчетность должна быть по международным стандартам (МСФО): это необходимо для девелоперов и юридически сложно устроенных групп, и просто желательно для всех остальных. Надо сказать, что почти для любой компании переход на МСФО позволяет рассчитывать на +1 ступень кредитного рейтинга, так что затраты себя оправдывают

Имея эти вводные, можно переходить к практической работе. Сперва нужно пройти кредитный (или инвестиционный) комитет у организатора размещения. У нас проверка и принятие решения происходят примерно за неделю. После этого начинается подготовка к KYC Мосбиржи, а также стартуют процедуры по получению кредитного рейтинга (если его еще нет к этому моменту). KYC может занять от одной недели (для «опытного» эмитента) до приблизительно 5 недель для дебютанта. Точной оценки тут нет, сроки зависят от оперативности предоставления документов и текущей загрузки Биржи.

( Читать дальше )

Блог компании Иволга Капитал |От АО им. Т.Г. Шевченко нет информации о дополнительной оферте по выпуску облигаций 1P3

- 16 августа 2023, 07:53

- |

Закончилась первая половина августа. За это время в АО им. Т.Г. Шевченко, по нашей оценке, должны были решиться или не решиться на дополнительную оферту по выпуску 1P3. Мы ожидали, что всё-таки решатся. К сожалению, на вчера подобного решения не имели. 30% выпуска и его держателей остаются в рынке с купоном 0,01% годовых.

С формальной точки зрения, эмитент корректно выполнил свои обязательства. Дополнительная оферта была бы проявлением его доброй воли. Доброй воли эмитент не проявил.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал