Блог им. andreihohrin |Минфин подготовил проект продления льготной ипотеки до 31.12.2021

- 13 октября 2020, 07:07

- |

Как в американском фильме, спасение приходит в последний момент. За 2 недели до окончания программы льготной ипотеки (льготную ставку 6,5% предлагалось применять до 31 октября 2020) Минфин подготовил проект ее продления до 31.12.2021. (https://tass.ru/ekonomika/9691805)

Поддержка экономики через стимулирование спроса – понятная формула. Я ее разделяю. Дешевые кредиты под жилье поднимают цену последнего, но это лучше, чем отправка денег непосредственно на финансовый рынок с неизбежным формированием более губительных фондовых пузырей.

Льготная ипотека при этом не решает проблемы низкого качества заемщиков. Думаю, сама проблема плохих ипотечных долгов возникнет очень скоро, уже в следующем году. Но в силу ее величины не станет экономическим бедствием. Сейчас государство выделяет деньги на кредитование покупки жилья. В будущем будет вынуждено выделять деньги на помощь в обслуживании выданных ипотечных кредитов. Россия тяжело занимает деньги, но все-таки занимает. И обслужить плохие долги граждан через привлечение госзаимствований – посильная задача.

Источник иллюстрации: https://avatars.mds.yandex.net/get-zen_doc/1861837/pub_5dc2c316fe289100b1a3d1ad_5dc2efea4e057700b2a31b75/scale_1200( Читать дальше )

- комментировать

- Комментарии ( 16 )

Блог им. andreihohrin |Ставки по кредитам и депозитам разошлись в 2,5 раза. Это толкает депоизитные деньги на рынок прямых долгов

- 27 августа 2020, 07:01

- |

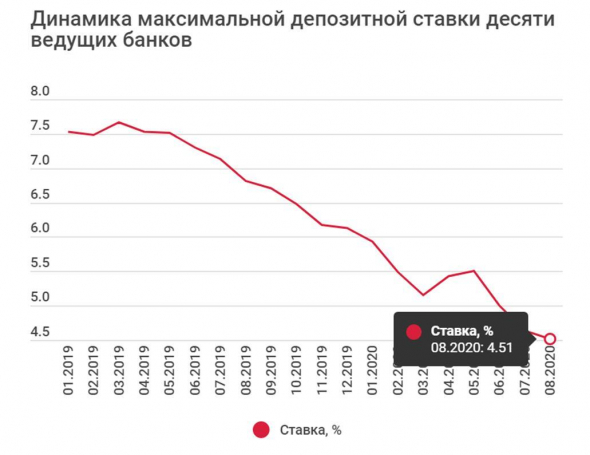

Вряд ли когда-то было проще сделать выбор между депозитом и облигациями. Короткая статья в «Ведомостях» (https://www.vedomosti.ru/finance/articles/2020/08/24/837618-stavki-kreditam) вокруг одного факта: ставки по банковским кредитам и депозитам разошлись примерно в 2,5 раза. «Сегодня банки выдают займы в среднем под 9,3%, а привлекают вклады – под 3,9%», пишет издание.

В материале речь о частных лицах. Но увеличение банковской маржи (разница между ставкой привлечения и размещения денег) свойственно и для корпоративных клиентов. Если депозиты повсеместно опустились к ключевой ставке или стали ниже ее, кредиты юрлицам зафиксировались на докризисных уровнях. 9%-ный кредит остается удачей. И с прочими издержками, как правило, обойдется для компании-заемщику в 10%+.

Расширение банковской маржи – это и реакция на вымывание депозитной базы. А база, уже по наблюдениям биржевой инфраструктуры, ищет возможности на фондовом рынке. В частности на рынке облигаций, где процентная дистанция между размещаемыми и привлекаемыми деньгами значительно короче, чем в любом банке.

( Читать дальше )

Блог им. andreihohrin |Что происходит с рублем?

- 26 августа 2020, 07:21

- |

При всем обилии денег в мировой финансовой системе из России деньги выводятся. Это можно наблюдать на примере облигаций федерального займа. С 5-6-ю процентами годовых к погашению ОФЗ все еще относятся к высокодоходным бумагам, в сравнении с долгами прочих крупных экономик. И, даже снижая эту доходность, отечественные гособлигации пользовались спросом, рассчитывавшим выиграть от дальнейшего ее снижения.

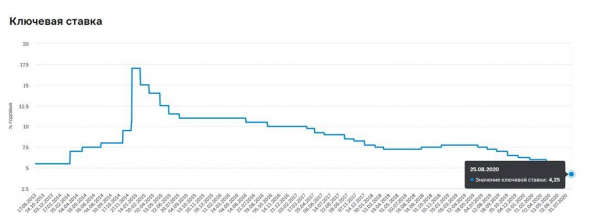

Однако Банк России, в моем понимании, опередил события со скоростью опускания ключевой ставки. Которая перестала отражать стоимость денег и вплотную приблизилась к инфляции (4,25% для ставки против 3,4% для инфляции). Снижение ставки сразу на 100 б.п., с 5,5 до 4,5% 19 мая ослабило рубль само собой. И дальнейшее снижение 24 июля до 4,25%, всего на ¼%, показало отсутствие у ЦБ дальнейших возможностей для маневра. В дополнение к низкой внутренней стоимости российской валюты участники рынка получили обнуление спекулятивного потенциала в ОФЗ. Интерес пропал, по крайней мере, иностранный.

( Читать дальше )

Блог им. andreihohrin |Денежный рынок России. Достаточность и спокойствие

- 10 июня 2020, 07:03

- |

Как-то я имел неосторожность говорить, что дальнейшее снижение ключевой ставки ЦБ РФ приведет ее к реликтовому состоянию, по примеру с забытой уже ставкой рефинансирования. Беру слова обратно.

Решение Банка России по ставке, которое ожидается 19 июня и которое должно отправить ставку к 5 или 4,5% — это все еще направляющее, а отчасти и констатирующее решение. Мы можем ругать экономические и монетарные власти за недостаточность или несвоевременность мер поддержки в ходе управляемого кризиса. Порицание не отменит факта: денег в финансовой системе России достаточно, и их стало больше за 2 месяца.

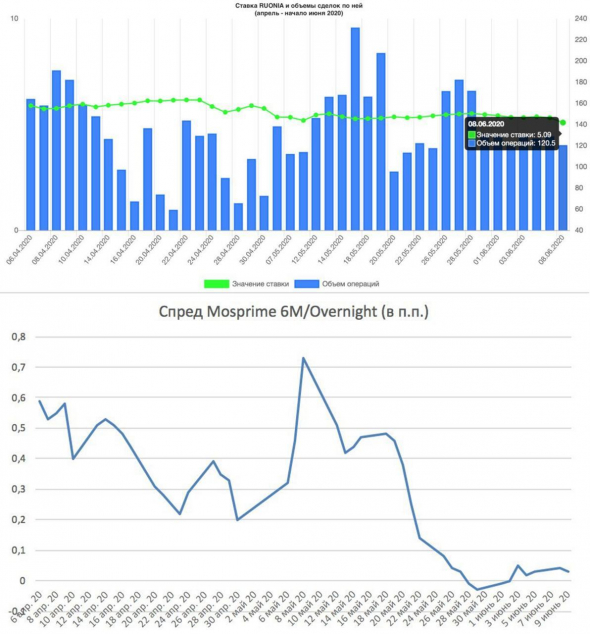

Индикатор MosPrime Overnight с начала апреля снизился с 6,2-6,3% до 5,6-5,5%. Помимо снижения процентной ставки сокращался и спред между длинной и короткой ставкой. Сейчас спред между ставкой овернайт и шестимесячной вовсе нулевой. В апреле и начале мая случались относительно резкие расширения спредов, но их можно объяснить событиями на рынке нефти и небольшими объемами сделок в период майских праздников. Если в марте-апреле у банков были тяжелые опасения по поводу достатка ликвидности, сейчас это легкие тревоги.

( Читать дальше )

Блог им. andreihohrin |Катастрофа, которой нет: ликвидность банковского сектора России

- 29 мая 2020, 07:15

- |

В медийном пространстве высокопоставленные банкиры все активнее жалуются на то, что банки могут стать главной отраслью, пострадавшей от нынешнего кризиса. Похоже на то, что жалуются они “на перед” — ощутимых потерь банковский сектор за март-апрель пока не несет.

В медийном пространстве высокопоставленные банкиры все активнее жалуются на то, что банки могут стать главной отраслью, пострадавшей от нынешнего кризиса. Похоже на то, что жалуются они “на перед” — ощутимых потерь банковский сектор за март-апрель пока не несет.В опубликованном вчера Обзоре банковского сектора РФ Центрального Банка приводится статистика, которая нам подсказывает, что на данный момент риски ликвидности не реализовались еще в полной мере.

По количеству пассивов, размещенных в банковской системе, снижение объемов произошло не самым драматичным образом: чуть более одного процента, причем средств в банковской системе по-прежнему на 4 трлн рублей больше, чем в начале 2020 года. Предсказанного бегства вкладчиков-физических лиц также пока не происходит.

( Читать дальше )

Блог им. andreihohrin |Европейские госдолги. Протесты житейской логики

- 27 мая 2020, 07:35

- |

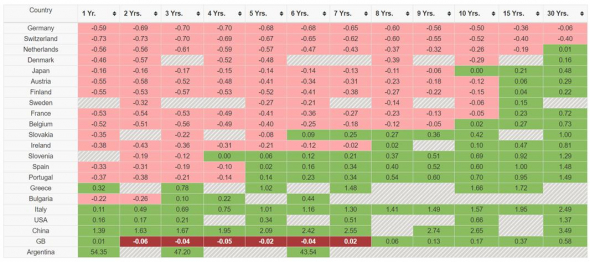

Один из постоянных участников нашего облигационного чата иногда выкладывает эту таблицу. Доходности госбумаг ряда стран, в национальных валютах. Источник: http://www.yield-tracker.com/

Первое, на что обращаешь внимание, и увы, это не новость – околонулевые или отрицательные доходности большинства участников этого импровизированного рейтинга.

Мы знаем, откуда они берутся: длинные долги с отрицательными доходностями пользуются спросом, если инвесторы ожидают дальнейшего снижения ключевых ставок и расширения программ выкупа активов.

Это всё хрестоматийно и логично. Но кроме финансовой логики есть житейская. В рамках которой, если долг имеет нулевые и отрицательные выплаты, значит это долг сверхвысокого качества.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал