Блог им. andreihohrin |Борьба с коронавирусом срезала экономику США на треть

- 31 июля 2020, 06:18

- |

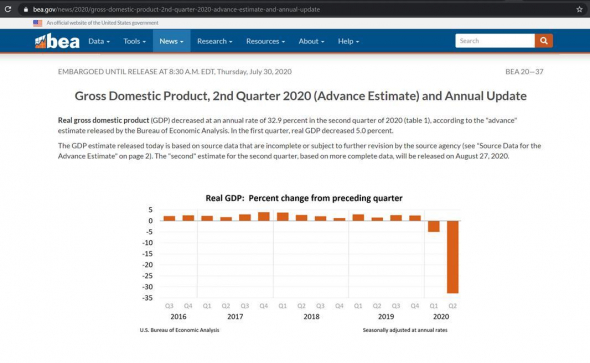

Были цветочки. А вот и ягодки поспели. ВВП США по итогам 2 квартала 2020 показал падение на 32,9%, год к году (https://www.bea.gov/news/2020/gross-domestic-product-2nd-quarter-2020-advance-estimate-and-annual-update). Исторический рекорд. Пусть аналитики ждали еще большего. Просто, цифры завораживают и устрашают. Стараюсь осознать. Коронавирус — тяжелая угроза миру. Но надо ли было бороться с ней путем тотальной остановки экономики.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- ★1

- Комментарии ( 54 )

Блог компании Иволга Капитал |Развитые страны гонят волну дефолтов

- 07 июля 2020, 06:43

- |

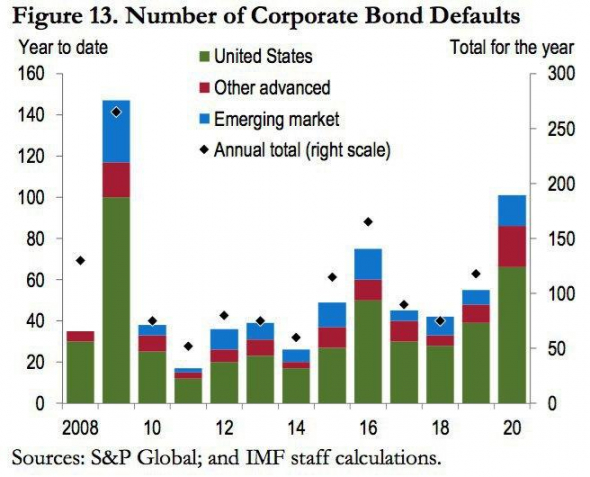

Количество дефолтов по корпоративным облигациям во всем мире растет, причем в лидерах — страны низкого инвестиционного риска.

По данным МВФ, за первую половину 2020 года суммарное число дефолтов стало рекордным с 2009 года: почти 100 выпусков получили такой статус. Более 2/3 дефолтных выпусков зарегистрировано в США, около 20% — в других развитых экономиках. На развивающиеся рынки пришлось не более 15% дефолтов.

Страновая разбивка дефолтов схожа с предыдущими кризисами. И это, само по себе, любопытный факт: лидерами по количеству дефолтов в кризисные времена становятся страны с низкими суверенными оценками риска. Компании развитых стран привлекают средства под небольшой процент по сравнению с считающимися более рисковыми развивающимися странами, но даже относительно размеров экономики дефолтов среди них происходит больше.

Количество дефолтов в мире на 1 полугодие соответствующего года (черная точка и графа справа — общее количество дефолтов за год). Источник: МВФ

( Читать дальше )

Блог компании Иволга Капитал |Какая экономика нас ждет в течение 2020 года, и важно ли это для фондового рынка?

- 09 июня 2020, 13:09

- |

Вчера Всемирный Банк изменил прогноз роста российской экономики на: вместо положительного роста на 1,6% теперь ей пророчат спад в 6%. В ЦБ ожидают диапазон падения ВВП в районе 4-6%. В правительстве же до сих пор не могут утвердить прогноз экономического развития и уже несколько недель не принимают оценки Минэка по ключевым экономическим показателям.

Для тех органов, которые на основе этих данных будут принимать решения, этот прогноз имеет некое значение. Исходя из дальнейшей разбивки по отраслям определятся наиболее пострадавшие секторы экономики и, соответственно, нуждающиеся в помощи компании.

Но на фондовый рынок прямого влияния рост ВВП не оказывает. В отрыве от реальности обвиняют американский рынок, но и российский также живет отчасти своей жизнью.

Рост ВВП не является ни опережающим фактором, ни предвестником больших проблем на рынке ценных бумаг. Снижение роста может добавить негатива в общий информационный фон, но никак не стать первопричиной падения. Хотя мы прекрасно понимаем, что публичный фондовый рынок отражает структуру российской экономики.

( Читать дальше )

Блог им. andreihohrin |А не зря ли мы ждем развития кризиса?

- 29 мая 2020, 07:04

- |

Отчет Минэкономразвития о деловой активности в апреле (https://www.economy.gov.ru/material/file/153d3784c10e3d2475e177b296d601b7/200528_.pdf) – пожалуй, первая оперативная официальная статистика. И она удручающая: по мнению министерства, ВВП в апреле упал на 12%. Видимо, несколько меньшую, но сопоставимую величину получим и в мае.

Глядя на цифры, остается ждать худшего. Или хочется ждать?

Разрушительная сила любого финансового, экономического, социального кризиса в его непредсказуемости. Можно ли назвать ожидаемо развитие нынешнего кризиса непредсказуемым? Конечно, нет. К падению производства и потребления, к сложностям финансирования готовятся все.

Хороший пример из недавних, пусть и не про Россию – одобрение 27 мая японским правительством второго пакета экономической помощи объемом 1,1 трлн долл. (117 трлн иен). В совокупности с первым, одобренным месяц назад, в том же объеме, получим около 2,2 трлн долл., или эквивалент 40% ВВП страны. Меньшие в относительном выражении, но колоссальные по совокупным объемам субсидии, налоговые послабления, меры прямого стимулирования экономики применяются повсеместно, в т.ч. и в России.

( Читать дальше )

Блог им. andreihohrin |Bloomberg ожидает падения ВВП РФ на 16% во втором квартале

- 21 мая 2020, 07:36

- |

Первое попавшееся мне не глаза графическое отображение динамики российской экономики. Это прогноз Bloombergна основе публикуемых Минфином РФ ежемесячных отчетов об исполнении бюджета (http://www.profinance.ru/news/2020/05/20/bxs4-bloomberg-vvp-rossii-v-aprele-sokratilsya-na-chetvert.html). РБК, ранее, посчитал, что в апреле отечественный ВВП упал в номинальном выражении на 28%, в сравнении с месячным ВВП в апреле 2019 года (https://www.rbc.ru/economics/19/05/2020/5ec1a2bb9a79471ed0de4175). Официальные оценки квартального ВВП появятся в конце июня и, очевидно, радости не прибавят. Но моя мысль не в том, чтобы пораньше заявить, что все пропало. Отнюдь.

Первое попавшееся мне не глаза графическое отображение динамики российской экономики. Это прогноз Bloombergна основе публикуемых Минфином РФ ежемесячных отчетов об исполнении бюджета (http://www.profinance.ru/news/2020/05/20/bxs4-bloomberg-vvp-rossii-v-aprele-sokratilsya-na-chetvert.html). РБК, ранее, посчитал, что в апреле отечественный ВВП упал в номинальном выражении на 28%, в сравнении с месячным ВВП в апреле 2019 года (https://www.rbc.ru/economics/19/05/2020/5ec1a2bb9a79471ed0de4175). Официальные оценки квартального ВВП появятся в конце июня и, очевидно, радости не прибавят. Но моя мысль не в том, чтобы пораньше заявить, что все пропало. Отнюдь.( Читать дальше )

Блог им. andreihohrin |Банкротство Fashion House как тенденция и повод для оценок

- 29 апреля 2020, 08:15

- |

«Ведомости» опубликовали материал о готовности сети магазинов Fashion House подать на банкротство (https://www.vedomosti.ru/business/articles/2020/04/27/829127-fashion-house).

Началось. В инфополе называются более чем тревожные цифры потенциально несостоятельных компаний – 20-30%.

Пока в стране (и в мире) идет гибридный выходной, экономические проблемы не воспринимаются как по-настоящему острые. Но они нарастают с каждым днем.

Возможно, уже в ближайшие дни деловым изданиям можно будет вести отдельные рубрики про банкротства. А проблемы компаний с выручкой в 1,5 млрд.р., как это в случае с FH, перестанут представлять интерес в силу многочисленности.

Созданная при моем участии «Иволга Капитал» занимается облигационным финансированием. Бизнесы, организаторами облигационных выпусков которых мы являлись, в 2019 году имели выручку более 30 млрд.р. В рамках всей экономики скромно. Но для осознания проблем достаточно.

( Читать дальше )

Блог им. andreihohrin |Соображения о кризисе. Эффективность кризисной модели

- 16 апреля 2020, 07:43

- |

Поделюсь несколькими соображениями о том кризисе, который мы опускаемся. Сначала о его модели. Глобальная и российская, в частности, кризисная модель описывается в трех пунктах.

Поделюсь несколькими соображениями о том кризисе, который мы опускаемся. Сначала о его модели. Глобальная и российская, в частности, кризисная модель описывается в трех пунктах.1. Есть угроза, в борьбе с которой все средства хороши.

2. Для борьбы с угрозой вводятся жесткие государственные экономические ограничения.

3. Для господдержки экономики применяются в первую очередь финансовые стимулы.

Эффективность модели под вопросом. Экономисты прочат падение экономики России на 15-20% во втором квартале и снижение ВВП в 2020-м году, совокупно, на 3-5%. Про 15-20%-ную глубину соглашусь. Про восстановление, которое нивелирует бОльшую часть просадки до конца года – вряд ли. Причины спокойствия, если не оптимизма экспертов кроются в ожидании действенных монетарных мер экономической поддержки.

( Читать дальше )

Блог им. andreihohrin |Россия - антилидер по бюджетным тратам на борьбу с экономическим кризисом. Пока

- 08 апреля 2020, 07:34

- |

Сейчас активно обсуждается поддержка национальных экономик правительствами тех или иных стран. У нас это сводится к осуждению относительной пассивности федеральной власти в ее поддерживающих мерах. Хорошую иллюстрацию приводит profinance.ru со ссылкой на Bloomberg.

Диаграмма отображает оценку доли бюджетных трат и компенсаций на социальную и экономическую поддержку в сравнении с ВВП страны, для нескольких государств. Россия здесь – очевидный антилидер. Причина скупости закономерна: падение нефти способно сократить годовой бюджет на 10% и без пандемических потерь.

Но давайте мысленно поманипулируем светом в конце тоннеля. Да, недостаточное компенсационное госфинансирование позволило экономике опуститься в весьма глубокую яму. Но несмотря на последствия, которых мы еще толком не ощутили, сам спуск уже состоялся. Фактически, запущен и социальный конфликт. Осознание проблем в президентской администрации и правительстве, традиционно, происходит постепенно. Однако должно произойти. А дальше – эффект низкой базы и масса накопленных и почти не тронутых резервов для восстановительных работ. Оправданно и, думаю, недолго ждем развертывания нормальных программ стимулирования экономики и спроса.

( Читать дальше )

Блог им. andreihohrin |Как много было дефолтов в 2008 году, в 2014-м? И чего ждать в 2020-м?

- 01 апреля 2020, 07:02

- |

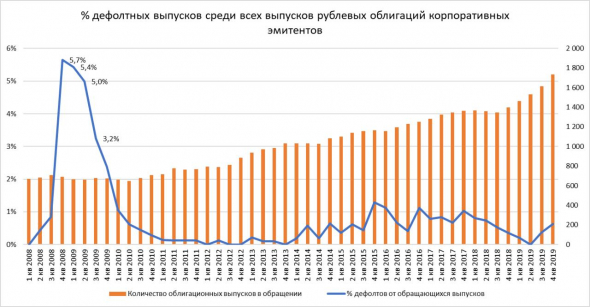

На данных Cbonds, мой коллега Евгений Русаков построил показательную инфографику.

Можно видеть, каким был процент дефолтных выпусков среди всех обращающихся, поквартально с начала 2008 года. Интересно здесь то, что в 2008-9 году всплеск дефолтов (всего с 4 квартала 2008 по 3 квартал 2009 это 19% от числа обращающихся выпусков) оказался намного большим, нежели в 2014-15 годах. А ведь во втором случае рубль потерял не теть стоимости как в 2008-9 годах, а потерял он около 60%. Рубль – неплохой индикатор серьезности экономического потрясения. Санкции 2014 года сродни дефолту по ГКО в 1998 году. Тоже внезапно и крайне болезненно. И все-таки облигационный рынок тогда выстоял.

Почему? Кризис 2008 года – это, с одной стороны, явление очень неожиданное, сродни кризису перепроизводства, когда экономика из завидного плюса сразу падает в глубокий минус. С другой, 2008 год – это паралич банковской системы. Первое обрушает стоимость активов, второе – создает масштабный кассовый разрыв. А поскольку кризис возникает внезапно, то требуется длительное время на осознание проблемы и задействование рычагов госрегулирования.

( Читать дальше )

Блог им. andreihohrin |О кризисном мышлении

- 17 марта 2020, 08:17

- |

Глубина любого кризиса определяется готовностью к нему. В 2008 году российские макро-финансы были даже лучше, чем в начале 2020 года (на 2008 год совокупный долг страны, включая государственный и корпоративный, составлял 450-500 млрд.долл. при резервах в 600 млрд.; в начале 2020 года – долг 750-800 млрд.долл., резервы 600-650 млрд.долл.). Но развитие кризиса оказалось крайне болезненным. Рынок акций сложился вчетверо, доходности облигаций достигали 40%, на 30% подорожал доллар, ВВП упал.

Глубина любого кризиса определяется готовностью к нему. В 2008 году российские макро-финансы были даже лучше, чем в начале 2020 года (на 2008 год совокупный долг страны, включая государственный и корпоративный, составлял 450-500 млрд.долл. при резервах в 600 млрд.; в начале 2020 года – долг 750-800 млрд.долл., резервы 600-650 млрд.долл.). Но развитие кризиса оказалось крайне болезненным. Рынок акций сложился вчетверо, доходности облигаций достигали 40%, на 30% подорожал доллар, ВВП упал.Но вспомним, тогда падение рынка акций стартовало в мае-июне, параллельно с падением нефти. Нефть, кстати, за полгода упала до 30 долларов, но не с 65-70, как в нынешнем году, а со 140. Осознание, что в стране проблемы, пришло во второй половине осени, спустя 4-5 месяцев с момента биржевого перелома.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал