Блог компании Иволга Капитал |Анонс флоатера Быстроденег (ruBB, КС + 5%)

- 27 апреля 2024, 09:35

- |

Продолжая тему флоатеров (см. предыдущий пост)

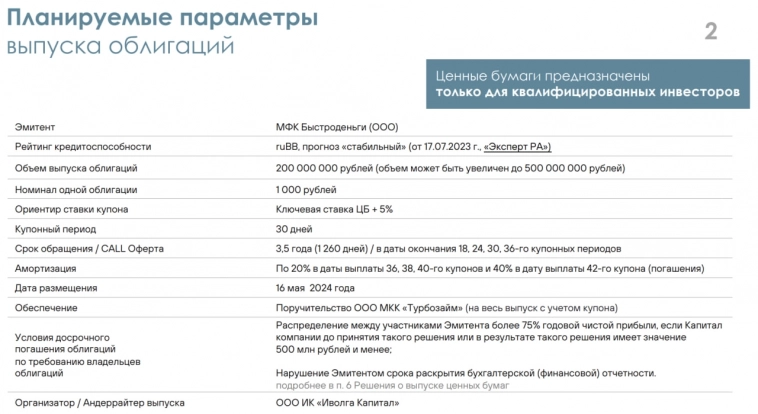

На 16 мая намечен выпуск облигаций МФК Быстроденьги (ruBB) с купоном, привязанным к ключевой ставке. Предварительные параметры выпуска:

• Сумма: 200-500 млн р.

• Срок до погашения: 3,5 года (с амортизацией в последние полгода и call-офертами через 1,5, 2, 2,5 и 3 года)

• Купонный период: 30 дней

• Формула ставки купона: ключевая ставка + 5% годовых

Больше деталей — в презентации. Или на слайдах ниже.

Подать предварительную заявку на участие в размещении вы можете через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Анонс дебютного выпуска Аполлакс Спэйс (ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2%)

- 04 апреля 2024, 12:03

- |

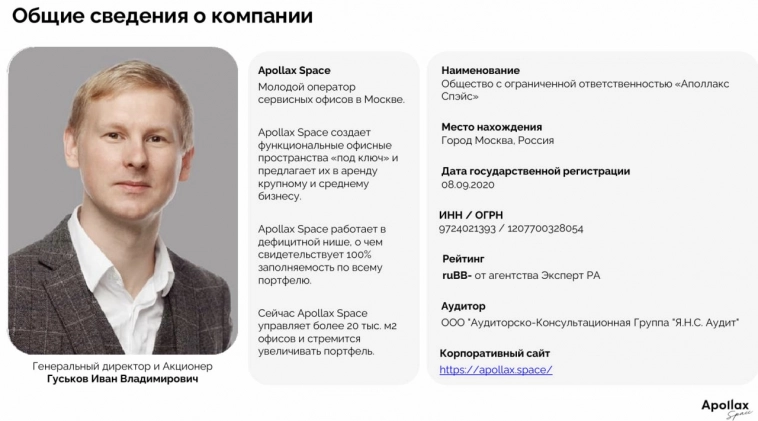

Дебютант в орбите ИК Иволга Капитал. ООО «Аполлакс Спэйс». ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2% годовых

Это и новая для нас как организатора отрасль: Аполлакс Спэйс – оператор офисной недвижимости (подготовка, сдача в долгосрочную аренду и обслуживание помещений, в свою очередь также арендованных). И самый молодой в нашей практике эмитент.

Жизненной фазой бизнеса обуславливаются скромные финансовые показатели. По нашей оценке, сама динамика показателей здоровая.

Бизнес-модель эмитента достаточно хорошо описана в презентации выпуска облигаций (слайды 10-14).

Кроме того, мы планируем провести прямой эфир с ним до начала размещения облигаций. С ответами на вопросы и о специфике и модели бизнеса, и о текущих и перспективных финансовых показателях, и о перспективах вообще.

Предварительные параметры выпуска облигаций Аполлакс Спэйс:

• Рейтинг эмитента: ruBB-

• Сумма выпуска: 200 млн р.

• Срок обращения: 3,5 года с равномерной амортизацией последние 1,5 года

( Читать дальше )

Блог компании Иволга Капитал |Предварительные параметры размещения облигаций Лизинг-Трейд. BB+(RU), 200 млн.р., YTM 15,5%, дюрация 3,5 года. Дата размещения 23 мая

- 18 мая 2023, 12:35

- |

На 23 мая намечено размещения 8-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BB+(RU) от АКРА с «позитивным» прогнозом

• Сумма: 200 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

( Читать дальше )

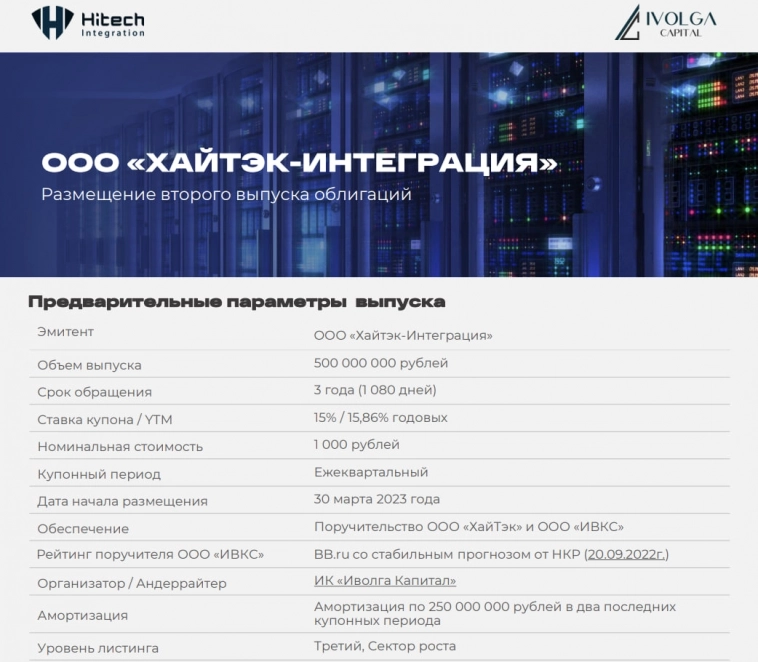

Блог компании Иволга Капитал |Размещение облигаций ООО Хайтэк-Интеграция (BB.ru, YTM 15,86%) - 30 марта

- 27 марта 2023, 12:54

- |

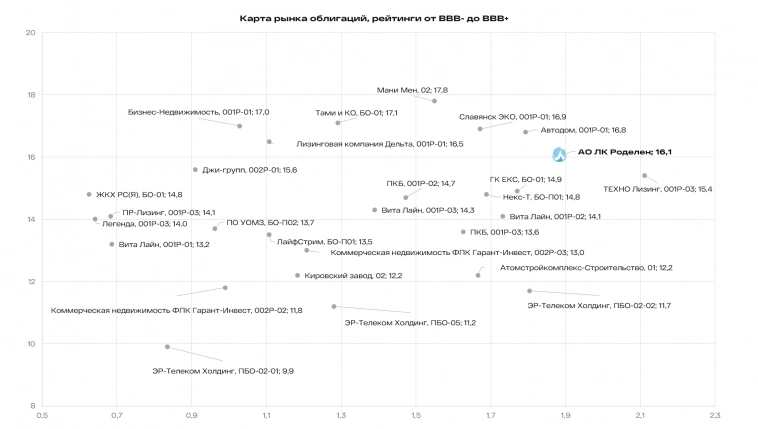

Блог компании Иволга Капитал |Размещение облигаций ЛК Роделен (ВВВ, 250 млн.р., YTM 16,1%) - 15 декабря

- 08 декабря 2022, 13:49

- |

15 декабря — плановая дата размещения третьего выпуска облигаций АО ЛК Роделен

Предварительные параметры нового выпуска ЛК Роделен:

— рейтинг эмитента: BBB от Эксперт РА

— сумма выпуска: 250 млн.р.

— купонный период: 30 дней

— ориентир ставки купона 15% до оферты (YTM 16,1%)

— оферта через 2 года

Организатор выпуска — ИК Иволга Капитал

Подробности — в презентации эмитента и выпуска

Контакты клиентского блока ИК Иволга Капитал:

— Телеграм-бот Иволга Капитал, @ivolgacapital_bot

— [email protected], +7 495 150 08 90

— Елена Богданова, @elenabogdanovaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Денис Богатырев, @Denis_Bogatyrev, +7 985 695 2476

( Читать дальше )

Блог компании Иволга Капитал |23 июня - старт размещения облигаций АО АПРИ Флай Плэнинг (ruB, 500 м.р., 1 год до оферты, 24%)

- 22 июня 2022, 06:58

- |

На завтра 23 июня намечен старт размещения облигаций уральского строительного холдинга АПРИ «Флай Плэнинг». Основная информация об эмитенте и выпуске облигаций АО АПРИ «Флай Плэнинг» — в прилагаемой презентации.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

- Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

- Срок обращения – 1 год до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

- Купонный период — 91 день.

- Ориентир ставки купона до оферты – 22-24% годовых.

О подаче предварительной заявки на участие в размещении - здесь.

( Читать дальше )

Блог компании Иволга Капитал |Открыта книга заявок на размещение облигаций АПРИ Флай Плэнинг (ruB, 500 млн.р., 1 год до оферты, купон 22-24%)

- 17 июня 2022, 18:23

- |

Менее чем через неделю, в следующий четверг 23 июня должно пройти размещение нового выпуска облигаций уральского строительного холдинга АО АПРИ «Флай Плэнинг» (ruB).

У эмитента в обращении находится 4 выпуска общей суммой 1 275 млн.р. Еще 2 выпуска полностью погашены. Совокупно эмитент погасил облигаций на 825 млн.р.

До конца текущего года АПРИ планирует привлечь 1,5 млрд.р. нового облигационного долга. Так что 23 июня будет привлекать 1/3 целевого объема.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до оферты (3 года до погашения).

• Ориентир ставки купона до оферты – 22-24% годовых.

Отчетность эмитента за 2021 год по МСФО:

— https://t.me/probonds/7465

— https://www.e-disclosure.ru/portal/files.aspx?id=37277&type=4

( Читать дальше )

Блог компании Иволга Капитал |Книга заявок. Второй выпуск облигаций МФК "Займер" (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%)

- 23 июня 2021, 15:10

- |

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.Предварительные параметры выпуска приведены в приложении.

Для участия в размещении обязательна подача предварительной заявки организатору размещения ИК «Иволга Капитал».

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, [email protected], +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, [email protected], +7 916 452 81 12

( Читать дальше )

Блог компании Иволга Капитал |Открыта книга заявок на облигации ООО "Лизинг-Трейд" (ruBB+, YTM 11,5%, дюрация 3,5, 500 млн.р.)

- 21 мая 2021, 11:02

- |

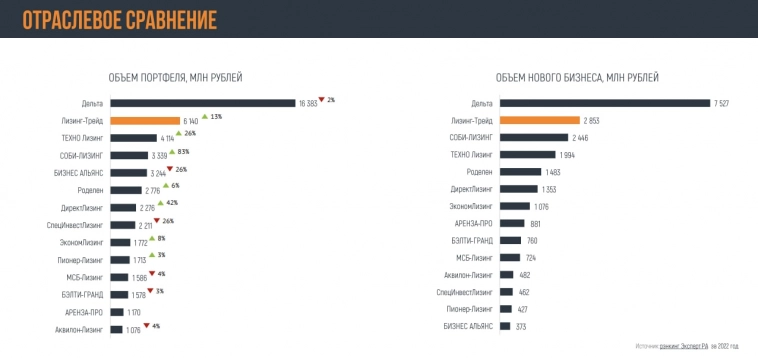

На 25 мая намечено размещение выпуска облигаций ООО «Лизинг-Трейд» (ruBB+, ТОП-50 лизинговых компаний по новому бизнесу).

Размещение по открытой подписке, без ограничения по кругу инвесторов.

Предварительные параметры выпуска облигаций ООО «Лизинг-Трейд»:

- Кредитный рейтинг эмитента: ruBB+ («Эксперт РА»), прогноз стабильный

- Размер выпуска: 500 млн.р.

- Ориентир купона: 11,0% годовых (выплата купона ежемесячно)

- Дюрация: около 3,5 лет

- Организатор: ИК «Иволга Капитал»

- Ориентир даты размещения: 25 мая 2021

Предварительные заявки на участие в размещении Вы можете подать организатору размещения по указанным ниже контактам.

( Читать дальше )

Блог компании Иволга Капитал |На 20 мая намечено размещение выпуска облигаций ООО "Онлайн Микрофинанс" под поручительство МФК «Мани Мен»

- 12 мая 2021, 11:04

- |

На 20 мая намечено размещение выпуска облигаций ООО «Онлайн Микрофинанс» под поручительство МФК «Мани Мен», одного из лидеров отечественного рынка МФО.

Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

Предварительные параметры выпуска облигаций ООО «Онлайн Микрофинанс»:

• Эмитент: ООО «Онлайн Микрофинанс»

• Поручитель: ООО МФК «Мани Мен»

• Кредитный рейтинг поручителя: BBB- («Эксперт РА»), прогноз стабильный

• Размер выпуска: 500 млн.р.

• Ориентир купона: 12,5% годовых (выплата купона ежемесячно)

• Срок до погашения: 3 года

• Организатор: ИК «Иволга Капитал»

• Ориентир даты размещения: 20 мая 2021

Заявки на участие в размещении будут приниматься только от квалифицированных инвесторов с обязательной предварительной записью у организатора размещения. Для предварительной записи необходимо обратиться по указанным ниже контактам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал