SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

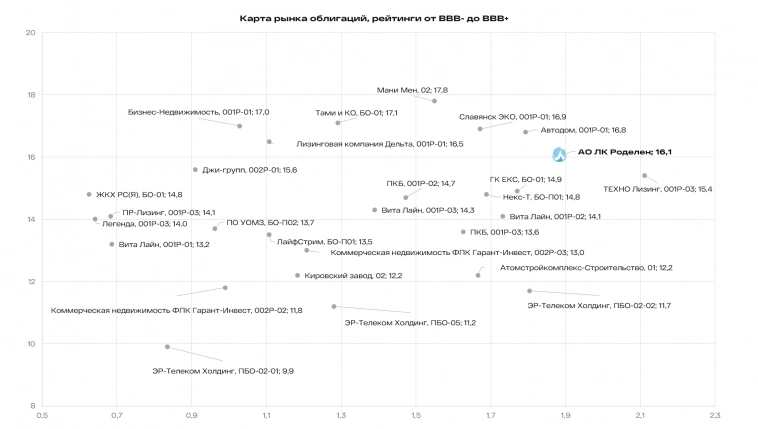

Блог компании Иволга Капитал | Размещение облигаций ЛК Роделен (ВВВ, 250 млн.р., YTM 16,1%) - 15 декабря

- 08 декабря 2022, 13:49

- |

15 декабря — плановая дата размещения третьего выпуска облигаций АО ЛК Роделен

Предварительные параметры нового выпуска ЛК Роделен:

— рейтинг эмитента: BBB от Эксперт РА

— сумма выпуска: 250 млн.р.

— купонный период: 30 дней

— ориентир ставки купона 15% до оферты (YTM 16,1%)

— оферта через 2 года

Организатор выпуска — ИК Иволга Капитал

Подробности — в презентации эмитента и выпуска

Контакты клиентского блока ИК Иволга Капитал:

— Телеграм-бот Иволга Капитал, @ivolgacapital_bot

— dcm@ivolgacap.com, +7 495 150 08 90

— Елена Богданова, @elenabogdanovaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Денис Богатырев, @Denis_Bogatyrev, +7 985 695 2476

Rodelen_presentation_12.2022.pdf (903.3 КБ) (Скачан: 15 раз)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK |

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Главком Главком, с идеей согласен. реализация ее дорогая, к сожалению. а делать капитальные затраты в нынешнем положении фондового рынка РФ рискованно. мы пошли путем доверительного управления. там оказалось более 300 м.р.

не особо удобно нам и клиентам. но хоть какой-то разумный выход