Блог компании Иволга Капитал |Эффективна ли экспертиза на фондовом рынке?

- 19 апреля 2024, 07:07

- |

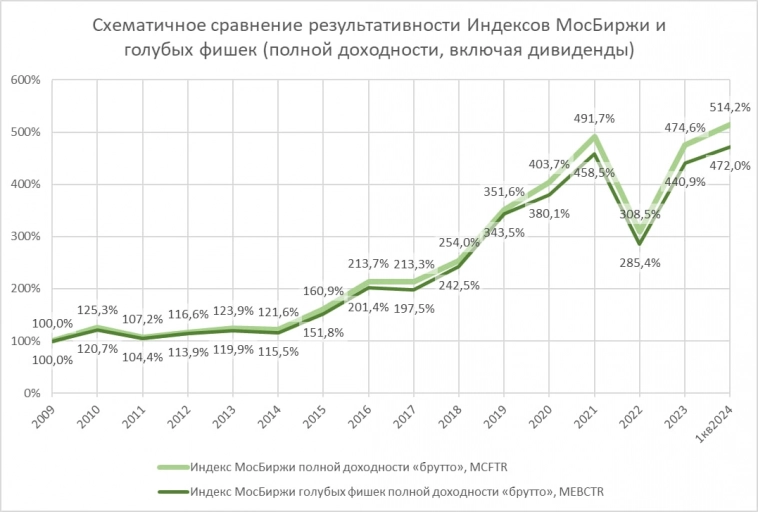

Сделаем совсем схематичный график. Чтобы поговорить об эффективности человеческой экспертизы и человеческого выбора в применении к фондовому рынку.

Сравним по годам два индекса акций полной доходности. Такие индексы учитывают не только изменение цен акций, но и дивиденды. Возьмем полные доходности Индексов МосБиржи и Голубых фишек.

В Индексе МосБиржи на начало апреля 27 акций, в Индексе голубых фишек – неизменно 15.

Индекс МосБиржи составляется максимально механически (из основного фрифлоат акций не менее 10%, бумаги должны соответствовать некому коэффициенту ликвидности, хотя бы 1 сделка по любой акции должна совершаться в 99% сессий, последняя отчетность по МСФО должна быть опубликована с задержкой не более 8 мес.).

Индекс голубых фишек формируется из акций Индекса МосБиржи. В него включается только 1 бумага одного эмитента (нет привилегированных акций), для попадания в число голубых фишек акции из Индекса МосБиржи ранжируются по торговому обороту и капитализации эмитентов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог компании Иволга Капитал |Портфель PRObonds Акции / Деньги (22,2% за 12 мес). + Займер

- 16 апреля 2024, 06:55

- |

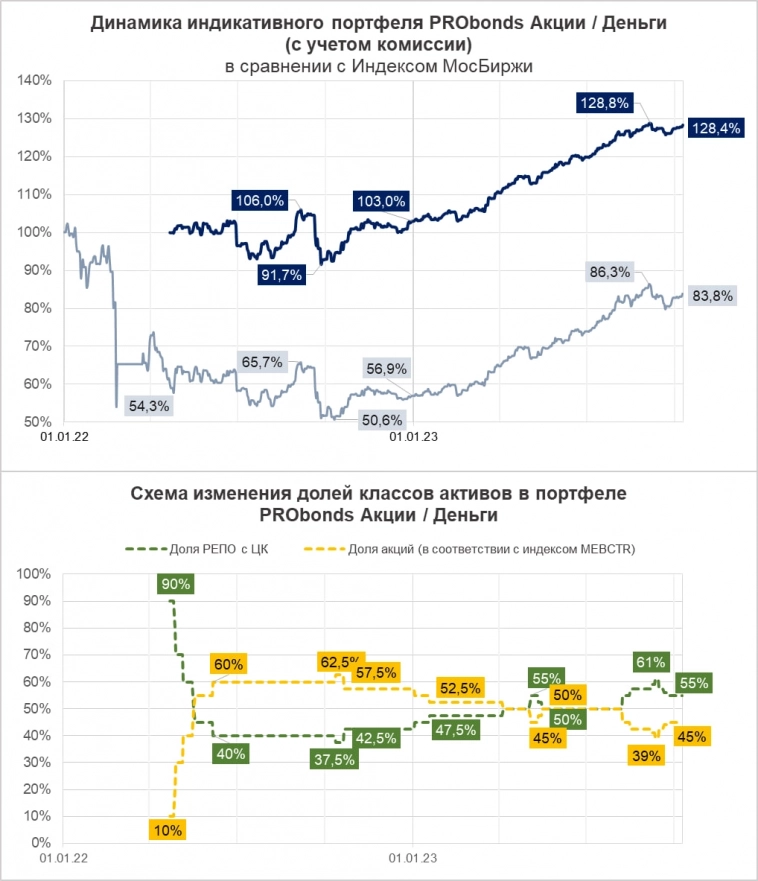

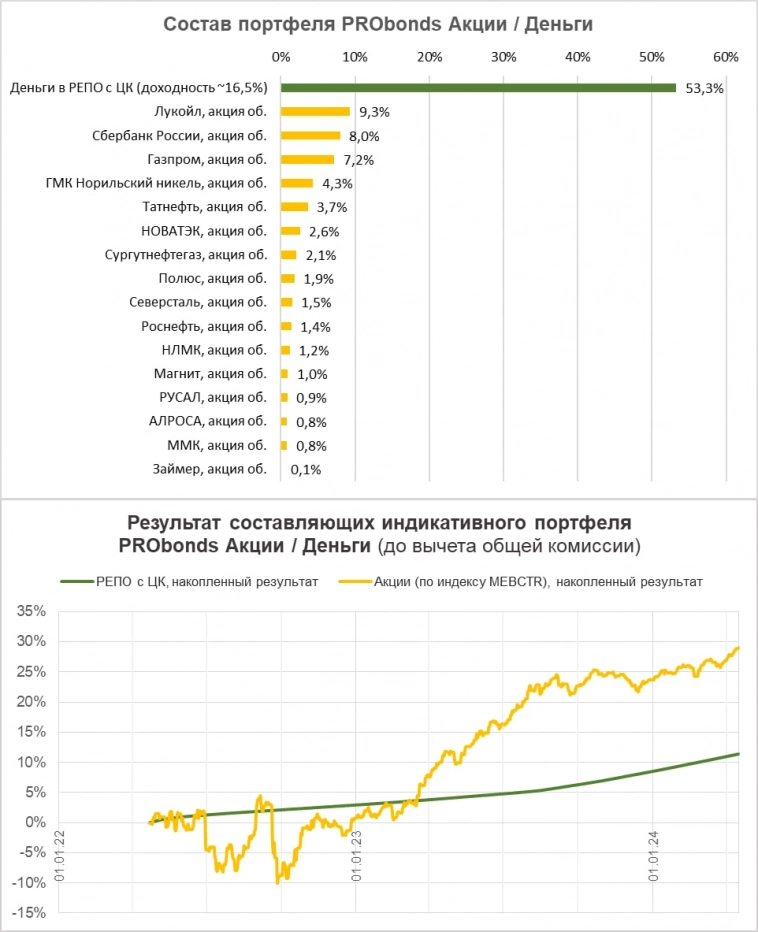

Портфель PRObonds Акции / Деньги 2 года своей истории состоял из 2 элементов. Первый – корзина акций в соответствии с Индексом голубых фишек МосБиржи. Второй – деньги в РЕПО с ЦК.

В пятницу 12.04 произошло незначительное, но изменение. Портфель поучаствовал в IPO МФК Займер (на реальных счетах доверительного управления, ведущихся по той же стратегии — тоже). Под новую бумагу выделили 1% от активов. Покупка планировалась по верхней планке цены, 275 р. за бумагу. В итоге и цена покупки 235 р., и аллокация 14% дали долю в 0,12%.

Первый эксперимент с IPO не получил реального наполнения. Поскольку ни от роста Займера портфель не выиграет, ни от падения не проиграет, позицию можно просто закрыть. Или можно докупить с рынка, благо цена там ниже цены IPO. Но наша статистика не дает для этого четкого сигнала.

Кратко о результатах. За 12 месяцев портфель имеет 22,2%. При этом рост Индекса МосБиржи 35.9%. Т.е. коэффициент участия в росте – чуть больше 0,6. Вроде бы немного. Но в эти 12 месяцев акции в портфеле занимали в среднем менее половины активов. Т.е. волатильность портфеля была кратно меньше волатильности рынка акций. Максимальная просадка портфеля за последний год – 2,3%, в прошлом сентябре. У Индекса – 8% (с сентября по декабрь). Т.е. при падении Индекса на 20% мы можем рассчитывать на -5-6%.

( Читать дальше )

Блог компании Иволга Капитал |Сводный портфель PRObonds (15,7% за 12 мес.). Не теряешь - успеешь заработать

- 08 апреля 2024, 06:50

- |

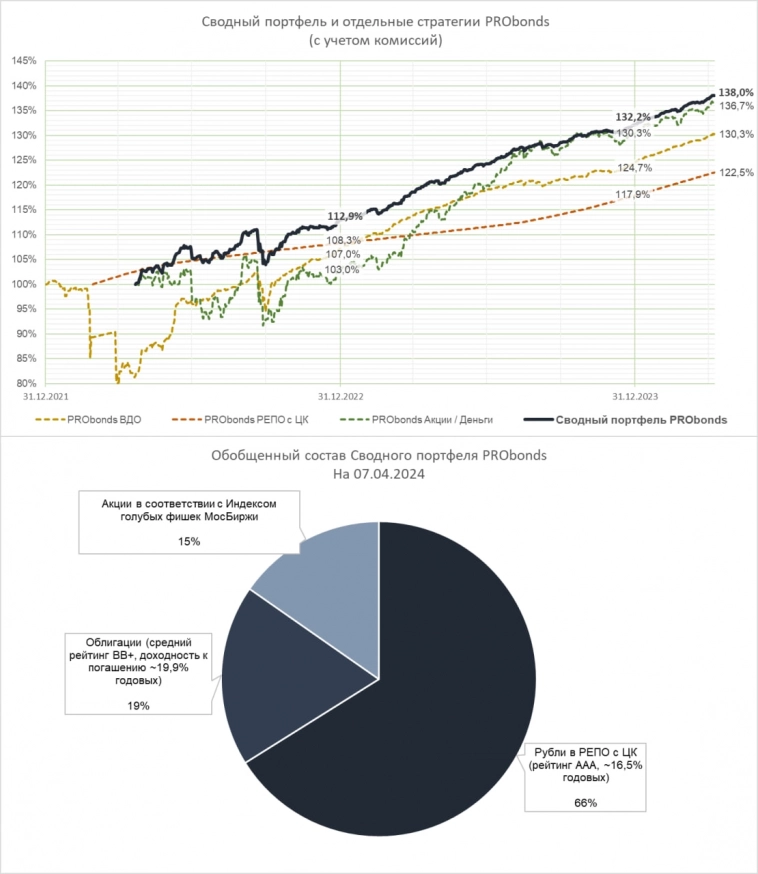

Доходность последних 12 месяцев снижается. В с начла марта 2023 по начало марта 2024 составляла 17,5%. Сейчас, с начала апреля по начало апреля – 15,7%.

На противоположной чаше весов очень низкая волатильность. Последняя достойная упоминания просадка портфеля произошла в сентябре-октябре 2022 года. Полтора года назад. На рынке российский акций просадки по 10% были в сентябре и декабре 2023 года.

Окей, результат ровный. Не уйдет ли он к вовсе не интересным значениям? Это вряд ли.

В составе портфеля 3 макроэлемента:

• 66% активов – деньги в РЕПО с ЦК, текущая эффективная доходность – 16-16,5% годовых,

• 19% активов – облигации среднего рейтинга ВВ+ и средней дюрации 1,1 года, текущая доходность к погашению 19,9% годовых,

• 15% от активов – акции в соответствии с Индексом голубых фишек, их доходность на будущее неизвестна.

Если ЦБ будет сохранять ключевую ставку относительно высокой, рынок акций она продолжит угнетать, тогда как деньги и короткие облигации позволят обеспечивать доходность выше депозитной.

( Читать дальше )

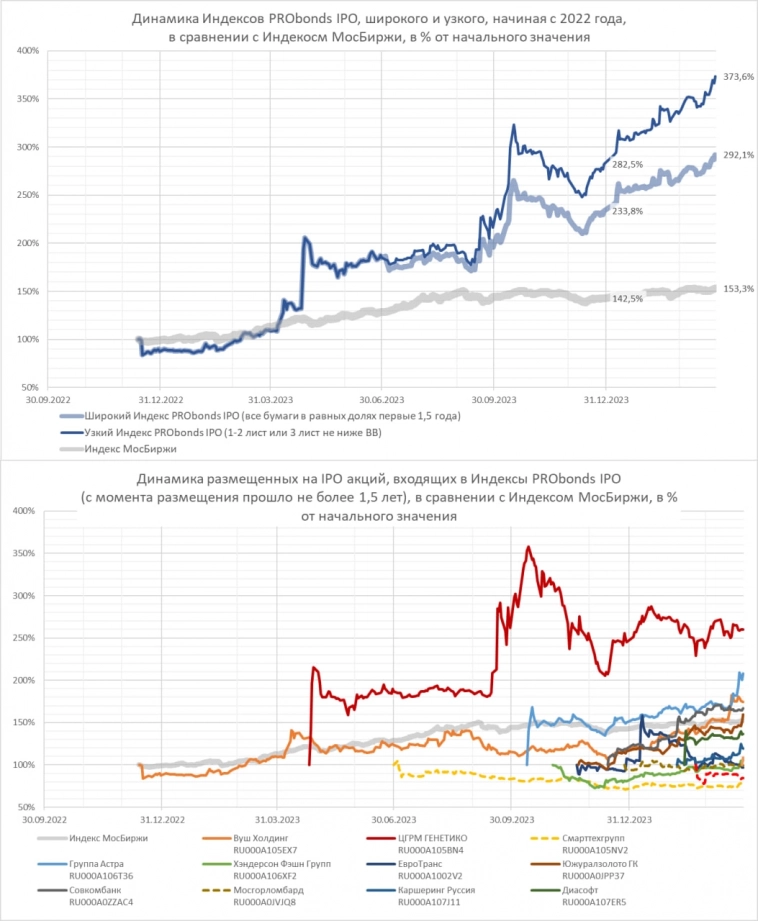

Блог компании Иволга Капитал |Индексы PRObonds IPO. Статистика первого квартала (прирост 23-32%). И Европлан

- 01 апреля 2024, 07:01

- |

Блог компании Иволга Капитал |Планы на год. Акции

- 28 декабря 2023, 06:53

- |

У нас есть портфель Акции / Деньги. И за 2022-23 годы он принес 30% (или 14% годовых в среднем).

В апреле 2022 портфель был запущен с идеей заработать на отходе российского рынка от СВО-шока и супернизких оценок капитализации. А слабый на перспективу рубль и запирание капитала внутри страны должны были поддержать тренд восстановления.

В чем-то предположения оправдались. Хотя рост рынка начался только в конце 2022 года. И закончился всего 9 месяцев спустя.

Что мы имеем сегодня? Достаточно жесткую ДКП. Особенности с соблюдением прав собственности. Отсутствие внешних инвестиций при все-таки сохранении оттока капитала. Среднюю дивидендную доходность рынка последние 2 года в 6-8% годовых, которую можно переносить и на следующий год. И пока что еще короткий срок трендового роста фондового рынка, если это тренд (глядя на долларовый Индекс РТС, засомневаешься).

В общем, как-то всё неоднозначно. Особенно на фоне денежного и облигационного рынков, где при минимуме загадок и волатильности доходности сейчас от 16-22%.

( Читать дальше )

Блог компании Иволга Капитал |Вспомним о трендах. ОФЗ, золото, российские акции, рубль

- 22 ноября 2023, 07:00

- |

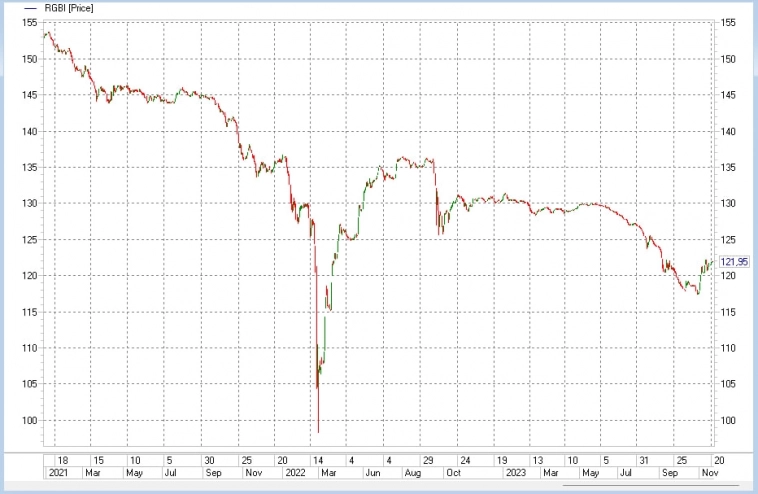

ОФЗ. Во-первых, нас не очень притягивала покупка российского госдолга. И когда котировки ОФЗ (индекс RGBI) полезли вверх, удивиться мы удивились, но пропустили возможность мимо. Во-вторых, этот взлет цен, на старте которого в него мало кто верил (мы были в большинстве), напомнил рыночную истину: если движение цены для вас (и не только) неожиданно, оно, скорее, продолжится. Так что с теоретической точки зрения всё равно полезно. Возвратятся к падению котировки ОФЗ, вероятно, не скоро. Даже при доходностях ниже 12%. Зато в купе с крепнущим рублем ставят под большой вопрос возможности новых повышений ключевой ставки.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции / Деньги (36%/28% за 12/18 мес.). Дотянуться до

- 10 октября 2023, 07:15

- |

Блог компании Иволга Капитал |Ну, и как вам сегодняшнее падение рынка акций?

- 07 сентября 2023, 18:35

- |

Ну, и как вам сегодняшнее падение рынка акций?

Блог компании Иволга Капитал |С таким денежным рынком фондовый у опасного рубежа

- 18 июля 2023, 07:32

- |

Блог компании Иволга Капитал |Если рынок просядет, то, видимо, надолго

- 29 марта 2023, 07:30

- |

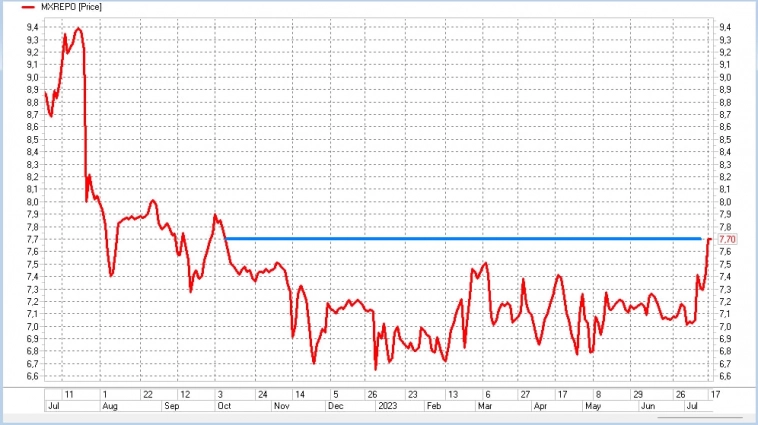

Обращу внимание на вчерашнюю комбинацию биржевых факторов:

• Российские индексы акций ускорили рост и остановили его (облигации не останавливались).

• Аналитическое сообщество вернулось к прогнозам среднесрочного роста рынка акций на 20%-40% (я прочитал всего 2 прогноза за 2 дня, они штучные, но уже не исключительные).

• Вчера под вечер резко подскочила стоимость денег. Ставка их размещения в РЕПО с ЦК в среднем превысила 8% годовых, тогда как месяцами колебалась вблизи 7%. Рекорд для нынешнего уровня ключевой ставки, т.е. рекорд за полгода: 7,5% по «ключу» ЦБ установил 19 сентября.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал