Блог компании Иволга Капитал |Облигация глазами эмитента

- 30 января 2024, 06:52

- |

Здесь мы оцениваем облигации в категориях инвестирования. Но восприятие облигационного займа эмитентом отличается от восприятия инвестором.

Разберем на примере последнего размещения облигаций Лизинг-Трейд. Оно прошло 26 января.

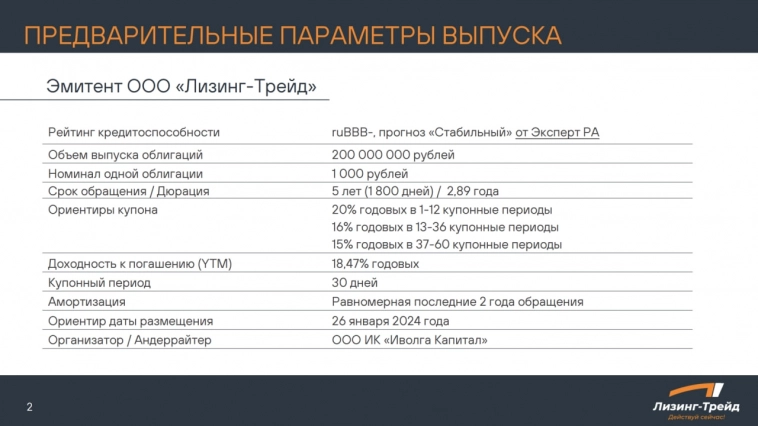

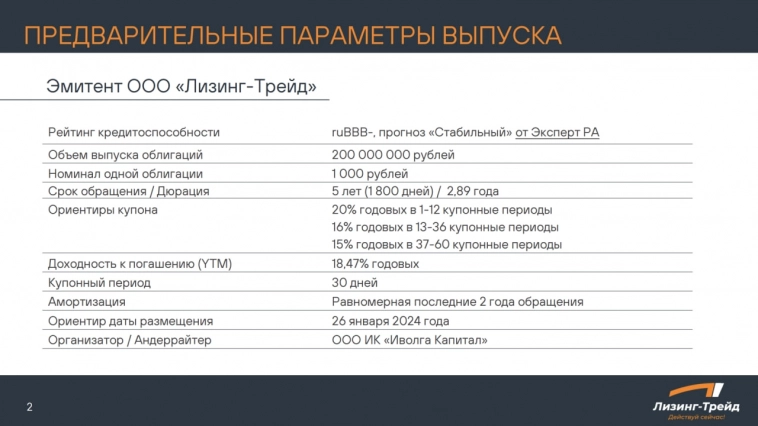

Для инвестора основные параметры выглядели так:

• Рейтинг эмитента: ruBBB-,

• Сумма выпуска: 200 млн р.,

• Дюрация: 2.9 года

• Доходность: 18,5%

А для эмитента?

• Срок выпуска – 5 лет, но последние 2 года – ровная амортизация. Получается, длина займа, времени, в течение которого эмитент будет пользоваться всеми 200-ми млн р., ровно 4 года.

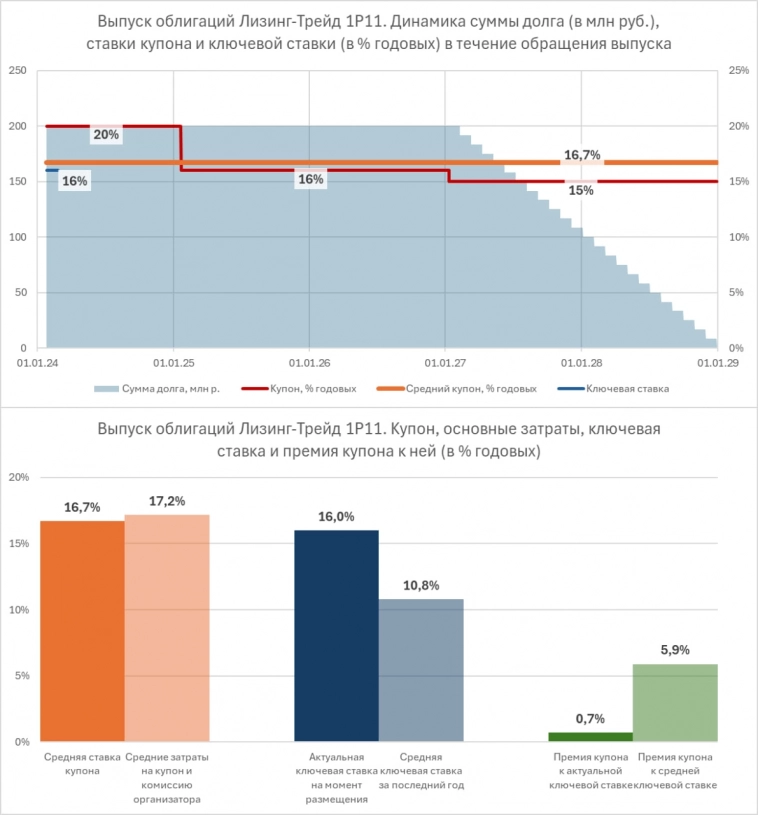

• Лесенка купона (от 20% до 15%, см. диаграмму) создает достаточно сдержанную среднюю ставку привлечения денег: 16,7%. Или +0,7% к актуальному значению ключевой ставки.

• На самом деле, затрат больше. ~0,5% годовых на организатора, еще около 0,1% годовых – прочие издержки (не включая поддержание кредитного рейтинга). Итого гросс-стоимость денег — ~17,3%.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Блог компании Иволга Капитал |Облигации 11 выпуска ООО Лизинг-Трейд (ruBBB-, 200 млн р., YTM 18,5%) добавляются в портфель ВДО

- 26 января 2024, 10:55

- |

Облигации 11-го выпуска ЛК Лизинг-Трейд (ruBBB-, 200 млн р., YTM 18,5%) добавляются в портфель PRObonds ВДО на 1,5% от активов. Покупка сегодня на первичных торгах.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Лизинг-Трейд 11 (ruBBB-, 200 млн р., YTM 18,5%). Слайды из презентации

- 23 января 2024, 08:31

- |

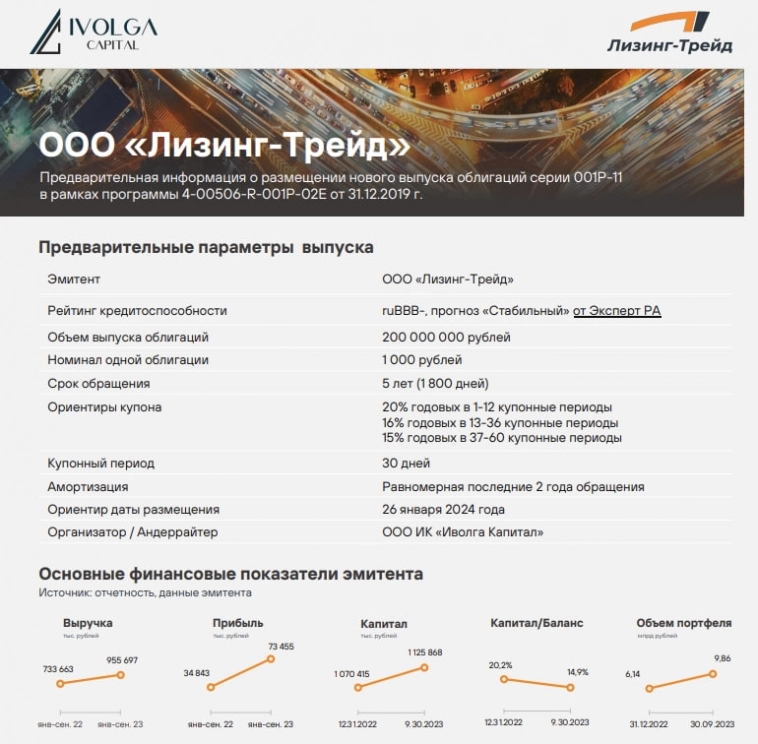

В эту пятницу, по плану, пройдет размещение облигаций Лизинг-Трейд 11 выпуска (ruBBB-, 200 млн руб., YTM 18,5%).

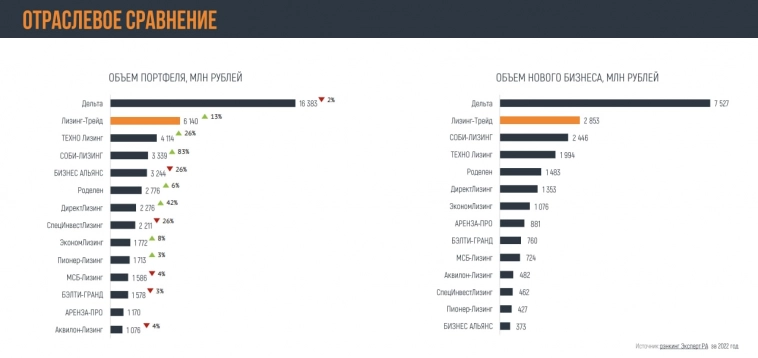

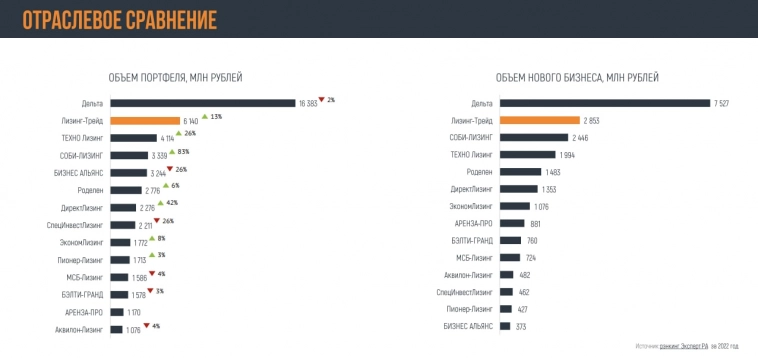

Сумма облигационного долга Лизинг-Трейд в обращении достигнет 2,28 млрд руб. Всего же ровно за 4 года на публичном рынке компания погасила облигаций на 625 млн руб. и выплатила купонов на 600 млн руб.

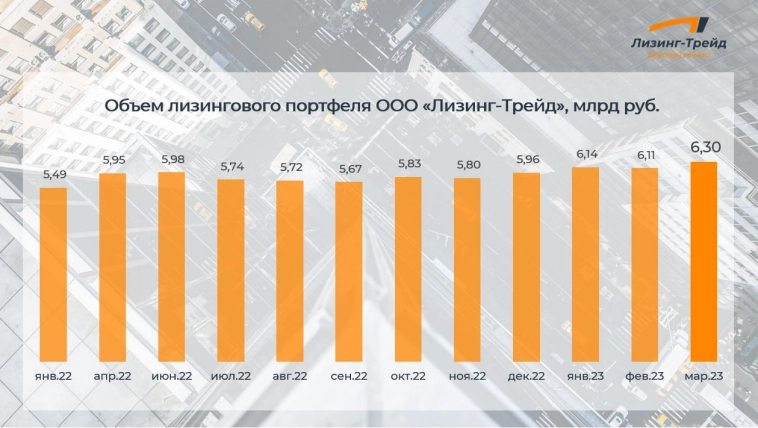

За это время Лизинг-Трейд получил и повысил до ВВВ- кредитный рейтинг. Увеличил лизинговый портфель в 2,3 раза. И при этом сохранил консервативной долю облигаций в своем кредитном портфеле (на облигации приходится 36% от всего портфеля заимствований).

Компания придерживается стратегии частых размещений малыми суммами, причем способна размещать достаточно длинные облигации, пусть и с офертами. Таким образом гибко регулирует сумму и стоимость долга. Наиболее эффективная стратегия на рынке публичного долга среди всех имен, с которыми мы работаем.

Подробнее – в презентации нового выпуска облигаций. Здесь приводим некоторые слайды из нее.

( Читать дальше )

Блог компании Иволга Капитал |26 января размещение выпуска облигаций ООО Лизинг-Трейд. ruBBB-, 200 млн р., YTM 18,5%

- 19 января 2024, 12:28

- |

Новый выпуск облигаций ООО Лизинг-Трейд — 26 января:

— ruBBB-

— 200 млн руб.

— купон: 20% годовых 1-12 месяцы, 16% — 13-36 месяцы, 15% — 37-60 месяцы обращения

Предыдущий выпуск с теми же параметрами торгуется сейчас вблизи 103-104% от номинала.

Подробности участия в первичном размещении — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Ссылка на раскрытие информации и эмиссионные документы ООО Лизинг-Трейд: www.e-disclosure.ru/portal/company.aspx?id=38025

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Скрипт участия в размещении облигаций Лизинг-Трейд (ruBBB-, 200 млн.р., купон 1 года - 20%, 2-3 года - 16%, 4-5 года - 15%)

- 23 октября 2023, 09:54

- |

Сегодня пройдет размещение нового выпуска облигаций ООО «Лизинг-Трейд»

Скрипт для участия в первичном размещении:

• полное / краткое наименование: Лизинг-Трейд 001P-10 / ЛТрейд 1P10

• ISIN: RU000A107480

• контрагент (партнер): ИВОЛГАКАП [MC0478600000]

• режим торгов: первичное размещение

• код расчетов: Z0

• цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 23 октября:

С 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, до 18-00 направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BBВ-, прогноз «Стабильный» от Эксперт РА

• Сумма: 200 млн руб.

• Ставка купона: 20%-1-12 купон / 16%- 13-36 купон / 15%- 37-60 купон

• Купонный период: 30 дней

• Дюрация: ~2,9 года (5 лет до погашения, амортизация равномерная 2 последних года)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

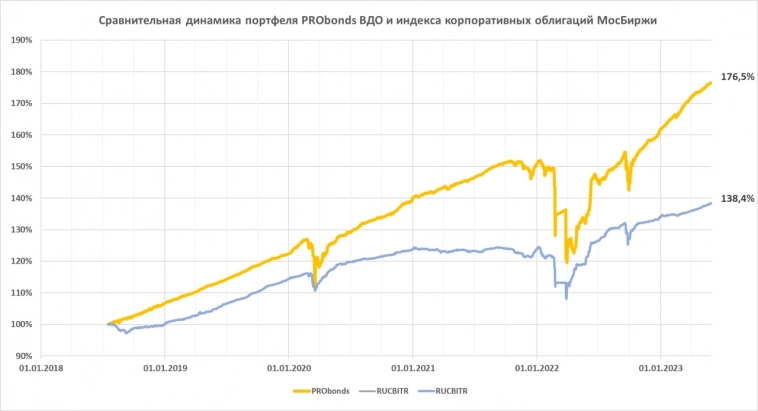

Блог компании Иволга Капитал |Портфель ВДО. 9% дохода с начала года. И много маленьких сделок

- 31 мая 2023, 07:46

- |

Портфель PRObonds ВДО преодолел 9%-ную отметку дохода с начала года. Таргет на весь нынешний год – 14% — всё ближе. Если рынок останется более-менее спокойным, то замахиваться можно будет и на 15-16%. Но говорить об этом рано.

Прирост портфеля за последние 365 дней – 31%, за время ведения портфеля, с июля 2018 – 76,5%.

Внутренняя доходность портфеля, по которой можно ориентироваться на результат ближайших месяцев – 13,3%. Значительно ниже, чем раньше. Значительно выше депозитных ставок. К тому же новые позиции должны добавить портфелю доходности.

Портфель имеет средневзвешенный кредитный рейтинг ВВВ, что оставляет его строго в сегменте ВДО. Но на верхней рейтинговой ступени сегмента. Потому не считаю, что против доходности стоят избыточные риски.

Сделки.

( Читать дальше )

Блог компании Иволга Капитал |Скрипт заявки на участие в размещении облигаций Лизинг-Трейд 001P-08 (BB+(RU), 200 млн.р., YTM 15,5%)

- 22 мая 2023, 12:21

- |

Завтра 23 мая начнется размещение 8-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BB+(RU) от АКРА с «позитивным» прогнозом

• Сумма: 200 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

Скрипт для участия в первичном размещении:

• полное / краткое наименование: Лизинг-Трейд 001P-08 / ЛТрейд 1P8

• ISIN: RU000A106987

• контрагент (партнер): ИВОЛГАКАП [MC0478600000]

• режим торгов: первичное размещение

• код расчетов: Z0

• цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 23 мая:

С 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

_______________________

!!! Пожалуйста, после выставления заявки обязательно направьте ее номер и Ваши фамилию и имя в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

( Читать дальше )

Блог компании Иволга Капитал |Предварительные параметры размещения облигаций Лизинг-Трейд. BB+(RU), 200 млн.р., YTM 15,5%, дюрация 3,5 года. Дата размещения 23 мая

- 18 мая 2023, 12:35

- |

На 23 мая намечено размещения 8-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BB+(RU) от АКРА с «позитивным» прогнозом

• Сумма: 200 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

( Читать дальше )

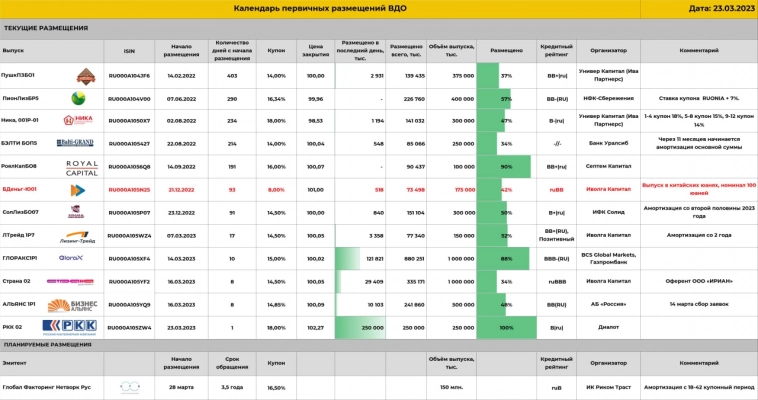

Блог компании Иволга Капитал |Первичные размещения облигаций от ИК Иволга Капитал. Как участвовать и что сейчас на нашей полке?

- 24 марта 2023, 07:25

- |

👉 Телеграм-бот Иволга Капитал: @ivolgacapital_bot

👆 Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот. Мы не просим от Вас полного имени, номера телефона или иных данных. Нам достаточно очень ограниченной информации, но той, что значительно помогает поддерживать порядок на размещении.

Телеграм-бот не является гарантией исполнения Вашей заявки. Но это гарантия обратной связи от нас, Вашего оперативного понимания, произойдет ли удовлетворена заявка или нет.

Заявки, не прошедшие эту простую процедуру, мы всё чаще исполняем частично или отклоняем (все действия согласованы с эмитентом).

Актуальные размещения, организованные ИК Иволга Капитал

Страна Девелопмент 02 (эмитент ООО «Элит-Строй»). За 6 сессий выпуск размещен на 1/3. Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента ВВВ от Эксперт РА

• Сумма: 1 млрд.р.

• Срок до погашения: 3 года

• Купон / доходность: ежемесячно, 14,5% / 15,5%

( Читать дальше )

Блог компании Иволга Капитал |Ключевые операционные результаты ООО "Лизинг-Трейд" за февраль

- 17 марта 2023, 10:18

- |

Ключевые операционные результаты ООО «Лизинг-Трейд» за февраль

— по итогам месяца лизинговый портфель составил 6.3 млрд руб. (+2.6% с начала года);

— на топ-10 лизингополучателей приходится 20.4% портфеля;

— коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам с учётом остатка д/с) равен 135%.

На первичных торгах продолжается размещение 7-го выпуска облигаций Лизинг-Трейда (BB+(RU) с позитивным прогнозом, 150 млн руб., купон 14.5%, дюрация 3 года)

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,5% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал