АйДи Коллект

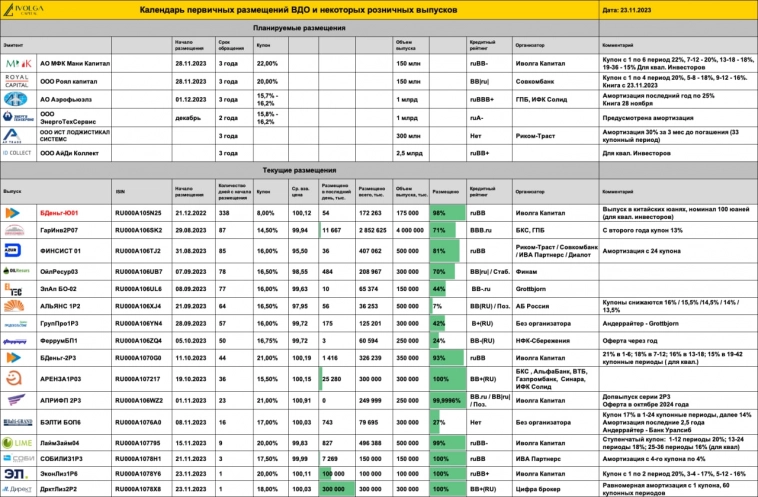

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 24 ноября 2023, 09:58

- |

- На 28 ноября планируется размещение 2-го выпуска облигаций МФК Мани Капитал (для квал. инвесторов, ruBB-, 22% годовых в 1-6 купонные периоды; 20% в 7-12; 18% в 13-18; 15% в 19-36)

- МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 99%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

- комментировать

- 1.1К

- Комментарии ( 0 )

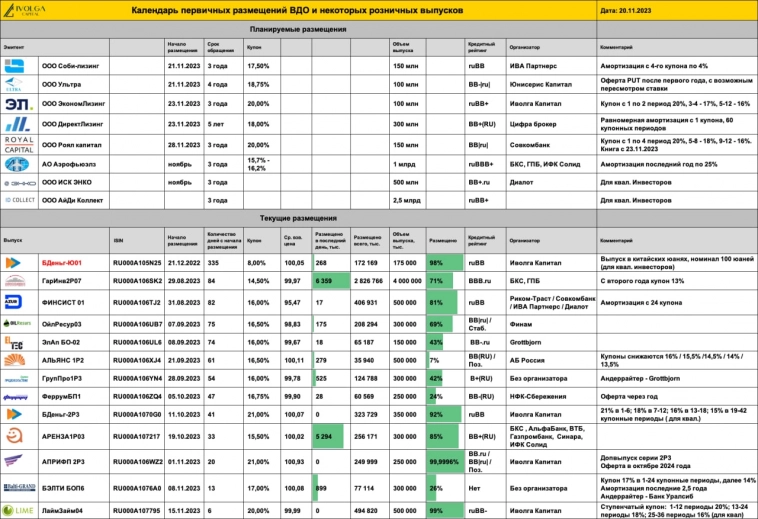

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 21 ноября 2023, 09:42

- |

- На 23 ноября запланировано размещение нового выпуска облигаций ЭкономЛизинг (ruBB+, 100 млн руб., 20% годовых в 1-2 купонные периоды, 17% годовых в 3-4 купонные периоды, 16% годовых в 5-12 купонные периоды)

- МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 99%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

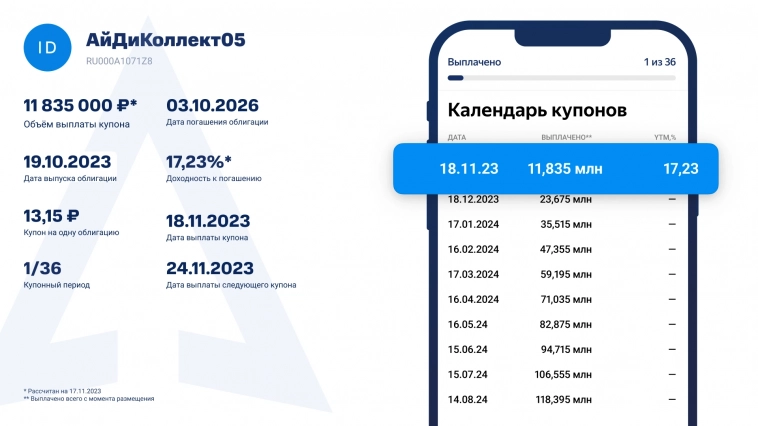

ID Collect выплатил первый купон по 5-му выпуску облигаций

- 20 ноября 2023, 14:32

- |

18 ноября 2023 года ID Collect (входит в группу IDF Eurasia) выплатила 1/36 купон по 5-му выпуску облигаций. Предусмотрена годовая оферта.

Текущая купонная выплата: 11,835 млн ₽.

Купонный доход на одну облигацию: 13,15 ₽.

Выплачено за период в обращении: 11,835 млн ₽.

Доходность к погашению в момент выплаты купона: 17,23%.

Выплата следующего купона: 18 декабря 2023 года.

Ближайшие выплаты других выпусков:

22.11.2023 АйДиКоллект 03

24.11.2023 АйдиКоллект 04

Сроки зачисления купонов зависят от условий вашего брокера.

Финтех IDF Eurasia: "Почему бы не быть вторым Goldman Sachs в масштабах России?"

- 17 ноября 2023, 11:26

- |

Главное на рынке облигаций на 14.11.2023

- 14 ноября 2023, 12:55

- |

- «Племзавод «Пушкинское» сегодня, 14 ноября, начинает размещение пятилетних облигаций серии 001Р-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-00629-R-001P. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИГ «Ива Партнерс». Кредитный рейтинг эмитента — ВВB-|ru| со стабильным прогнозом от НРА.

- «Мани Капитал Лизинг» сегодня, 14 ноября, начинает размещение трехлетних облигаций серии БО-01 объемом 350 млн рублей. Регистрационный номер — 4B02-01-00421-R. Ставка купона установлена на уровне 17,65% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организаторы — инвестиционный банк «Синара», БКС КИБ, ИФК «Солид» и Газпромбанк. Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

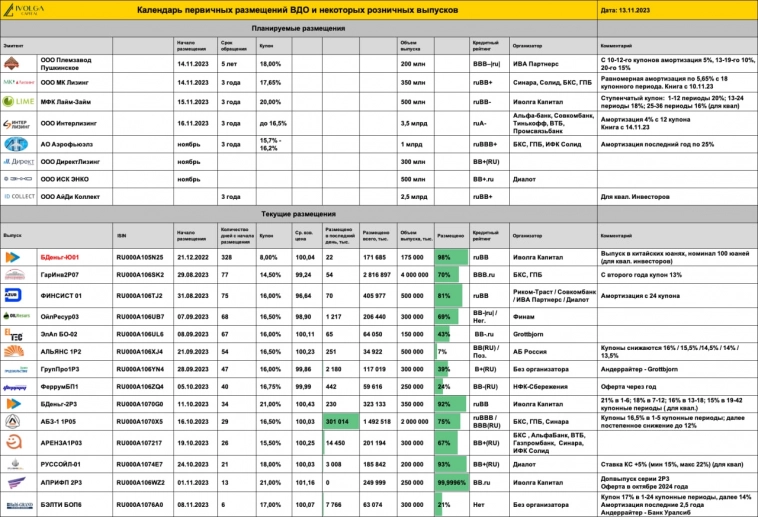

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 14 ноября 2023, 09:45

- |

- Завтра, 15 ноября, стартует размещение облигационного выпуска МФК Лайм-Займ серии 001Р-03 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых)

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

( Читать дальше )

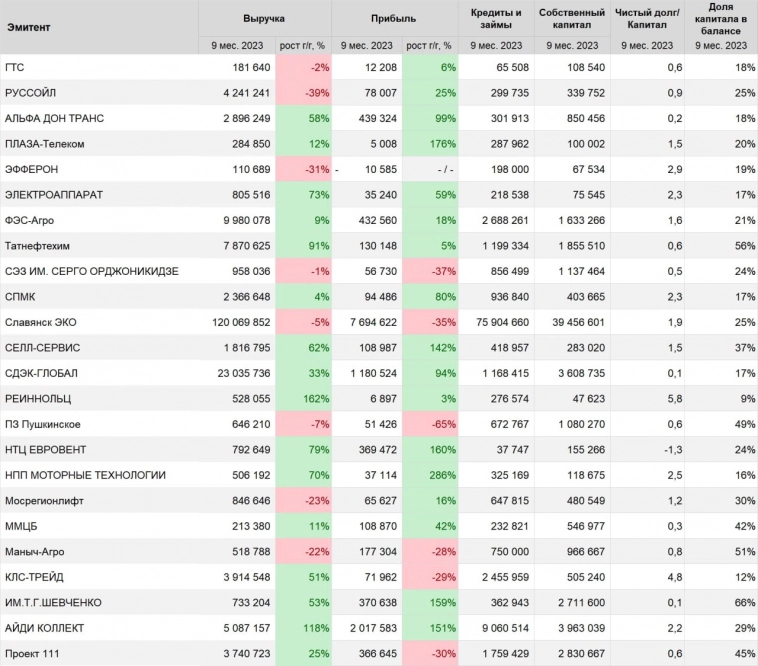

Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 года (ГТС, Руссойл, Альфа Дон Транс, Плаза Телеком, Эфферон, ФЭС-Агро, Селл-Сервис, Реинольц, Шевченко, Проект 111))

- 05 ноября 2023, 10:37

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Ведомости: эксперты оценили привлекательность бизнеса ID Collect для инвестора

- 02 ноября 2023, 14:27

- |

📈 В классической теории инвестирования коллекторский бизнес является контрциклическим и, по сути, защитным активом в кризисные периоды для рынка, говорит руководитель управления корпоративного финансирования «Солид брокера» Алексей Васильев. Это иллюстрирует пример ID Collect – показатели бизнеса стремительно растут, а кредитный рейтинг повышается.

Коллекторский бизнес исторически имеет очень высокую маржинальность, что довольно привлекательно для тех, кто ищет защиту для своих инвестиций, считает руководитель направления облигационных стратегий Альфа-банка Елизавета Наумова. ID Collect давно активно развивает высокотехнологичные решения на основе Machine learning и Data Science, что позволяет компании активно наращивать портфель и показывать чистую прибыль в течение последних трех лет, добавляет эксперт.

В 2021–2022 гг. рост кредитов физлицам составлял 15–20% годовых, говорит Наумова. По ее словам, такая тенденция естественно сопровождалась ростом просроченной задолженности, от которой банкам необходимо было избавляться. Рост предложения таких портфелей задолженностей требует от коллекторских компаний большего капитала под покупку, чем и вызван рост объемов выпусков облигаций ID Collect, объясняет Наумова.

( Читать дальше )

Ключевые тренды в микрофинансировании. Прямой эфир с Эльманом Мехтиевым

- 02 ноября 2023, 08:53

- |

Сегодня, 2 ноября, в 17:00 Дмитрий Александров и Марк Савиченко вновь встретятся с председателем Совета СРО «МиР» Эльманом Мехтиевым в прямом эфире PRObonds

На этот раз поговорим о ключевых трендах в микрофинансировании, расшифруем новые аббревиатуры НППУ и ЭПР, обсудим объявленные и необъявленные изменения со стороны Банка России и, конечно, поймем, как можно фондироваться при ключевой ставке 15%.

Вопросы экспертам можно задать уже сейчас в комментариях или непосредственно в чате трансляции в 17:00

Так же советуем посмотреть первый эфир с Эльманом по итогам полугодия 2023 года: адаптация МФО к действиям регулятора и прогнозы на будущее.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Главное на рынке облигаций на 01.11.2023

- 01 ноября 2023, 11:46

- |

- АПРИ «Флай Плэнинг» сегодня начинает размещение дополнительного выпуска №1 облигаций серии БО-002Р-03 объемом 250 млн рублей. Регистрационный номер — 4B02-03-12464-K-002P. Цена доразмещения составляет 100% от номинала. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

- «Регион-Продукт» определил предварительные параметры трехлетнего выпуска облигаций АО «Регион-Продукт» серии 001P-04. Объем выпуска — 100 млн рублей, ставка купона — 19% годовых. Купоны ежемесячные. Через 18 месяцев предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента. Размещение запланировано на 2 ноября. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — уровне ruB- со стабильным прогнозом от «Эксперта РА».

- «Эксперт РА» присвоил кредитный рейтинг «МСП Лизинг» на уровне ruA- со стабильным прогнозом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал