ИС петролеум

Главное на рынке облигаций на 21.11.2023

- 21 ноября 2023, 12:10

- |

- «Ультра» сегодня начинает размещение четырехлетних облигаций серии БО-02 объемом 100 млн рублей. Регистрационный номер — 4B02-02-00481-R. Бумаги включены в Сектор роста. Ставка 1-12-го купонов установлена на уровне 18,75% годовых. Купоны ежемесячные. По выпуску предусмотрена годовая оферта. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — ВВ-|ru| со стабильным прогнозом НРА.

- «Соби-Лизинг» сегодня начинает размещение трехлетних облигаций серии 001P-03 объемом 150 млн рублей. Регистрационный номер — 4B02-03-00632-R-001P. Ставка купона установлена на уровне 17,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 3% от номинала будет погашено в даты окончания 4-35-го купонов, еще 4% номинала — в дату завершения 36-го купона. Организатор — ООО «ИВА Партнерс». Кредитный рейтинг эмитента — ruBВ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

- комментировать

- 345

- Комментарии ( 0 )

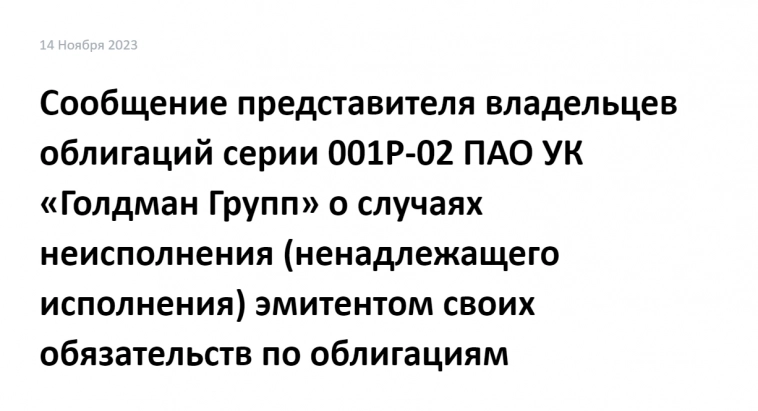

Техдефолт УК Голдман Групп. Теперь официально

- 14 ноября 2023, 18:31

- |

РЕГИОН Финанс о техдефолте УК Голдман Групп:

ООО «РЕГИОН Финанс» направлен запрос Эмитенту о причинах допущенного технического дефолта по Облигациям. в соответствии с информацией, полученной отЭмитента, выплаты произведены не были в связи с отсутствием на счетах Эмитента денежных средств. Размер обязательства в денежном выражении, в котором оно не исполнено: 9 770 000 рублей.

Источник

О рисках дефолта мы писали ранее

PS. Облигации дочерней компании ТД Мясничий торгуются сейчас по 99,2% от номинала.

Парадоксы и дефолты ВДО. УК Голдман Групп как повод

- 14 ноября 2023, 07:08

- |

Обложка сайта УК Голдман Групп, goldmangroup.ru/

Вчера, 13 ноября УК Голдман Групп не выплатила купон по своему выпуску номиналом 1 млрд р. (выпуск торгуется на Бирже СПБ). По меньшей мере, информации о его выплате мы не обнаружили.

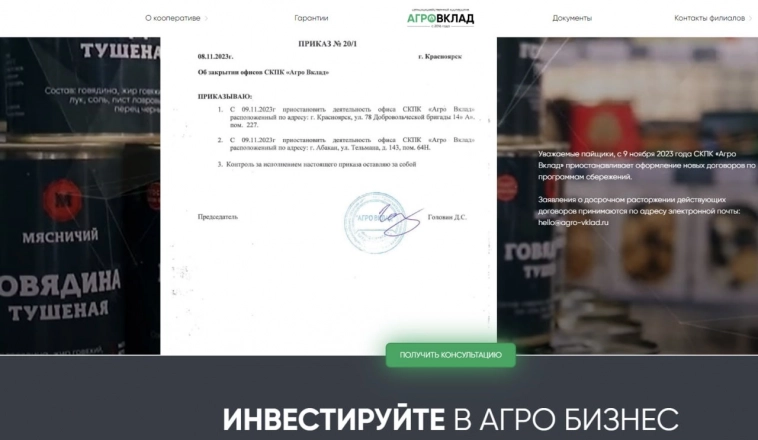

4 днями ранее Банк России опубликовал предписание к СКПК Агро Вклад об ограничении привлечения денег. СКПК, как можно видеть на сайте самого кооператива, находится в тесном партнерстве с ГГ. Мы на этот факт обратили отдельное внимание.

С момента предписания КПК фактически прекратил работу, в т.ч., как понимаем, выплату процентов и основных сумм своим членам (вкладчикам).

По нашей оценке, задолженность КПК по договорам займам – около 1,8 млрд р.

Через облигации, включая коммерческие, Голдман Групп и дочерние компании (ОбъединениеАгроЭлита, ТД Мясничий, ИС петролеум) с 2018 по 2021 год заняли 2,8 млрд р., из которых 1,5 млрд р. было погашено.

Кроме того, в начале 2022 года ГГ через Фридом Финанс привлекла в pre-IPO фонд, предположительно, около 1,5 млрд р. IPO так и не произошло.

( Читать дальше )

Как прошли три квартала 2023 года для рынка ВДО: рекорды и противоречия. Исследование ИК Иволга Капитал

- 09 октября 2023, 13:00

- |

Основные тезисы из нашего обзора рынка:

— Объём рынка ВДО по итогам 9 месяцев составил 110 млрд рублей, что на 11,4% больше итогов полугодия.

— Объём размещенных ВДО за 9 месяцев 2023 года составил 41,3 млрд рублей. Объёмы текущего года существенно превышают кризисный во всех отношениях 2022 год, и скорее превысит «рекордный» 2021 год.

— Важной особенностью 2023 года, помимо роста объёмов, стал приход в сегмент крупных инвестиционных банков.

— Премия за риск сегмента ВДО к концу сентября опустилась до минимальных значений с момента начала наблюдений, что существенно ниже медианного спреда с 2018 года.

— Наибольшее снижение премий наблюдается у бумаг с самыми низкими кредитными рейтингами.

— Первичный рынок адаптируется к новым реалиям быстрее, чем вторичные торги. На момент начала четвёртого квартала именно отдельные первичные размещения кажутся наиболее привлекательной, с инвестиционной точки зрения, частью рынка.

— Рейтинговая динамика сегмента по итогам трёх кварталов положительная, повышения рейтингов и позитивные прогнозы существенно превышают снижения и негативные прогнозы.

( Читать дальше )

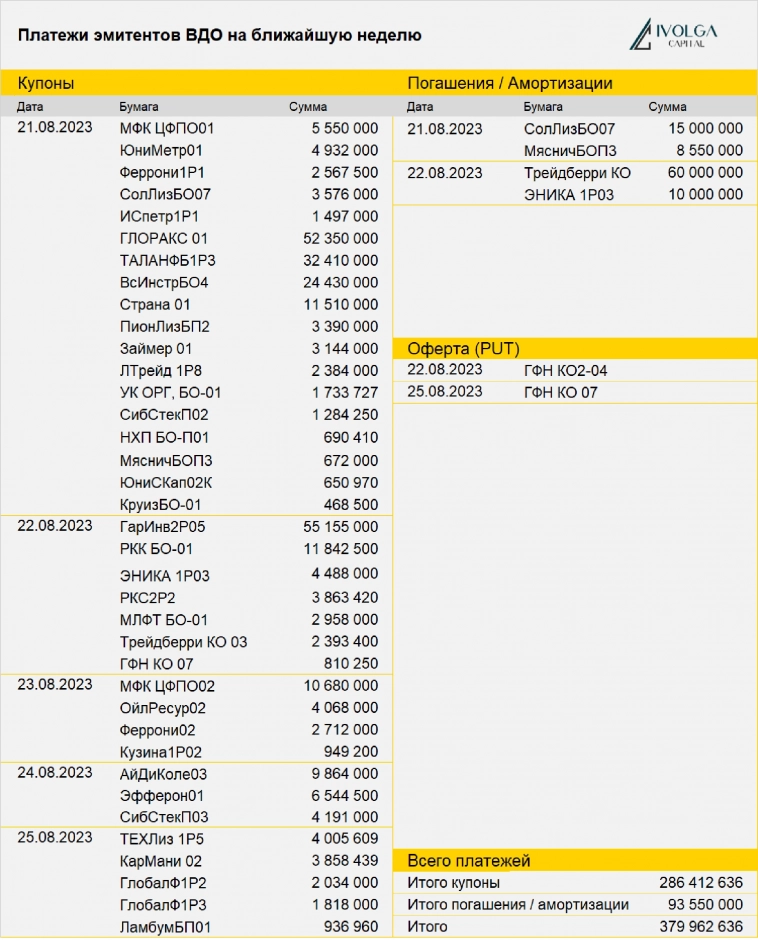

Платежи эмитентов ВДО на ближайшую неделю

- 21 августа 2023, 11:04

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

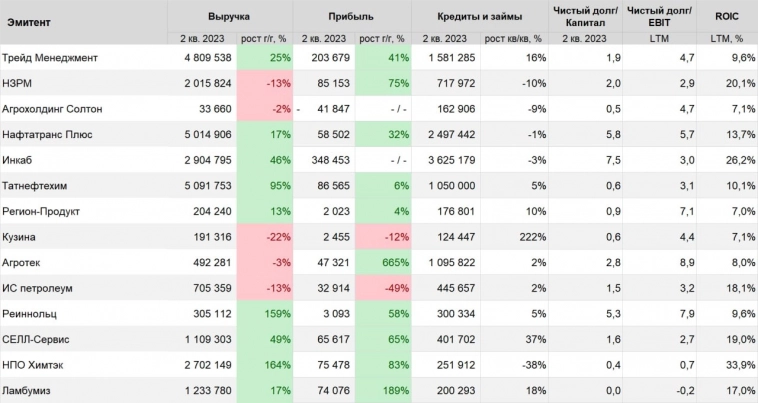

Дайджест отчётностей в сегменте ВДО за первое полугодие 2023 года

- 13 августа 2023, 11:36

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

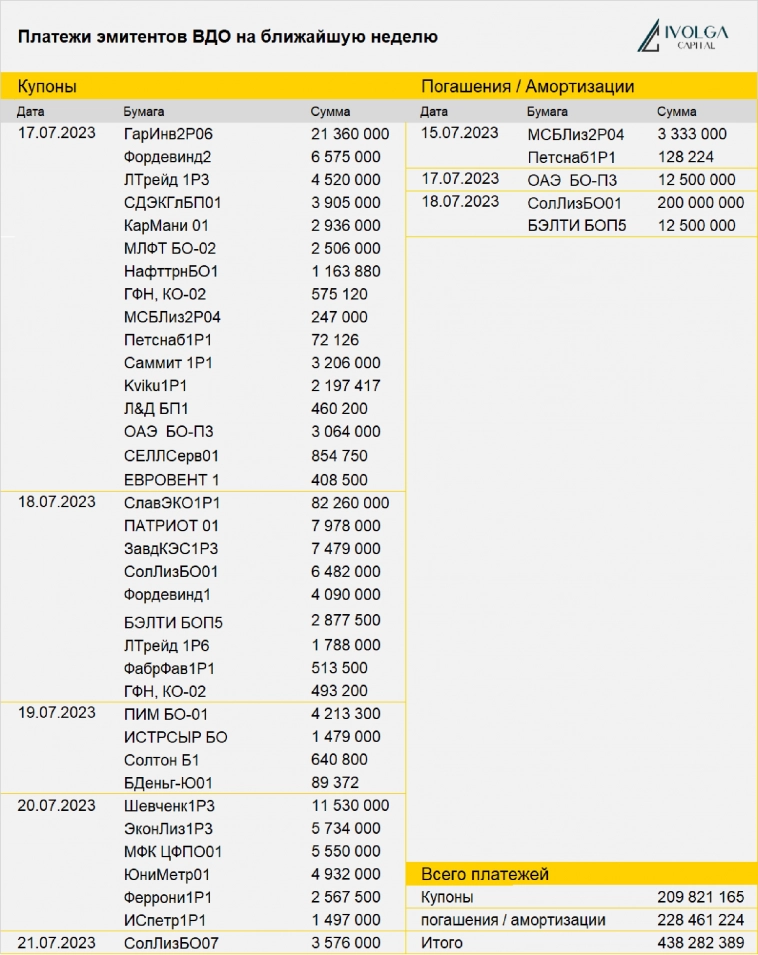

Платежи эмитентов ВДО на ближайшую неделю

- 17 июля 2023, 10:17

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

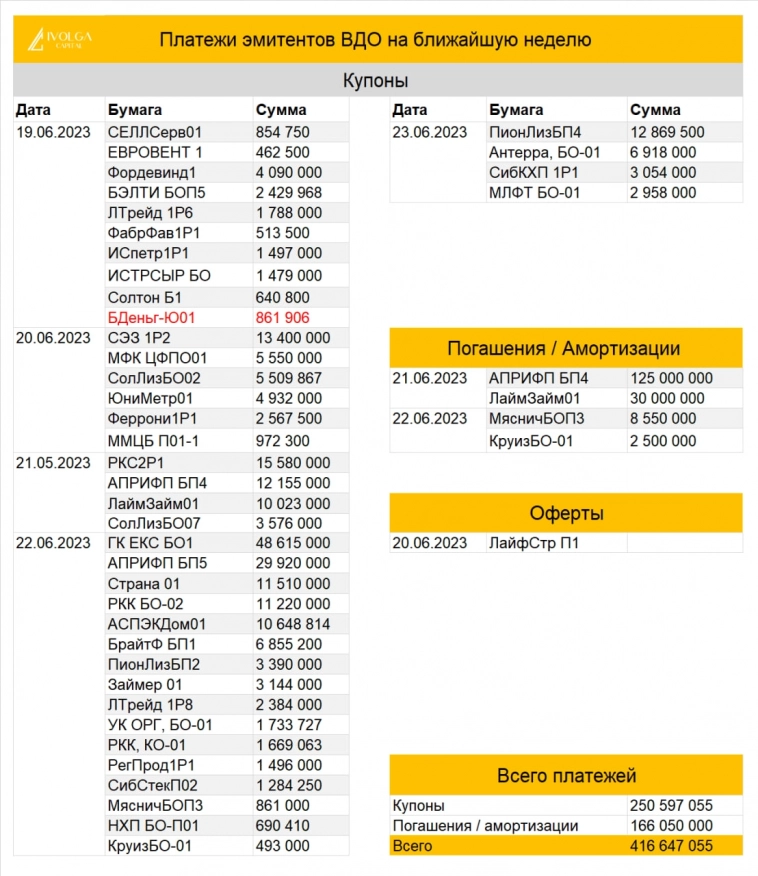

Платежи эмитентов ВДО на ближайшую неделю

- 19 июня 2023, 11:49

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 416,6 млн руб., из которых 250,6 млн руб. купоны, 166 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

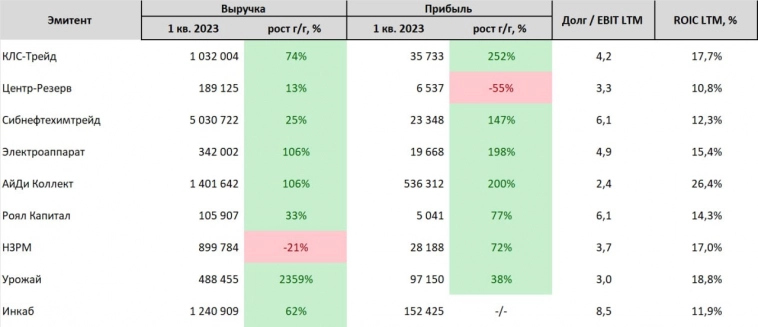

Дайджест отчётностей в сегменте ВДО по 1 кв. 2023 года

- 14 мая 2023, 14:58

- |

Публикуем отчётности за прошедшую неделю. Всего по итогам пятницы за 1 кв. 2023 года отчиталось 44 эмитента, полная таблица (с большим количеством параметров, чем на скриншоте)здесь

Небольшой комментарий по отчётностям 2022 года:

В ближайшие дни на страницу с отчётностями добавим несколько оставшихся компаний, которые опубликовали АЗ: Бизнес-Альянс, Некст-Т, Ламбумиз

Среди компаний, которые ничего не опубликовали остался только ЗАО СуперОкс (группа с С-Инновации). А Заслон опубликовал АЗ, но не представил отчётность, сославшись на постановление Правительства

Но осталось ещё несколько компаний, которые не опубликовали аудиторское заключение:

КЛВЗ Кристалл

ИС Петролеум

ОАЭ

ТД Мясничий

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал