| Goldman Group Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Goldman Group акции

-

Арбитражный суд Красноярского края удовлетворил требование Сбербанка о признании банкротом компании Goldman Group — Интерфакс

Арбитражный суд Красноярского края удовлетворил требование Сбербанка о признании банкротом компании Goldman Group — Интерфакс

Арбитражный суд Красноярского края удовлетворил требование Сбербанка о признании банкротом компании Goldman Group — Интерфакс. Ее владельцем является экс-депутат краевого парламента Роман Гольдман, объявленный в международный розыск.

Сам текст решения пока не опубликован, сроки процедуры не уточняются.

www.interfax-russia.ru/siberia/news/sud-vvel-proceduru-restrukturizacii-dolgov-v-otnoshenii-beneficiara-goldman-group-romana-goldmana

Авто-репост. Читать в блоге >>> Сбербанк инициировал банкротство всего агрохолдинга Goldman Group

Сбербанк инициировал банкротство всего агрохолдинга Goldman Group

Сбербанк подал в Арбитражный суд Красноярского края заявления о признании банкротами всех «дочек» красноярского агрохолдинга Goldman Group, в том числе ПАО УК «Голдман групп» (управляет всеми активами холдинга), говорится в материалах суда.

Так, не считая управляющей компании, в суд поступили заявления банка о признании банкротами ООО «Первая заготовительная компания», ООО «Атамановское ХПП», ООО ТД «Мясничий», ООО «ИС петролеум» и ООО «Сибнефтьрезерв». В делах о банкротстве последних двух компаний также участвует ООО «Мелодия» (Петропавловск-Камчатский) с собственными исковыми требованиями на 109 млн рублей.

Кроме того, Сбербанк подал два заявления о вступлении в уже рассматриваемые судом дела о банкротстве ООО «ОбъединениеАгроЭлита» и ООО «АгроЭлита». Сумма исковых требований по всем восьми заявлениям Сбербанка составляет 609,6 млн рублей.

www.interfax.ru/business/945086

Авто-репост. Читать в блоге >>> Если есть что сказать по данной бумаге или что-то обсудить, переходите в группу — t.me/goldman_groupp

Если есть что сказать по данной бумаге или что-то обсудить, переходите в группу — t.me/goldman_groupp А где же Гольдман? В полиции рассказали о перемещениях красноярского экс-депутата после того, как он покинул Россию

А где же Гольдман? В полиции рассказали о перемещениях красноярского экс-депутата после того, как он покинул Россию

А у холдинга Goldman Group арестовали имущество на 830 миллионов

Наложен арест на 383 объекта, принадлежащих Goldman Group — холдингу экс-депутата Заксобрания Романа Гольдмана. Их общая стоимость около 830 миллионов рублей. Об этом рассказал начальник полиции края Александр Речицкий. Кроме того, арест наложили на личное имущество Гольдмана — 6 объектов общей стоимостью 3,5 миллиона рублей.

Сейчас готовится арест 136 транспортных средств и специальной техники на общую сумму

более 210 миллионов рублей.

Также в полиции заявили, что сам Гольдман может находиться в Стамбуле. Известно, что из Красноярска он вылетел в Москву, оттуда — в Минск, затем — в Стамбул. После он побывал на Мальдивах и вернулся в Турцию. Семья Гольдмана покинула Россию гораздо раньше.

Ранее суд арестовал имущество ТД «Мясничий» Романа Гольдмана в пределах 30,4 миллиона рублей по иску, который ранее к компании подал Росбанк. Сообщалось, что компания из холдинга Goldman Group просрочила выплаты банку.

Авто-репост. Читать в блоге >>> Goldman Group. ВДО. Серия карточного домика?

Goldman Group. ВДО. Серия карточного домика?Еще одна серия в сериале про карточный домик?

Авто-репост. Читать в блоге >>> ООО «РегионМаркет» подало в суд о признании должника ООО «ОбъединениеАгроЭлита» банкротом

ООО «РегионМаркет» подало в суд о признании должника ООО «ОбъединениеАгроЭлита» банкротом

Содержание сообщения:

О выявлении обстоятельств, которые могут повлечь за собой нарушение прав и законных интересов владельцев облигаций 29.05.2023 Арбитражным судом Красноярского края вынесено определение о принятии заявления общества с ограниченной ответственностью «РегионМаркет» (630102, г. Новосибирск, ул. Нижегородская, д. 4, оф. 303, ИНН 5405975935, ОГРН 1165476102769) о признании должника общества с ограниченной ответственностью «ОбъединениеАгроЭлита» банкротом (далее – Определение Арбитражного суда).

Судебное заседание по проверке обоснованности указанного заявления о признании должника банкротом назначено на 12.07.2023.

www.e-disclosure.ru/portal/event.aspx?EventId=iZzLY-ATJRUyyVa-C-COH63Eg-B-B&attempt=1

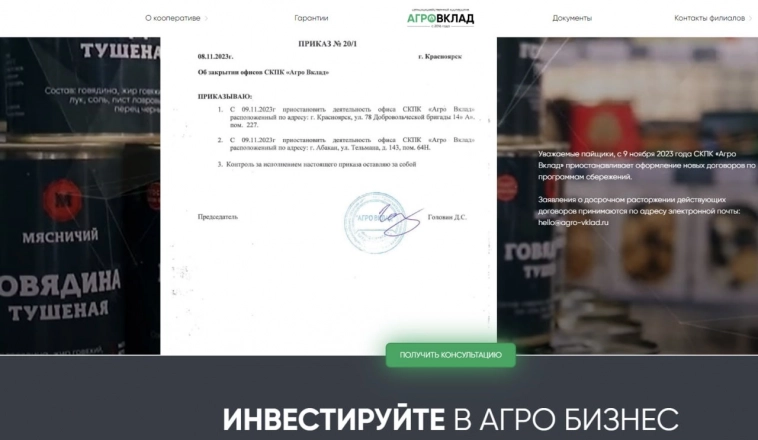

Авто-репост. Читать в блоге >>> Голдман Групп. Звоночек от Эксперта

Голдман Групп. Звоночек от Эксперта

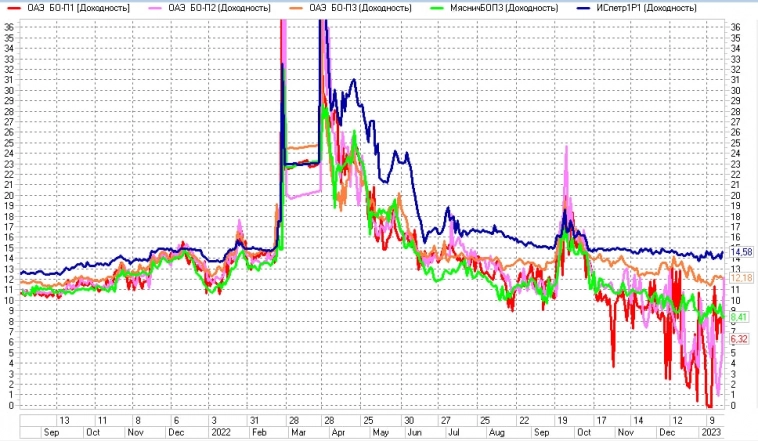

Первое обновление рейтинга эмитенту ВДО в текущем году и первый звоночек. Эксперт РА изменил прогноз ПАО «УК «Голдман Групп» с позитивного на развивающийся (https://raexpert.ru/releases/2023/jan19), рейтинг остался на уровне ruBB+.Напомним, эмитентами облигаций в группе помимо самой УК являются ООО «ОАЭ», ООО ТД «Мясничий» и ИИИ «ИС петролеум». Облигации УК обращаются на Бирже СПБ, облигации остальных компаний Группы – на Московской бирже (входят в сектор повышенного инвестиционного риска). Совокупный облигационный долг группы в обращении на данный момент — ~1,6 млрд.р. Диапазон доходностей облигаций Группы на МосБирже – 6,3-14,6%.

Авто-репост. Читать в блоге >>> «Атамановское ХПП» стало участником конкурса инновационных проектов в интересах «Енисейской Сибири»

«Атамановское ХПП» стало участником конкурса инновационных проектов в интересах «Енисейской Сибири»Проект компании, входящей в холдинг Goldman Group, предполагает разработку рецептур и технологий производства комбикормов для КРС и лососей на основе сырья из Красноярского края, Хакасии и Тывы.

«Атамановское хлебопекарное предприятие» вошло в число участников конкурса научно-технических и инновационных проектов в интересах первого климатического Научно-образовательного центра мирового уровня «Енисейская Сибирь». Компания готова разработать комплект рецептур и технологий изготовления комбикормов для крупного рогатого скота и лососевых пород рыб на основе сырья, производимого сельхозтоваропроизводителями Красноярского края, Хакасии и Тывы.

«Актуальность комплекса научно-исследовательских работ подтверждает резкий рост стоимости комбикормов, связанный с нехваткой аминокислот и витаминов. Россия их производит недостаточно», — отметили в компании. Проект «Атамановского хлебопекарного предприятия» предусматривает использование нетрадиционных источников аминокислот и жирных кислот, которые производятся в Сибири. Это исключает зависимость компании от экспортных поставок.

Авто-репост. Читать в блоге >>> Goldman Group не намерен существенно менять стратегию развития в новых условиях

Goldman Group не намерен существенно менять стратегию развития в новых условияхКрасноярский холдинг чувствует себя вполне уверенно в условиях ужесточения санкционной политики Запада в отношении России и падения курса рубля.

В настоящее время в обращении находятся восемь выпусков УК «Голдман Групп» и дочерних компаний, входящих в холдинг, общим объемом 2,68 млрд рублей.

«Сегодня мы не видим существенных изменений, способных повлиять на нашу платежеспособность как эмитента в краткосрочной перспективе. Текущие события не влекут за собой необходимости значимых корректировок стратегии развития компании», — отметили в холдинге Goldman Group.

В 2022 году, как и в прежние годы, Goldman Group планирует принять участие в закупочных интервенциях зерна. Хранителем государственных запасов выступит «Атамановское хлебоприемное предприятие», входящее в состав холдинга.

Авто-репост. Читать в блоге >>> Goldman Group приобрел племзавод «Таежный»

Goldman Group приобрел племзавод «Таежный»Собственностью холдинга стали производственные активы, плодородные земли совхоза, а также популярный молочный бренд «Исток».

«Таежный» — это стратегическое предприятие с полным замкнутым циклом, отметили в Goldman Group.

«Холдинг Goldman Group интегрирует приобретенные активы в свою производственную цепочку, масштабирует основные направления деятельности, а также придаст новый импульс самому популярному в регионе молочному бренду «Исток», под которым производится 11 видов натуральной молочной продукции, представленной во всех сетях Красноярского края и фирменной рознице предприятия», — сообщили в Goldman Group.

Племзавод «Таежный» специализируется на выращивании племенного поголовья крупного рогатого скота и производстве молока с последующей переработкой на собственного молочном заводе и мясоперерабатывающем комбинате. Все предприятия совхоза оснащены современным оборудованием немецкого, шведского и итальянского производства. При этом, сервисное обслуживание осуществляется российскими специалистами, а все комплектующие подобраны с учетом возможной замены на аналоги отечественного производства, подчеркнули в холдинге. Молочная ферма позволяет единовременно содержать до 3 300 коров. Производственная мощность — 8 000 тонн молока и 250 тонн мяса в год. Продукция предприятия, в частности, поставлялась в Норильск.

Авто-репост. Читать в блоге >>> Итоги года Goldman Group: взрывной рост продаж консервации ТМ «Мясничий»

Итоги года Goldman Group: взрывной рост продаж консервации ТМ «Мясничий»Запуск новых мощностей, расширение ассортимента и сотрудничество с маркетплейсами позволило красноярскому холдингу стать влиятельным игроком на российском рынке мясной консервации и найти массового покупателя за рубежом.

По данным на 21 декабря 2021 г. чистая прибыль «Голдман Групп» по мясному направлению составила 383,9 млн рублей — это более чем двукратный рост к уровню аналогичного периода 2020 года, сообщили Boomin представители холдинга. Во многом кратный рост финансового показателя базируется на развитии производства и продаж мясной консервации под торговой маркой «Мясничий». За год ассортиментная линейка консервов, паштетов и супов под этим брендом увеличилась с 65 до 120 SKU. В частности, в декабре компания запустила производство готовых блюд по технологии sous-vide («в вакууме»). Использование вакуума позволяет сохранить полезные вещества, которые разрушаются при обычной термической обработке.

Авто-репост. Читать в блоге >>> Холдинг Goldman Group стал обладателем зеленых сертификатов REC

Холдинг Goldman Group стал обладателем зеленых сертификатов RECОрганизатором сделки купли-продажи документов, подтверждающих происхождение энергии из возобновляемых источников, выступил Сбер.

В начале декабря красноярский холдинг «Голдман Групп» приобрел зеленые сертификаты Renewable Energy Certificates. Документ подтверждает, что его владелец приобрел определенное количество электроэнергии, произведенной на основе возобновляемых источников. Зеленый сертификат повышает прозрачность потребления возобновляемой энергии и дает возможность потребителям подтверждать соответствие ESG-стандартам, отметили в холдинге Goldman Group.

«Минимизация нагрузки на экологию — неоспоримая составляющая стратегии развития холдинга и каждого отдельного продукта, — говорит руководитель IR-направления Goldman Group Ольга Краевская. — Мы ясно видим себя в системе экологического менеджмента и предпринимаем конкретные действия. Ранее холдинг презентовал стратегию, в которой определены долгосрочные программы и составляющие их тактические действия, направленные на совершенствование Environmental Management System».

Авто-репост. Читать в блоге >>> Результаты работы Goldman Group за 9 месяцев 2021 года

Результаты работы Goldman Group за 9 месяцев 2021 годаЗа 9 месяцев 2021 года холдингу «Голдман Групп» удалось ощутимо вырасти по ключевым финансовым метрикам как за счет естественного роста, так и за счет благоприятной ценовой конъюнктуры. При этом себестоимость производства росла опережающими темпами, что было характерно для всей отрасли АПК, сдерживая маржинальность продаж.

Выручка холдинга за 9 месяцев 2021 года выросла на 57% до 3 653 млн рублей. Наибольший объем добавленной стоимости создается в мясном сегменте, где выручка увеличилась на 63% до 2 961 млн рублей. Выручка в нефтетрейдинговом и зерновом сегментах выросла на 22% и 63% до 959 млн и 299 млн рублей соответственно.

Себестоимость продаж выросла на 62%, из которых 53,5% пришлось на рост материальных затрат, 5,1% на амортизацию и по 1,7% на оплату труда и прочие затраты. В мясном сегменте себестоимость выросла на 64%, в зерновом — на 84% и в нефтетрейдинговом — на 22%.

Авто-репост. Читать в блоге >>> Обзор ключевых показателей Goldman Group за 6 месяцев 2021 года

Обзор ключевых показателей Goldman Group за 6 месяцев 2021 годаФинансовое состояние компании находится на стабильном уровне и имеет тенденцию к улучшению.

Первое полугодие 2021 года завершилось для группы компаний Goldman Group ростом ключевых показателей. По итогам шести месяцев консолидированная выручка холдинга достигла 1,9 млрд руб., превысив аналогичный показатель прошлого года на 30% или на 439 млн рублей. Драйвером стало мясоперерабатывающее производство. Продажи в этом сегменте бизнеса выросли почти в два раза — на 48,7%. В зерновом и нефтяном бизнесе показатели остались на прежнем уровне.

Валовая прибыль холдинга Goldman Group за первое полугодие увеличилась на 28% или на 134 млн рублей. Себестоимость при этом выросла на 32%, что соответствует динамике изменений выручки и валовой прибыли. Маржинальность валовой прибыли сохранилась на уровне 32%. Показатель EBITDA, рассчитываемый холдингом за 12 месяцев, окончившихся 30 июня 2021 года, увеличился на 17% — до 468 млн рублей. Но при этом маржинальность EBITDA сократилась с 27,3% до 24,5%. Чистая прибыль холдинга достигла 182 млн рублей (+20%), при маржинальности 9,5%.

Авто-репост. Читать в блоге >>> Goldman Group повысил уровень безопасности производства

Goldman Group повысил уровень безопасности производстваХолдинг получил сертификат ISO 22000. Это международная система управления качеством пищевой продукции. Предприятие, отвечающее необходимым требованиям, получает право на экспорт в ряд стран, где действует данный стандарт.

Первую заграничную поставку пищевой продукции в Казахстан Goldman Group совершил как раз благодаря наличию ISO 22000, ведь существующий ХАССП (англ. Hazard Analysis and Critical Control Points (HACCP)) такой возможности не дает. Следующая территория — Узбекистан. Заказ уже подтвержден, а груз сформирован. Чтобы получить разрешение на экспорт, мясоперерабатывающий завод холдинга прошел сертификационный аудит. Специалисты по пищевой безопасности прошли обучение новым стандартам, освоив риск-ориентированный подход к производству.

На основе полученных данных на предприятии проанализировали потенциальные риски в сфере изготовления, выпуска и реализации пищевой продукции, а также разработали руководство по новой системе управления.

Авто-репост. Читать в блоге >>> «Голдман Групп» завершил размещение дебютного выпуска на СПБ бирже за один день торгов

«Голдман Групп» завершил размещение дебютного выпуска на СПБ бирже за один день торгов27 июля 2021 года на Санкт-Петербургской бирже произошло первое за последние три года открытое размещение корпоративных облигаций — первопроходцем стал российский холдинг «Голдман Групп». Предыдущие размещения облигаций на этой площадке были ориентированы на клубные сделки. Организаторами выступили «Фридом Финанс» и «Юнисервис Капитал».

ПАО УК «Голдман Групп» завершило размещение выпуска биржевых облигаций на СПБ бирже за первый день торгов. Облигации уже доступны для покупки на вторичном рынке. Холдинг привлек инвестиции в размере 1 млрд рублей по ставке купона 11,5% годовых. Срок обращения облигаций — 5 лет.

«Это знаковое событие для всего инвестиционного рынка, теперь инструмент выпуска облигаций стал еще доступнее как для эмитентов, так и для инвесторов. За последнее время все больше компаний привлекают инвестиции таким путем, уменьшив долю банковских кредитов. Это хороший инструмент для развития бизнеса во время нынешнего состояния экономики, благодаря которому эмитенты получают доступ к длинным деньгам и могут выстраивать свою долгосрочную стратегию развития. Также необходимо отметить, что стимулирование несырьевой экономики в нашей стране позволяет отечественным компаниям выходить на международный рынок, увеличивая количество рабочих мест в России» — отметил генеральный директор «Юнисервис Капитал» Алексей Антипин.

Авто-репост. Читать в блоге >>> Дебют УК «Голдман Групп» на СПБ бирже

Дебют УК «Голдман Групп» на СПБ биржеУК «Голдман Групп» готовится к размещению дебютного выпуска облигаций на Санкт-Петербургской бирже. Публикуем основные параметры выпуска.

ПАО УК «Голдман Групп» (управляющая компания холдинга Goldman Group) планирует 27 июля разместить выпуск биржевых облигаций на Санкт-Петербургской бирже.

Основные параметры:

- Объем 1 млрд рублей

- Номинал одной облигации 1 тыс. рублей

- Ставка купона 11,5% годовых

- Срок обращения 1829 дней (5 лет)

- Оферта предусмотрена возможность полного досрочного погашения по инициативе эмитента

- Амортизация предусмотрена, начиная с 28-го купонного периода

- Кредитный рейтинг ruBB+ («Эксперт РА», от 19.01.2021)

- Площадка СПБ Биржа

Авто-репост. Читать в блоге >>> Goldman Group завершил процедуру листинга на Санкт-Петербургской бирже

Goldman Group завершил процедуру листинга на Санкт-Петербургской биржеОблигации серии 001P-02 включены в Некотировальную часть Списка ценных бумаг, допущенных к организованным торгам ПАО «СПБ Биржа».

Дебютный выпуск головной компании холдинга, ПАО УК «Голдман Групп», серии 001Р-02 был зарегистрирован Банком России в мае 2021 года. Присвоенный регистрационный номер — 4-02-16650-A-001P.

Пятилетний выпуск серии 001Р-02 будет размещен по открытой подписке в рамках программы облигаций компании серии 001Р объемом до 10 млрд рублей, зарегистрированной ЦБ в сентябре 2020 года. В рамках бессрочной программы облигации могут размещаться на срок до 10 лет. Номинальная стоимость одной ценной бумаги 1 000 рублей.

Goldman Group — один из крупнейших многопрофильных холдингов Сибири, в котором реализован полный производственный цикл «от поля до прилавка». В январе текущего года рейтинговое агентство «Эксперт РА» присвоило УК «Голдман групп» кредитный рейтинг на уровне «ruBB+» со стабильным прогнозом.

Авто-репост. Читать в блоге >>> Биогазовая станция Goldman Group — образец безотходного производства

Биогазовая станция Goldman Group — образец безотходного производстваЗеленый тренд отчетливо прослеживается во всех сферах жизни, в том числе и на фондовом рынке. Основной экологической проблемой, по данным ООН, являются неконтролируемые выбросы углерода. На международных форумах и конференциях предприятия совместно с учеными и экологами ищут пути решения поставленной перед ними задачи: до 2050 года снизить углеродный след до нулевого уровня. Со своей стороны, государство определяет меры поддержки компаний, поддерживающих путь устойчивого развития и ESG-инструменты. Насколько приживутся зеленые облигации среди российских эмитентов покажет время. Но уже сейчас есть ряд компаний, делающих свой вклад в защиту окружающей среды и без зеленых выпусков.

Пример — деятельность Goldman Group. В Сухобузимском районе Красноярского края компания установила мощную биогазовую установку. В многопрофильном холдинге внимание сосредоточено не только на зернопроизводстве и мясопереработке. Ещё один акцент —биотехнологии, направленные на защиту окружающей среды современными автоматизированными методами. Благодаря их применению нет необходимости выкапывать лагуны для сброса отходов.

Авто-репост. Читать в блоге >>> «Образец для подражания»: как Goldman Group заботится об экологии края

«Образец для подражания»: как Goldman Group заботится об экологии краяГубернатор Красноярского края посетил Goldman Group. Особое внимание во время визита было уделено уникальной биогазовой станции, о принципах работы которой главе региона рассказал генеральный директор многопрофильного сибирского холдинга Роман Гольдман.

Биогазовая станция Goldman Group является идеальным примером системы безотходного производства. Еще пару лет назад работой рециклингового объекта всерьез заинтересовались экологи. Изучив принцип действия БГУ, специалисты убедились, что подобные установки могут быть использованы на любых предприятиях, имеющих дело с разными органическими отходами (включающими несколько видов сырья), в том числе и на полигонах твердых бытовых отходов (ТБО), в сельском хозяйстве. Особенно актуальна станция для удаленных от линий электропередач (ЛЭП) и магистральных газопроводов хозяйственных объектов, так как позволяет получить полную энергетическую автономность.

Авто-репост. Читать в блоге >>> Goldman Group включен в реестр экспортеров

Goldman Group включен в реестр экспортеровМясоперерабатывающий завод холдинга Goldman Group завершил аттестацию и получил разрешение на поставку продукции в страны Таможенного союза. Первая партия натуральных мясных консервов и паштетов под брендом «Мясничий» отправится за рубеж в июне.

Для получения статуса экспортера производство холдинга проинспектировала комиссия Управления Россельхознадзора по Красноярскому краю, после чего федеральное ведомство согласовало положительный вердикт. Завершающий этап — выдача официального разрешения на экспорт и документа о включении в Реестр предприятий Таможенного союза.

Поставки уже формируются: первая отгрузка произойдет в ближайшую неделю для сети Small (более 90 супермаркетов и гипермаркетов в столице и крупнейших городах Казахстана), затем в Белоруссию. Кроме того, Goldman Group завершает оформление статуса экспортера в государства за периметром Таможенного союза. Так, сформирован и ожидает разрешительных документов заказ для крупного дистрибьютора в Узбекистане, далее — выход на рынки Китая и Европы. Новые контракты с партнерами из-за рубежа были подписаны на международном форуме «ПродЭкспо-2021» в Москве.

Авто-репост. Читать в блоге >>> Goldman Group начал посевную кампанию

Goldman Group начал посевную кампаниюХолдинг начал работу на полях традиционно по графику. В этом году планируется засеять 11 000 га полей и расширить общую площадь еще на несколько тысяч гектар. До следующего года новые земли будут отдыхать.

Посевная территория холдинга разрастается. В период предыдущей уборочной кампании в Goldman Group было принято решение о расширении земельного фонда. Планы на ближайшие годы внушительные: 2021-2022 — масштабирование до 30-35 тыс. га, в пятилетней перспективе — до 50 тыс. га.

Российский рынок зерна в 2020 году показал устойчивую плюсовую динамику увеличения объемности рынка, как в натуральных, так и стоимостных показателях, при этом явным трендом является сохранение стабильно высоких темпов роста рынка. Сельское хозяйство, в том числе производство зерновых культур, является приоритетной отраслью экономики и способно при грамотном управлении и достаточном техническом обеспечении генерировать достаточную прибыль для обеспечения дальнейшего уверенного роста.

Авто-репост. Читать в блоге >>> Goldman Group начал посевную кампанию

Goldman Group начал посевную кампаниюХолдинг начал работу на полях традиционно по графику. В этом году планируется засеять 11 000 га полей и расширить общую площадь еще на несколько тысяч десятков гектар. До следующего года новые земли будут отдыхать.

Посевная территория холдинга разрастается. В период предыдущей уборочной кампании в Goldman Group было принято решение о расширении земельного фонда. Планы на ближайшие годы внушительные: 2021-2022 — масштабирование до 30-35 тыс. га, в пятилетней перспективе — до 50 тыс. га.

Так как «Голдман Групп» является многопрофильным холдингом, в котором реализован полный производственный цикл «от поля до прилавка», увеличение посевных площадей напрямую скажется на других направления деятельности компании. В первую очередь это отразится на масштабировании мясоперерабатывающего завода в Солонцах: зерно — сырье для корма, корм необходим для поголовья скота, которое выращивается на убой, а мясо, соответственно, идет в производство.

Авто-репост. Читать в блоге >>> Результаты работы Goldman Group за 2020 год по МСФО

Результаты работы Goldman Group за 2020 год по МСФООтчетность компании за 9 месяцев 2020 года вызвала много дискуссий в инвестиционных кругах. И вот эмитент подвел итоги всего года, и у инвесторов появилась возможность оценить его деятельность.

По итогам полного 2020 года многопрофильный холдинг «Голдман Групп» показал сильные результаты. По сравнению с отчетом за 9 месяцев, наблюдается увеличение выручки при сохранении маржинальности по EBITDA на уровне выше 29%. В 2020 г. выручка составила 3,3 млрд руб (+18,8% г/г), EBITDA — 988 млн руб. (+29,7% г/г), чистая прибыль — 445,7 млн руб. (+53,8% г/г). Коэффициенты рентабельности ROE и ROA остались на уровне 2019 г. около 3,9х и 3,0х соответственно.

Ключевым драйвером роста остаётся мясной сегмент, где компании удалось не только нарастить продажи, но и достичь выдающихся результатов по эффективности на уровне себестоимости. За счёт увеличения доли брендированной продукции с высокой добавленной стоимостью доля валовой прибыли в выручке в 2020 г. выросла до 34,6% против 25,5% в 2019 г.

Авто-репост. Читать в блоге >>> Тренды мясного ритейла: развитие формата shop-in-shop

Тренды мясного ритейла: развитие формата shop-in-shopЧетыре года назад, в феврале 2017 года, холдинг Goldman Group (ПАО УК «Голдман Групп») открыл первый shop-in-shop «Мясничий» в красноярском супермаркете «Командор», предложив сетевому ритейлу новый формат работы. На данный момент ТД «Мясничий» насчитывает 24 полноценно действующих магазина формата shop-in-shop в торговых сетях: «Командор» (14), «Аллея» (1), «Красный Яр» (5), «Пятерочка» (4). О перспективах развития каналов сбыта и других актуальных направлениях деятельности эмитента рассказал генеральный директор торгового дома Дмитрий Ломовцев.

Преимущества формата shop-in-shop для ритейлеров

Для ритейлеров открытие мясного shop-in-shop (магазин-в-магазине) — комплексное решение, позволяющее партнерам гарантированно быстро тиражировать успешную модель в магазинах сети.

Дмитрий Ломовцев рассказал, почему крупные ритейлеры так активно интересуются этим форматом: «Работа с категорией ультрафреш — это постоянные риски списаний и необходимость переработки. Когда мы впервые зашли в одну из красноярских сетей, то увидели, что их морозильные и складские площади, предназначенные для хранения запасов и подтоварки, на 35% заполнены костями, и они просто не знали, куда их девать. И чем крупнее сеть, тем больше костных остатков остается после обвалки. Мы сами с этим сталкивались на старте своей работы. Затем стали изучать передовой мировой опыт. У нас ушло несколько лет на то, чтобы стать экспертами в работе с мясом, которая заключается не только в красиво нарезанных антрекотах — ведь это лишь видимая и на самом деле очень малая часть производственного процесса. Если смотреть на ассортиментную матрицу любой сети, в ней всегда будет большой процент свежей охлажденной мясной продукции. Почему? Потому что мясо генерирует покупательский трафик. Человек пришел за мясом и докупает другие товары, присутствующие в супермаркете. Соответственно, товарооборот растет. А дальше встает вопрос сервиса для покупателей — люди любят мясо выбирать, перед их глазами должен быть широкий ассортимент, но магазин не может ставить отдельного сотрудника, специализирующегося только на мясе. Решение достаточно простое — делегировать это профессионалам и «ловить» рост трафика при сохранении дохода. И это еще один важный фактор для ритейлеров: доход сети с обычной продажи мясопродуктов с полок магазина существенно ниже, потому что из выручки нужно вычесть себестоимость, каждодневные списания, потери при обвалке и зарплату дополнительных сотрудников».

Авто-репост. Читать в блоге >>>

Goldman Group - факторы роста и падения акций

Goldman Group - описание компании

Goldman Group — один из крупнейших многопрофильных холдингов Сибири, где реализован полный производственный цикл по выращиванию, переработке, хранению и сбыту сельскохозяйственной продукции.IPO запланировано на 2020 год.

План извлечь 2-5 млрд руб за 20% долю.

Выручка Goldman Group по итогам 2018 года — 4,17 млрд руб., EBITDA — 655 млн руб., чистая прибыль — 306 млн руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций