Антерра

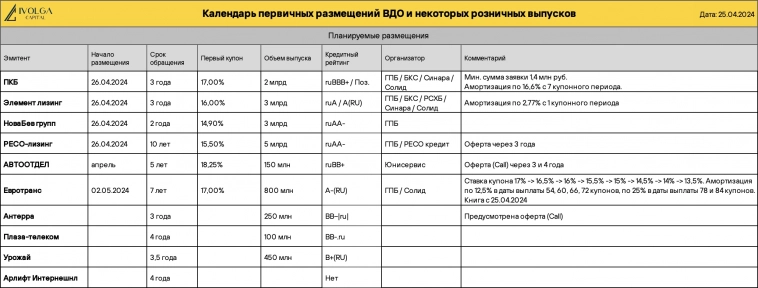

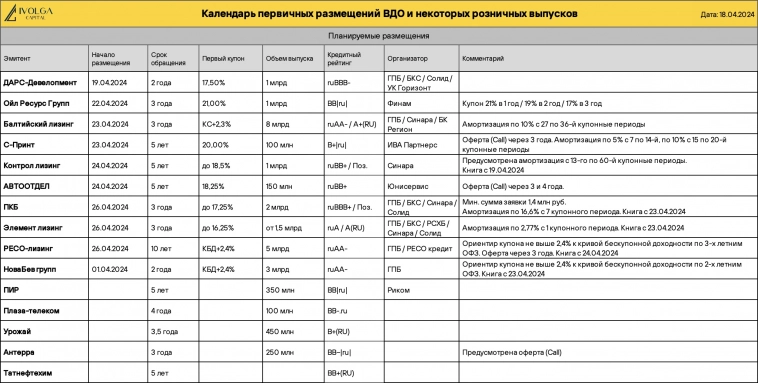

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 26 апреля 2024, 09:40

- |

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 18.04.2024

- 18 апреля 2024, 13:50

- |

- МФК «Фордевинд» сегодня начинает размещение среди квалифицированных инвесторов облигаций серии 001P-04 со сроком обращения 3,5 года и объемом 300 млн рублей. Регистрационный номер — 4B02-04-00616-R-001P. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 20,75% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

- «Интерлизинг» сегодня начинает размещение трехлетних облигаций серии 001P-08 объемом 3 млрд рублей. Регистрационный номер — 4B02-08-00380-R-001P. Ставка купона установлена на уровне 15,75% годовых на весь период обращения. Купоны ежемесячные. Выпуск доступен для приобретения неквалифицированными инвесторами после прохождения теста. По займу предусмотрена амортизация. Организаторы — Совкомбанк, Московский кредитный банк, «ВТБ Капитал Трейдинг» и банк «Уралсиб». Кредитный рейтинг эмитента — ruA- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

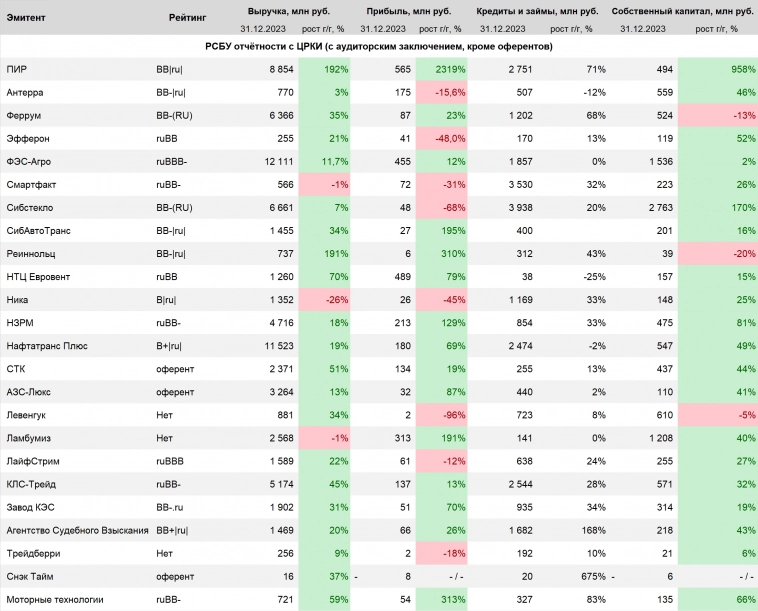

Дайджест отчётностей в сегменте ВДО за 2023 год (ПИР, Антерра, Феррум, Эфферон, ФЭС-Агро, Смартфакт, Сибстекло, СибавтоТранс, Ника, НЗРМ, КЛС-Трейд, КЭС, Джетленд, ТФН и др)

- 07 апреля 2024, 09:03

- |

Дайджест по рейтинговым действиям в высокодоходном сегменте за неделю (Сегежа, Ультра, РКК, Антерра, ЧЗПСН-Профнастил, Электрощит-Стройсистема)

- 30 декабря 2023, 10:39

- |

🔴 ПАО «Сегежа Групп»

Эксперт РА понизило рейтинг до уровня ruВВВ, прогноз по рейтингу развивающийся. Ранее у компании действовал кредитный рейтинг на уровне ruA- c развивающимся прогнозом.

ПАО «Сегежа Групп» — ведущий российский вертикально-интегрированный лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины. Группа является одним из ключевых активов ПАО АФК «Система».

Компания занимает лидирующие позиции по своим операционным сегментам, а также является одним из крупнейших арендаторов леса в мире. Почти половина выручки формируется за счет продукции деревообработки.

Уровень долговой нагрузки оказывает негативное влияние на уровень рейтинга. На 30.09.2023 LTM отношение долга к EBITDA по расчетам агентства выросло до 14,9х (годом ранее — 4,3х). На рост показателя также повлияло снижение OIBDA на 65% за отчетный период, что обусловлено структурной трансформацией рынков сбыта и, как следствие, снижением цен на продукцию, а также существенным ростом издержек, в особенности логистических затрат.

( Читать дальше )

Главное на рынке облигаций на 26.12.2023

- 26 декабря 2023, 15:12

- |

- «CЕЛЛ-Сервис» сегодня начинает размещение четырехлетних облигаций серии БО-01 объемом 250 млн рублей. Регистрационный номер — 4B02-01-00645-R. Бумаги включены в Сектор роста. Ставка 1-16-го купона установлена на уровне 19,5% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация, а также call-опцион. Якорным инвестором по выпуску на сумму 62,5 млн рублей выступит МСП банк. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

- ЛК «Эволюция» сегодня начинает размещение трехлетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00750-R-001P. Ставка купона установлена на уровне 16,75% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 21 декабря. По займу предусмотрена амортизация. Организаторы — Газпромбанк и инвестиционный банк «Синара». Кредитный рейтинг эмитента — ruВВB+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

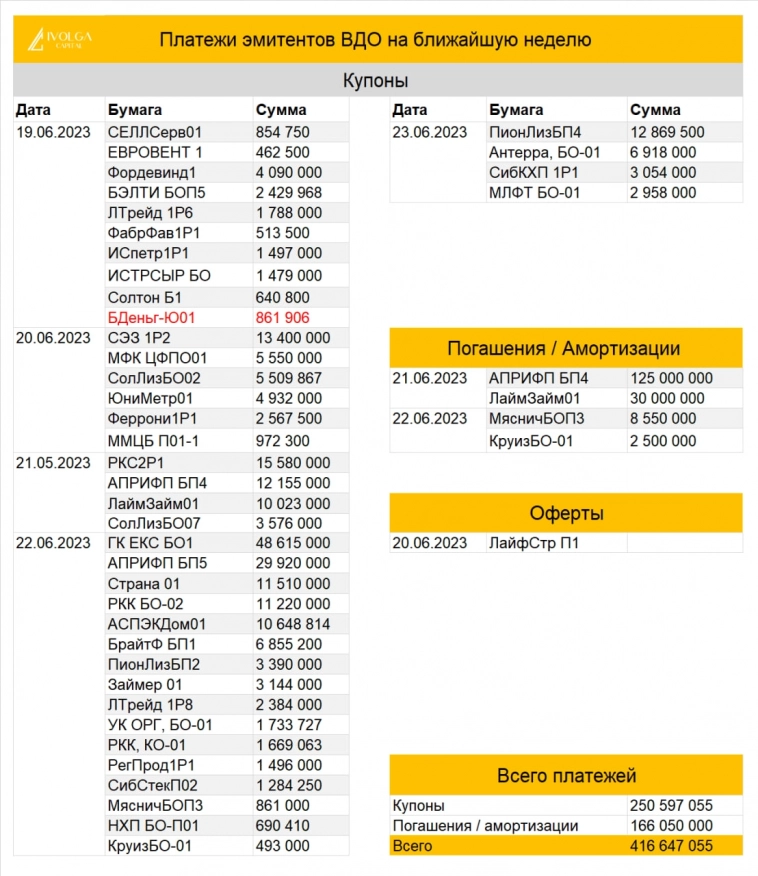

Платежи эмитентов ВДО на ближайшую неделю

- 19 июня 2023, 11:49

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 416,6 млн руб., из которых 250,6 млн руб. купоны, 166 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Осторожно, санкции: что делать инвесторам «Антерры» (и не только)

- 09 марта 2023, 15:40

- |

Коротко о главном на 10.01.2023

- 10 января 2023, 13:44

- |

- «КЛС-Трейд» сегодня, 10 января, начинает размещение выпуска двухлетних облигаций серии БО-02 объемом 350 млн рублей. Регистрационный номер — 4B02-02-00068-L-001P. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежеквартальные. Выпуск включен в Третий уровень котировального списка и Сектор ПИР.

- Московская биржа зарегистрировала выпуск облигаций «Мосрегионлифт» серии БО-01. Регистрационный номер — 4B02-01-00097-L. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры выпуска пока не раскрываются.

- «Пионер-Лизинг» установил ставку 40-го купона облигаций серии БО-П03 на уровне 13,5% годовых и ставку 9-го купона облигаций серии 01 в размере 14,97% годовых.

- МФК «МигКредит» открыла в ПАО «ТКБ Банк» двухлетнюю кредитную линию на 800 млн рублей. Кредитная ставка рассчитывается по формуле: ключевая ставка Банка России плюс 3,3% годовых. Срок транша — не более 120 дней. Общая стоимость активов эмитента на момент сделки составляла 3,93 млрд рублей.

( Читать дальше )

🎊🎄ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

- 02 января 2023, 08:17

- |

🟢ООО «Прайм Факторинг»

Эксперт РА подтвердило рейтинг кредитоспособности на уровне ruВВ

ООО «Прайм Факторинг» — специализируется на предоставлении услуг электронного регрессного факторинга поставщикам сетевых ритейлеров.

По состоянию на 01.10.22 коэффициент автономии компании составил более 35% (около 37% годом ранее). Повышение компанией факторинговых ставок весной текущего года вслед за ключевой ставкой Банка России позволило избежать негативного влияния процентного риска на бизнес.

Как и годом ранее, факторинговый портфель компании, составляющий большую часть её активов, характеризуется отсутствием просроченной сверх льготного периода задолженностью. Несмотря на рост отраслевой диверсификации как клиентов, так и дебиторов компании, она по-прежнему оценивается как слабая: по состоянию на 01.10.22 доля трех крупнейших отраслей деятельности клиентов составила 79% (98% на 01.10.21), дебиторов – 88% (96% на 01.10.21)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал