Мосрегионлифт

Секьюритизация — новый тренд на рынке облигаций?

- 08 ноября 2024, 09:45

- |

На рынке облигаций в 2025 г. может начать активно развиваться новый класс активов — инструменты структурированного финансирования, или секьюритизационные облигации. Осенью 2024 г. на рынок с такими бондами вышел Сбербанк (СБ «Секьюритизация») и ООО «Специализированное финансовое общество «РЛО замена лифтов» (СФО «РЛО») — компании из совсем разных «миров» проявляют интерес к этим бумагам. Разбираемся, что такое «секьюритизация», как выглядит ее рынок сегодня и какое место в портфеле частного инвестора могут занять эти бумаги.

Что такое «секьюритизация»?

Это финансовая операция, при которой право на пул денежных потоков упаковывается в один пакет и перепродается в виде облигации.

Например, банк выдал тысячу ипотечных кредитов в среднем под 15% годовых. По ним он регулярно получает платежи, включающие тело долга и проценты. Банк зарабатывает на этом, но деньги возвращаются очень долго: средний срок кредита — более 20 лет. Выгоднее может быть перепродать этот пакет, уступив часть маржи покупателю. Тогда высвободившийся капитал можно будет направить на выдачу новых кредитов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

СФО «РЛО» завершило размещение на бирже дебютного выпуска класса «А»

- 30 сентября 2024, 13:46

- |

Облигации объемом 207,1 млн рублей эмитент реализовал за две недели.

ООО «Специализированное финансовое общество РЛО замена лифтов» (СФО «РЛО») 27 сентября завершило размещение по открытой подписке пятилетних облигаций с залоговым обеспечением денежными требованиями класса «А» объемом 207,128 млн рублей. С выпуском компания вышла на биржу 12 сентября. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация, начиная с 1-го купона.

Оригинатором займа стало ООО «Мосрегионлифт», организатором размещения — ИК «Диалот», представитель владельцев облигаций — «Волста». В роли резервного обслуживающего агента, готового принять все функции по сопровождению портфеля в случае банкротства «Мосрегионлифта» или некачественного и несвоевременного оказания услуг компанией, выступает компания «Райз Инвест». Управлением «СФО РЛО» занимается АКРА РМ. АКРА в августе 2024 г. присвоило ожидаемый кредитный рейтинг облигациям эмитента «класса А» на уровне eAAA(ru.sf).

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (АПРИ, БИЗНЕС АЛЬЯНС, ГТС, Мосрегионлифт, ПР-ЛИЗИНГ, АйДи Коллект, СПМК, ЭкономЛизинг)

- 10 августа 2024, 11:09

- |

🟢 ПАО «АПРИ»

НКР повысило кредитный рейтинг и рейтинг облигаций с BB.ru до BBB-.ru

ГК «АПРИ» с 2014 года занимается девелопментом жилой недвижимости в Челябинске, где является лидером отрасли по объёму возводимого жилья, доля рынка в 2023 году — около 25%. За время работы компании в эксплуатацию введены более 700 тыс. м2 недвижимости. С 2022 года компания реализует крупный проект развлекательного парка (площадь около 90 га) в Челябинской области, а также проекты жилищного строительства в Екатеринбурге и на острове Русском (Приморский край).

В середине 2024 года группа провела первичное публичное предложение акций (IPO), разместив на Московской бирже 8,1% акций.

После проведения реорганизации в 2023 году финансовые показатели «АПРИ» существенно выросли.

НКР обращает внимание на то, что структура погашения долга достаточно равномерна и не предполагает пиковых выплат в краткосрочной перспективе.

Несмотря на существенное повышение ключевой ставки Банка России и удорожание финансирования компании удалось сохранить хорошие показатели обслуживания долга: по итогам 2023 года отношение OIBDA к процентным расходам составило 4,2. В 2024 году сохранится приемлемое значение данного показателя — 2,9.

( Читать дальше )

Главное на рынке облигаций на 06.08.2024

- 06 августа 2024, 14:50

- |

- ГК «Самолет» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии БО-П14 объемом 20 млрд рублей. Регистрационный номер — 4B02-14-16493-A-001P. Бумаги включены в Первый уровень котировального списка. Сбор заявок на выпуск прошел 1 августа. Ставка купона определяется по формуле: ключевая ставка Банка России плюс 2,75% годовых. Купоны ежемесячные. Организаторы — банк «Синара» и Газпромбанк. Эмитент имеет кредитный рейтинг А+(RU) со стабильным прогнозом от АКРА.

- «Порт Ревяк» 9 августа начнет размещение четырехлетних облигаций серии БО-01 объемом 250 млн рублей. Ставка купона установлена на уровне 23% годовых на весь период обращения. По выпуску предусмотрена амортизация, начиная с 4-го купонного периода, а также call-опционы в даты окончания 4-го, 8-го и 12-го купонов. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

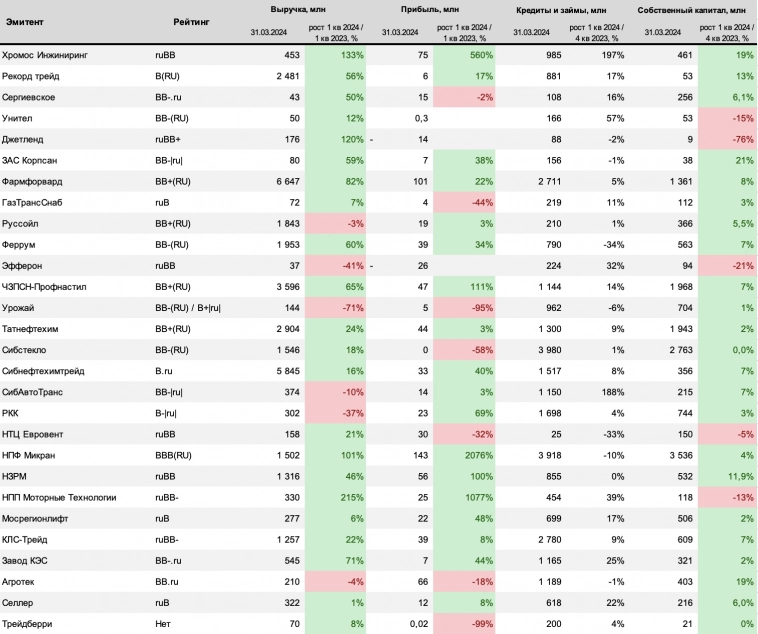

Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 19 мая 2024, 12:33

- |

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

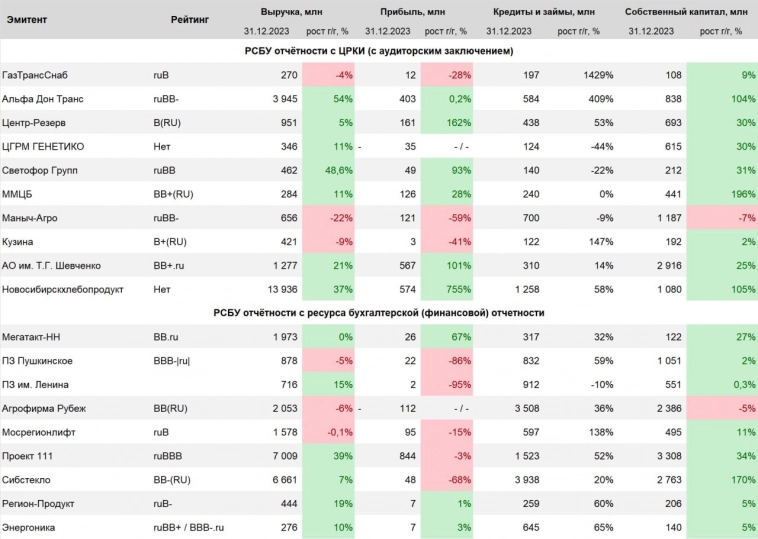

Дайджест отчётностей в сегменте ВДО за 2023 год (ГазТрансСнаб, Альфа Дон, Центр-Резерв, Генетико, Светофор, ММЦБ, Маныч-Агро, Кузина, Шевченко)

- 31 марта 2024, 08:59

- |

Эмитенты продолжают публиковать отчётности по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там не аудируемые)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущие дайджесты здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

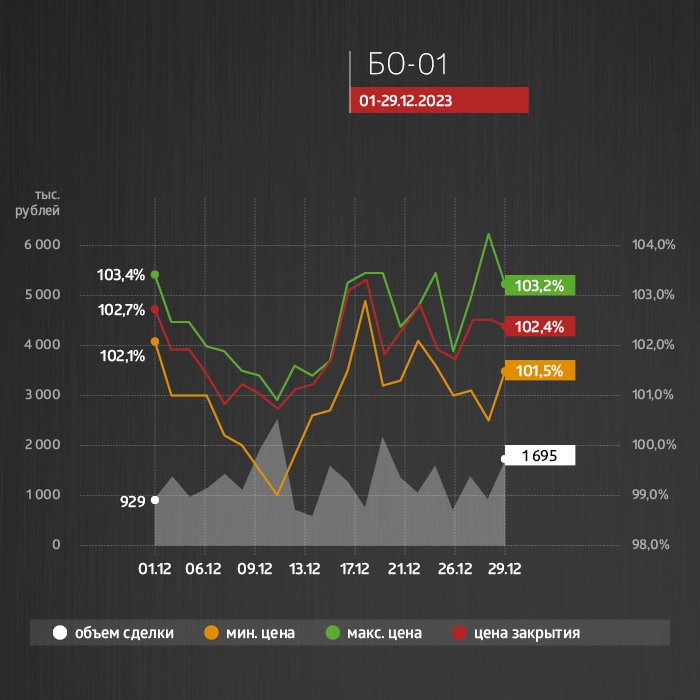

Итоги работы «Мосрегионлифта» в декабре 2023 году

- 15 января 2024, 14:38

- |

Об итогах торгов на вторичном рынке по двум биржевым выпускам облигаций эмитента, а также выплате купонов в прошедшем месяце — в обзоре Boomin.

Итоги торгов

За декабрь объем торгов по выпуску ООО «Мосрегионлифт» серии БО-01 составил 27 млн рублей, что на 47% выше результата ноября. Среднедневная ликвидность — 1,3 млн рублей. Показатель средней доходности выпуска за месяц поднялся с 15,1% до 17,8%. Котировки бумаги по итогам декабря оставались выше номинала, месяц был закрыт на уровне 101,5%.

Объем торгов по выпуску эмитента серии БО-02 за декабрь вырос с 17,3 до 24,6 млн рублей (+43%). Среднедневная ликвидность составила 1,2 млн рублей. Цена закрытия торгов за месяц не опускалась ниже 98% от номинала. Показатель средней доходности по выпуску за месяц увеличился с 16 до 19,4%.

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (МФК Саммит, Мосрегионлифт, ЛК Дельта, ТЕХНО лизинг, Кузина, Продовольствие, УК ОРГ, Ойл Ресурс Групп)

- 18 ноября 2023, 09:01

- |

🟢 ООО «Мосрегионлифт»

Эксперт РА подтвердил кредитный рейтинг на уровне ruB и изменил прогноз на позитивный

ООО «Мосрегионлифт» осуществляет поставку и монтаж лифтового оборудования для капитального ремонта многоквартирных домов, в том числе по программам ускоренной замены лифтов и замены лифтов для МКД со спецсчетами.

Присвоение позитивного прогноза обусловлено ожиданием роста объемов контрактации как с ФКР (Фонд капитального ремонта) в ходе участия в тендерах, так и с владельцами спецсчетов ввиду приближения крайней даты (15.05.2025) замены лифтов в соответствии с техническим регламентом Таможенного союза «Безопасность лифтов», что обеспечит увеличение выручки и окажет положительное влияние на уровень ликвидности компании.

Общий уровень долговой нагрузки компании оценивается агентством как высокий. По состоянию на 30.06.2023 отношение долга компании, скорректированного с учетом чистого оборотного капитала, к EBITDA за отчетный период составило 4,6х.

( Читать дальше )

Главное на рынке облигаций на 17.11.2023

- 17 ноября 2023, 11:19

- |

- Московская биржа зарегистрировала выпуск облигаций МФК «Мани Капитал» серии 001P-02. Регистрационный номер — 4B02-02-05736-P-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Выпуск предназначен для квалифицированных инвесторов. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Инград» установил ставку 4-го купона облигаций серии 002Р-03 на уровне 16,52% годовых.

- «Эксперт РА» подтвердил кредитный рейтинг «Мосрегионлифта» на уровне ruB, изменив прогноз со «стабильного» на «позитивный».

- «Интерлизинг» завершил размещение трехлетних облигаций серии 001P-07 объемом 4,5 млрд рублей за один день торгов. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организаторы — Альфа-Банк, Совкомбанк, Тинькофф Банк, «ВТБ Капитал Трейдинг» и Промсвязьбанк.

( Читать дальше )

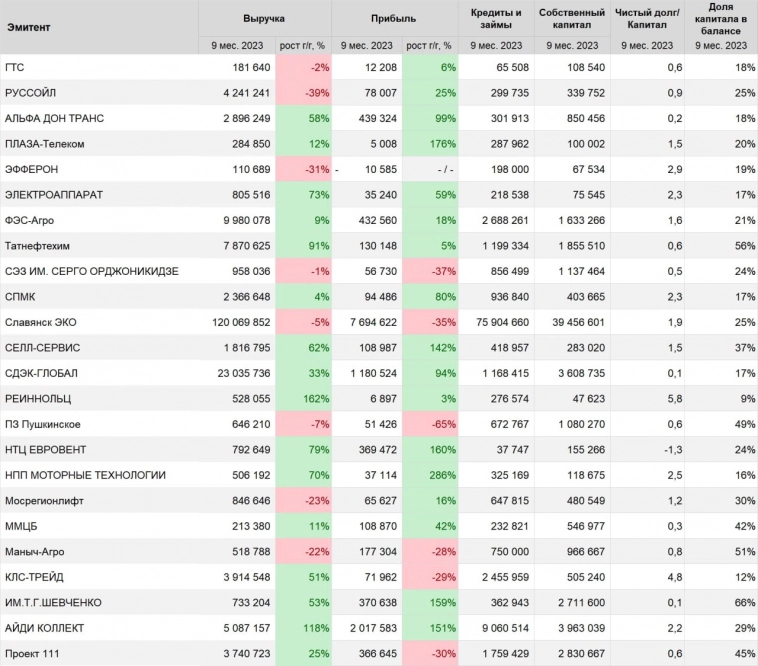

Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 года (ГТС, Руссойл, Альфа Дон Транс, Плаза Телеком, Эфферон, ФЭС-Агро, Селл-Сервис, Реинольц, Шевченко, Проект 111))

- 05 ноября 2023, 10:37

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал