SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Аналитики отмечают дальнейшее снижение долговой нагрузки ММК и умеренно оптимистичный прогноз по внутреннему рынку на 2П17

- 11 мая 2017, 10:21

- |

MMK опубликовала нейтральные результаты по МСФО за 1К17

Выручка достигла $1 660 млн (в соответствии с консенсус-прогнозом), EBITDA составила $452 млн (-1% по сравнению с консенсус-прогнозом), рентабельность EBITDA достигла 27%. Чистая прибыль выросла на 16% кв/кв до $241 млн, чуть ниже консенсус-прогноза. Результаты поддержал рост цен реализации стали на 14,5%, который компенсировал снижение продаж на 6% и давление на затраты из-за роста цен на коксующийся уголь. Свободный денежный поток упал до $15 млн со $124 млн в 4К16.

Выручка достигла $1 660 млн (в соответствии с консенсус-прогнозом), EBITDA составила $452 млн (-1% по сравнению с консенсус-прогнозом), рентабельность EBITDA достигла 27%. Чистая прибыль выросла на 16% кв/кв до $241 млн, чуть ниже консенсус-прогноза. Результаты поддержал рост цен реализации стали на 14,5%, который компенсировал снижение продаж на 6% и давление на затраты из-за роста цен на коксующийся уголь. Свободный денежный поток упал до $15 млн со $124 млн в 4К16.

В целом нейтральные результаты, на наш взгляд, совпавшие с консенсус-прогнозом по показателю EBITDA. Снижение FCF несколько разочаровывает, но сезонный рост оборотного капитала перед началом строительного сезона в целом повторяет динамику других компаний в стальном секторе. Мы отмечаем дальнейшее снижение долговой нагрузки (соотношение чистый долг/ EBITDA на настоящий момент составляет 0,1x) и умеренно оптимистичный прогноз по внутреннему рынку на 2П17. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ из-за дисконта в оценке и низкой интеграции в сырье.АТОН

- комментировать

- Комментарии ( 0 )

Результаты телеконференции являются нейтральными для акций Роснефти

- 11 мая 2017, 10:06

- |

Роснефть провела телеконференцию по итогам 1К17

Ниже мы приводим наиболее важные выводы.

Дивиденды. Роснефть будет придерживаться своей текущей политики, которая не предполагает никаких корректировок чистой прибыли, используемой в качестве базы для расчета дивидендов. Это означает, что сильный рубль в 1К17, который привел к аномально низкой чистой прибыли на фоне убытка по курсовым разницам, негативно скажется на следующих промежуточных дивидендах за 1П17.

Синергия с Башнефтью. Роснефть подтвердила свою оценку годового синергетического эффекта от сделки с Башнефтью в 40 млрд руб. Динамика с начала года дает компании уверенность в достижении этого прогноза в этом году, при этом высоки шансы превысить эту оценку.

Льгота по НДПИ для месторождений с высокой обводненностью. Роснефть представила в очень подробном формате на разных уровнях в правительстве преимущества, которые Россия может получить от предоставления льготного НДПИ для месторождений с высокой обводненностью, ключевым таким месторождением в случае Роснефти является Самотлорское месторождение. Компания считает, что ее аргументы были с пониманием восприняты, и ожидает решения в ближайшие месяцы. Напоминаем, что снижение НДПИ в два раза для Самотлора добавит к EBITDA Роснефти $1,3-1,4 млрд в год или +5-6%, а значит станет сильным катализатором для акций компании.

Ниже мы приводим наиболее важные выводы.

Дивиденды. Роснефть будет придерживаться своей текущей политики, которая не предполагает никаких корректировок чистой прибыли, используемой в качестве базы для расчета дивидендов. Это означает, что сильный рубль в 1К17, который привел к аномально низкой чистой прибыли на фоне убытка по курсовым разницам, негативно скажется на следующих промежуточных дивидендах за 1П17.

Синергия с Башнефтью. Роснефть подтвердила свою оценку годового синергетического эффекта от сделки с Башнефтью в 40 млрд руб. Динамика с начала года дает компании уверенность в достижении этого прогноза в этом году, при этом высоки шансы превысить эту оценку.

Льгота по НДПИ для месторождений с высокой обводненностью. Роснефть представила в очень подробном формате на разных уровнях в правительстве преимущества, которые Россия может получить от предоставления льготного НДПИ для месторождений с высокой обводненностью, ключевым таким месторождением в случае Роснефти является Самотлорское месторождение. Компания считает, что ее аргументы были с пониманием восприняты, и ожидает решения в ближайшие месяцы. Напоминаем, что снижение НДПИ в два раза для Самотлора добавит к EBITDA Роснефти $1,3-1,4 млрд в год или +5-6%, а значит станет сильным катализатором для акций компании.

Мы считаем результаты телеконференции НЕЙТРАЛЬНЫМИ для акций РоснефтиАТОН

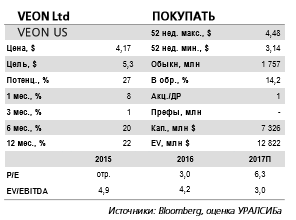

Veon отчитается в четверг, 11 мая и проведет телеконференцию. Акции компании выглядят наиболее привлекательно в секторе

- 10 мая 2017, 13:38

- |

По нашим прогнозам, EBITDA вырастет на 17% год к году. Завтра, 11 мая, Veon опубликует отчетность за 1 кв. 2017 г. по МСФО. Мы с осторожным оптимизмом ожидаем некоторого улучшения рентабельности в России, учитывая первые признаки ослабления конкуренции на рынке. В частности, с учетом укрепления рубля мы прогнозируем рост выручки на 15% (здесь и далее год к году) до 2,3 млрд долл. и увеличение EBITDA на 17% до 887 млн долл., что означает рентабельность по EBITDA на уровне 38,1%, (плюс 0,6 п.п.). EBITDA, скорректированная на трансформационные и разовые расходы, составит, по нашим оценкам, 907 млн долл. при соответствующей рентабельности в 38,9%.

Мы ожидаем незначительного роста выручки в России. По нашим прогнозам, выручка Veon в России за 1 кв. 2017 г. вырастет на 2% до 67,7 млрд руб. (1,2 млрд долл.), EBITDA на 4% до 25,0 млрд руб. (426 млн долл.), рентабельность по EBITDA составит 36,9%. Мы ожидаем, что суммарная выручка на рынках Алжира, Бангладеш и Пакистана увеличится на 4% до 798 млн долл., а EBITDA на 3% до 319 млн долл. На Украине мы прогнозируем рост выручки на 7% до 145 млн долл. и падение EBITDA на 7% до 66 млн долл. при рентабельности по EBITDA, равной 45,7%.

( Читать дальше )

Аналитики не исключают, что после закрытия сделки по продаже Находкинского МТП Евраз может выплатить спецдивиденды

- 10 мая 2017, 13:01

- |

Компания продает Находкинский морской торговый порт

Сделка с заинтересованностью подлежит одобрению независимыми акционерами. На прошлой неделе Евраз объявил о продаже 100% акций Находкинского морского торгового порта своему мажоритарному акционеру Lanebrook Limited. Сделка, сумма которой составит 354 млн долл., классифицируется как сделка с заинтересованностью и выносится на одобрение независимыми акционерами на собрании, которое пройдет 23 мая.

Пятилетнее соглашение с портом должно закрыть потребности Евраза в перевалке грузов на Дальнем Востоке. Менеджмент Евраза ранее сообщал о возможности продажи порта. По сообщениям СМИ, среди претендентов на покупку выступали российские и международные стивидорные компании, включая Global Ports, ГК Дело, а также ГК Сумма. В рамках сделки Евраз и Находкинский МТП заключили пятилетнее соглашение, которое должно обеспечить потребности Евраза в перевалке грузов в дальневосточном бассейне.

( Читать дальше )

Сделка с заинтересованностью подлежит одобрению независимыми акционерами. На прошлой неделе Евраз объявил о продаже 100% акций Находкинского морского торгового порта своему мажоритарному акционеру Lanebrook Limited. Сделка, сумма которой составит 354 млн долл., классифицируется как сделка с заинтересованностью и выносится на одобрение независимыми акционерами на собрании, которое пройдет 23 мая.

Пятилетнее соглашение с портом должно закрыть потребности Евраза в перевалке грузов на Дальнем Востоке. Менеджмент Евраза ранее сообщал о возможности продажи порта. По сообщениям СМИ, среди претендентов на покупку выступали российские и международные стивидорные компании, включая Global Ports, ГК Дело, а также ГК Сумма. В рамках сделки Евраз и Находкинский МТП заключили пятилетнее соглашение, которое должно обеспечить потребности Евраза в перевалке грузов в дальневосточном бассейне.

( Читать дальше )

Результаты Детского мира за 1 кв. 2017 г. на уровне лучших показателей среди российских розничных сетей

- 10 мая 2017, 12:45

- |

Компания показала хорошие результаты за 1 кв. 2017 г. по МСФО

Скорректированная EBITDA выросла на 38% год к году. Детский мир на прошлой неделе опубликовал хорошие результаты по итогам 1 кв. 2017 г. по МСФО. В частности, выручка возросла на 28% (здесь и далее год к году, если не указано иное) до 21,1 млрд руб. (359 млрд долл.), а скорректированная EBITDA на 38% до 1,1 млрд руб. (9 млн долл.), что на 9% превышает консенсусный прогноз. Скорректированная рентабельность по EBITDA увеличилась на 0,4 п.п. до 5,3%.Скорректированная чистая прибыль за период составила 137 млн руб. (2 млн долл.).

Валовая маржа сократилась на 3,0 п.п. до 3,07%. Валовая маржа Детского мира сократилась на 2,7 п.п. до 30,7%, а валовая прибыль выросла на 18% до 6,5 млрд руб. (110 млн долл.). Коммерческие и административные расходы в процентах от выручки уменьшились на 3,0 п.п. до 25,4%, а в абсолютном выражении выросли на 14,6% до 5,3 млрд руб. (91 млн долл.). Чистый долг компании на конец периода составил 15,8 млрд руб. (281 млн долл.), что эквивалентно 1,9 EBITDA за последние 12 мес.

( Читать дальше )

Скорректированная EBITDA выросла на 38% год к году. Детский мир на прошлой неделе опубликовал хорошие результаты по итогам 1 кв. 2017 г. по МСФО. В частности, выручка возросла на 28% (здесь и далее год к году, если не указано иное) до 21,1 млрд руб. (359 млрд долл.), а скорректированная EBITDA на 38% до 1,1 млрд руб. (9 млн долл.), что на 9% превышает консенсусный прогноз. Скорректированная рентабельность по EBITDA увеличилась на 0,4 п.п. до 5,3%.Скорректированная чистая прибыль за период составила 137 млн руб. (2 млн долл.).

Валовая маржа сократилась на 3,0 п.п. до 3,07%. Валовая маржа Детского мира сократилась на 2,7 п.п. до 30,7%, а валовая прибыль выросла на 18% до 6,5 млрд руб. (110 млн долл.). Коммерческие и административные расходы в процентах от выручки уменьшились на 3,0 п.п. до 25,4%, а в абсолютном выражении выросли на 14,6% до 5,3 млрд руб. (91 млн долл.). Чистый долг компании на конец периода составил 15,8 млрд руб. (281 млн долл.), что эквивалентно 1,9 EBITDA за последние 12 мес.

( Читать дальше )

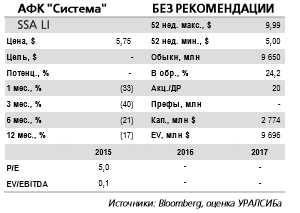

Ввиду подачи иска со стороны Роснефти, аналитики отзывают рекомендацию по АФК Системе до наступления большей определенности

- 10 мая 2017, 12:23

- |

Иск со стороны Роснефти означает существенные риски для акционерной стоимости

Роснефть подала иск к Системе на сумму 107 млрд руб. Согласно сообщению Интерфакса, Арбитражный суд Москвы зарегистрировал иск Роснефти и ее дочерней компании Башнефть к АФК Система и ее 100-процентной дочке Система-инвест на сумму 106,6 млрд руб. Детали иска не раскрываются, но он связан с якобы имевшим место обесценением Башнефти в результате вывода активов в рамках реорганизации, проведенной под контролем Системы. Иск связан с якобы имевшим место обесценением Башнефти в результате вывода активов в рамках реорганизации, проведенной под контролем Системы. По данным источника Ведомостей, иск не касается дивидендов, выплаченных в свое время Системе Башнефтью. АФК Система не согласна с иском и считает требования истцов незаконными и необоснованными.

Роснефть подала иск к Системе на сумму 107 млрд руб. Согласно сообщению Интерфакса, Арбитражный суд Москвы зарегистрировал иск Роснефти и ее дочерней компании Башнефть к АФК Система и ее 100-процентной дочке Система-инвест на сумму 106,6 млрд руб. Детали иска не раскрываются, но он связан с якобы имевшим место обесценением Башнефти в результате вывода активов в рамках реорганизации, проведенной под контролем Системы. Иск связан с якобы имевшим место обесценением Башнефти в результате вывода активов в рамках реорганизации, проведенной под контролем Системы. По данным источника Ведомостей, иск не касается дивидендов, выплаченных в свое время Системе Башнефтью. АФК Система не согласна с иском и считает требования истцов незаконными и необоснованными.

Мы отзываем нашу рекомендацию по компании. С учетом значительных рисков для акционерной стоимости АФК Система ввиду подачи иска со стороны Роснефти мы отзываем нашу рекомендацию по Системе до наступления большей определенности. Подача иска означает и существенные риски для МТС, на которую в теории может лечь часть дополнительной долговой нагрузки. Новость также негативно скажется на долговых бумагах как АФК Система, так и МТС.Уралсиб

Финансовые показатели Группы ГМС продолжат демонстрировать хорошую динамику на фоне крупных контрактов

- 10 мая 2017, 11:22

- |

Группа ГМС выиграла контракт с Газпромом на сумму 27,5 млрд руб до 2020

Дочерняя компания Группы ГМС ГМС Нефтемаш будет поставлять оборудование принадлежащему Газпрому Астраханскому газоперерабатывающему заводу. Размер контракта составляет 27,5 млрд руб., он будет действовать до 2020 года.

Дочерняя компания Группы ГМС ГМС Нефтемаш будет поставлять оборудование принадлежащему Газпрому Астраханскому газоперерабатывающему заводу. Размер контракта составляет 27,5 млрд руб., он будет действовать до 2020 года.

Это большой контракт для Группы ГМС, несмотря на то, что он будет действовать в течение трех лет. Мы не ожидаем существенной реакции котировок на эту новость, однако нам нравятся акции компании, которые выглядят недооцененными и обеспечивают высокие дивиденды. По всей видимости, финансовые показатели компании продолжат демонстрировать хорошую динамику на фоне крупных контрактов. Единственный негативный момент — плохая ликвидность акций.АТОН

ЛСР - ожидаемый размер дивидендов соответствует уровню предыдущего года

- 10 мая 2017, 11:11

- |

Совет директоров Группы ЛСР рекомендовал дивиденды в размере 78 руб. на акцию

В общей сложности компания выплатит в качестве дивидендов 8 млрд руб., что соответствует 87% от чистой прибыли по МСФО за 2016 (9,2 млрд руб.). Дата закрытия реестра — 20 июня. Дивидендная доходность составит 8,7%.

В общей сложности компания выплатит в качестве дивидендов 8 млрд руб., что соответствует 87% от чистой прибыли по МСФО за 2016 (9,2 млрд руб.). Дата закрытия реестра — 20 июня. Дивидендная доходность составит 8,7%.

Размер дивидендов был ожидаемым и соответствует уровню предыдущего года. Мы ожидаем нейтральной реакции на новость.АТОН

Финансовые показатели являются сильными и позитивными для акций Юнипро.

- 10 мая 2017, 10:51

- |

Юнипро опубликовала сильные финансовые результаты за 1К17, ожидает следующие дивиденды в размере около 0,11 руб./акция

Юнипро этим утром опубликовала финансовые результаты за 1К17 по МСФО. Выручка составила 20,7 млрд руб. (-6% по сравнению с нашими прогнозами), скорректированный показатель EBITDA составил 7,2 млрд руб., обогнав наш прогноз (без учета страховых выплат) на 8%. Чистая прибыль оказалась еще выше — 4,6 млрд руб. (+230% по сравнению с нашим прогнозом). Компания во время своей презентации раскрыла ожидаемый объем дивидендов — она прогнозирует, что следующие промежуточные дивиденды за 4К16-1К17 составят 7,0 млрд руб. (~0,11 руб. на акцию) и будут выплачены в июле 2017, а следующие дивиденды оцениваются в 5,0 млрд руб. (0,08 руб. на акцию). Компания ожидает получить 20 млрд руб. страховых выплат в мае, что скажется на финансовых показателях за 2К17.

Юнипро этим утром опубликовала финансовые результаты за 1К17 по МСФО. Выручка составила 20,7 млрд руб. (-6% по сравнению с нашими прогнозами), скорректированный показатель EBITDA составил 7,2 млрд руб., обогнав наш прогноз (без учета страховых выплат) на 8%. Чистая прибыль оказалась еще выше — 4,6 млрд руб. (+230% по сравнению с нашим прогнозом). Компания во время своей презентации раскрыла ожидаемый объем дивидендов — она прогнозирует, что следующие промежуточные дивиденды за 4К16-1К17 составят 7,0 млрд руб. (~0,11 руб. на акцию) и будут выплачены в июле 2017, а следующие дивиденды оцениваются в 5,0 млрд руб. (0,08 руб. на акцию). Компания ожидает получить 20 млрд руб. страховых выплат в мае, что скажется на финансовых показателях за 2К17.

Мы считаем показатели сильными и ПОЗИТИВНЫМИ для акций Юнипро. Нам приятно видеть, что контроль над затратами оказался более эффективным, чем ожидалось, что привело к более высокому показателю EBITDA. Более того, дивиденды за весь год в размере 0,19 руб. на акцию выглядят достаточно близкими к нашему прогнозу в 0,20 руб. на акцию, предполагая доходность 8%. Компания проведет телеконференцию сегодня в 9.30 мск.АТОН

Новатэк, теоретически, сохраняет шанс на партнерство с Газпромом, учитывая отсутствие опыта в СПГ у Русгаздобычи.

- 10 мая 2017, 10:35

- |

Газпром планирует сотрудничать на Ямале с Русгаздобычей, а не Новатэком

Газпром и Русгаздобыча (входит в Национальную химическую группу Аркадия Роттенберга) подписали меморандум о совместной разработке Тамбейского кластера на полуострове Ямал. Документ также подразумевает разработку ачимовских и валанжинских залежей в регионе Надым-Пур-Таз, ключевом для Газпрома. Напоминаем, что на прошлой неделе Владимир Путин и глава Газпрома Алексей Миллер обсуждали партнерство с российскими компаниями, у которых есть достаточные финансовые возможности, опыт работы с СПГ и опыт разработки запасов жирного газа. Пока не ясно, сохраняется ли у Новатэка шанс получить доступ к Тамбейской группе месторождений в качестве партнера Газпрома.

Газпром и Русгаздобыча (входит в Национальную химическую группу Аркадия Роттенберга) подписали меморандум о совместной разработке Тамбейского кластера на полуострове Ямал. Документ также подразумевает разработку ачимовских и валанжинских залежей в регионе Надым-Пур-Таз, ключевом для Газпрома. Напоминаем, что на прошлой неделе Владимир Путин и глава Газпрома Алексей Миллер обсуждали партнерство с российскими компаниями, у которых есть достаточные финансовые возможности, опыт работы с СПГ и опыт разработки запасов жирного газа. Пока не ясно, сохраняется ли у Новатэка шанс получить доступ к Тамбейской группе месторождений в качестве партнера Газпрома.

Мы считаем новость НЕГАТИВНОЙ для Новатэка, который планировал либо приобрести лицензии на Тамбейский кластер, либо стать партнером Газпрома в их разработке. Это было бы логично для Новатэка, который разрабатывает проект Ямал СПГ на базе Южно-Тамбейского месторождения, расположенного рядом с Тамбейским кластером, который помог бы расширить мощности проекта Ямал СПГ в перспективе. Новатэк, который не покажет роста добычи в этом году, рассматривает проекты Ямал СПГ и Арктик СПГ-2 на полуострове Гыдан как ключевые источники будущего роста. Новатэк, теоретически, сохраняет шанс на партнерство с Газпромом, учитывая отсутствие опыта в СПГ у Русгаздобычи, и мы ожидаем скорее умеренно негативной реакции рынка на новость.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания