Блог им. CaptainFIRE

📊 Итоги 3 лет создания Собственного Пенсионного Фонда

- 30 ноября 2024, 02:23

- |

«А что, если начать с 20 лет создавать свой Собственный Пенсионный Фонд?» — центральный вопрос-призыв моего скромного, авторского блога. Сегодня мы узнаем к каким результатам за 3 года пришел парень, который начал создавать капитал со студенческой поры.

Исходные данные:

🥕 Возраст — 25 лет;

🥕 Семья — 2 человека;

🥕 Место жительства — Ярославская область;

🥕 Живем в съемной квартире, есть своя машина;

🥕 Работать над созданием капитала начал в 2021 — будучи студентом, однако и до этого была привычка откладывать часть средств из доходов;

🥕 Цель: сформировать мини-пенсионный фонд, который будет покрывать расходы семьи в будущем.

Всем привет, с вами Captain — автор небольшого блога про личные финансы, инвестиции и FIRE.

Жми на морковку 🥕 и присоединяйся, будем повышать уровень финансовой грамотности вместе!!

Каждый год создания нашего мини-пенсионного фонда наполнен существенными событиями, которые так или иначе определяют промежуточный результат.

2021-2022: Думаю не стоит комментировать, что произошло за это время, события этого периода, еще долго будут оказывать влияние на нашу жизнь.

Для инвестиционного портфеля это, в первую очередь, последствие санкций, обрушившихся снежной лавиной на РФ, и следующей за ними блокировкой иностранных ценных бумаг, на тот момент основной части СПФ. Итоги 1 года инвестиций.

2022-2023: Помимо геополитических потрясений этот интервал времени был примечателен тем, что я сделал предложение своей девушке, и это оказало значительное влияние на наш мини-фонд, так как сумма ежемесячных пополнений инвестиционного портфеля сильно уменьшилась из-за формирования сбережений на свадьбу. Итоги 2 лет инвестиций.

2023-2024: Отпраздновали свадьбу и отправились в небольшое свадебное путешествие. После торжества постепенно увеличиваю сумму ежемесячных сбережений, отправляющихся в СПФ.

Так, в октябре были были куплены ценные бумаги следующих компаний:

1) Новатэк – 3 шт (2 536₽)

2) Магнит – 3 шт (13 203₽)

3) Газпром – 50 шт (6 094₽)

4) ВК – 25 шт (7 110₽)

5) НЛМК – 100 шт (12 204₽)

6) НорНикель – 40 шт (4 311₽)

7) АЛРОСА – 110 шт (5 470₽)

8) Сургутнефтегаз – 100 шт (2 364₽)

9) ПИК – 24 шт (11 532₽)

Сумма вложений в ФР – 65 000₽

Комиссия брокера/биржи – 45,38₽

Спустя год структура сбережений не изменилась: общую сумму накопленных средств представляют 2 блока:

1) Собственный Пенсионный Фонд (СПФ) — место где создается основной капитал, необходимый для достижения Финансовой Независимости. Отсюда деньги не изымаются.

2) Финансовая Подушка Безопасности (ФПБ) и Фонд «Для Жизни Сейчас» (ДЖС) — место хранения средств, для повседневных, «тактических» расходов, а также для форс-мажорных ситуаций. Как правило размещаются эти средства на накопительных счетах и краткосрочных вкладах под хороший процент. Я не разделяю эти места, так как хранятся они в одних и тех же финансовых инструментах. Возможно это неправильно, но в случае острой необходимости в деньгах, изыматься дополнительные ресурсы будут из этого блока целиком.

Спустя год процентное распределение денежных средств изменилось всего лишь на 2,4 единицы в сторону увеличения ФПБ+ДЖС и уменьшения СПФ на аналогичное значение.

И если год назад такое соотношение объяснялось накоплением средств на свадьбу, то сейчас блок ФПБ+ДЖС больше чем нужно на 16,1%.

Как я так точно определил это число? — все просто. Общепринятый размер Финансовой Подушки Безопасности должен равняться 3-6 месячным расходам, учитывая, что в этом фонде присутствуют деньги предназначенные и для повседневных расходов, я взял размер ФПБ по верхней границе.

Исходя из данных по расходам нашей семьи за последние 12 месяцев, средний уровень ежемесячных расходов составляет — 67 718₽. Следовательно стоимость ФПБ = 406 308₽ (6*67 718₽), что составляет 18,9% от общих денежных средств, а это значит, что оставшуюся часть (16,1%) можно направлять в Собственный Пенсионный Фонд.

Собственный Пенсионный Фонд

Учет инвестиций веду в сервисе Snowball Income, как раз от туда все графики, использующаяся в настоящей статье.

Напомню, что местом для аккумулирования денежных средств был выбран Фондовый Рынок, так как при грамотном подходе именно эта «площадка» обеспечивает не обесценивание денег, а порой даже дает доходность прилично превышающую инфляцию.

Наш инвестиционный портфель на 100% состоит из акций, такой состав выбран по 2 причинам:

1) Из статистических данных как по рынку США, так и по рынку РФ, портфель с 100% акциями, показывает лучшую совокупную и среднегодовую доходность на длительном промежутке, по сравнению с другими вариациями портфелей, использующих облигации, золото и прочее.

2) Я считаю, что пока мы молоды и находимся в начале пути по достижению цели, можно взять на себя чуть больше риска, который в процессе инвестирования может трансформироваться в хорошую премию и рост основного тела капитала. А колебания портфеля будут практически безразличны, так как есть понимание, что деньги из СПФ не будут изыматься еще минимум лет 10.

Идем дальше, из-за сложившийся обстановки в мире наш мини-фонд делится на 2 части: незаблокированная (Акции РФ) и заблокированная (Иностранные акции).

Замороженная часть представлена 20 иностранными компаниями, общей стоимостью — 581 290₽. «Забугорный» блок занимает 41,6% от всего Собственного Пенсионного Фонда. Общая прибыль по этим ценным бумагам составляет более 80%. Я считаю, что не корректно списывать иностранную часть в 0₽, но и не стоит на ней подробно останавливаться, так как доступа к заморским ценным бумагам нет.

Российская часть

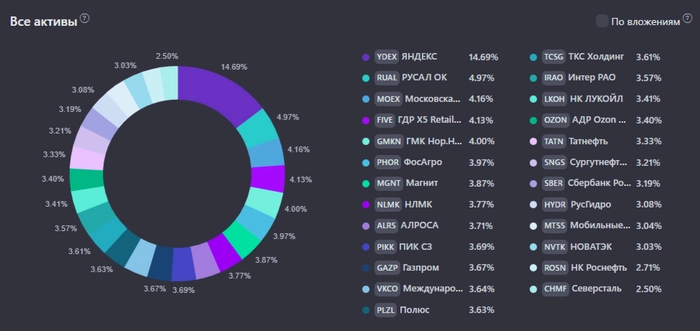

Российский блок представлен акциями РФ, к которым применяется равновзвешенная стратегия инвестирования, а именно топ-25 компаний из верхней части Индекса Московской Биржи (ИМБ), взятые в равных долях, то есть с целевым весом 4% каждая.

Я уже не раз говорил про применение равновзвешенных стратегий: их достоинства, историческую доходность в сравнении с капитализированным двойником. Если коротко, то равновесовой подход даёт примерно такой же результат, как и взвешенный по капитализации, но при этом он проще в сборе и в управлении.

Основная задача при таком подходе — это удержание равных весов, с помощью периодической ребалансировки.

Можно продавать выросшие бумаги до нужного значения и покупать — недотягивающие, или просто докупать другие, чтобы они сравнялись с лидером.

Я все это время пользовался вторым вариантом, но с недавнего времени конвертировал свой ИИС-А в ИИС-3, у которого есть возможность получать налоговый вычет на прибыль от сделок с ценными бумагами, а это значит, что теперь можно осуществлять ребалансировку портфеля по первому варианту, без лишних издержек.

На картинке выше показана текущая ситуация с весами компаний в российском портфеле. Сейчас есть сильный перекос в сторону Яндекса, необходимо уменьшить его долю, а вырученные деньги распределить между компаниями, которые не дотягивают до целевых 4%. В планах сделать качественную ребалансировку в декабре.

Ну а пока давайте посмотрим как обстоят дела с диверсификацией по секторам. Для интереса нашел старую самодельную табличку, с целевыми весами секторов в портфеле. Эти веса я обозначил, когда определился с окончательным числом компаний в нашем «равновзвешенном индексе».

1/2

1/21 картинка текущее распределение, 2 картинка распределение в январе 2023 года

1)Материалы: факт 26,6% / цель 28% — расхождение 1,4%

2) Энергетика: факт 19,4% / цель 24% — расхождение 4,6%

3) Информационные технологии: факт 18,3% / цель 8% — расхождение 10,3%

4) Финансы: факт 11% / цель 12% — расхождение 1%

5) Товары повседневного спроса: факт 8% / цель 8% — расхождение 0%

6) Коммунальные услуги: факт 6,7% / цель 8% — расхождение 1,3%

7) Недвижимость: факт 3,7% / цель 4% — расхождение 0,3%

8) Товары длительного потребления: факт 3,4% / цель 4% — расхождение 0,6%

9) Коммуникационные услуги: факт 3% / цель 4% — расхождение 1%

Наибольшее расхождение наблюдается в секторах «ИТ» и «Энергетики», их в большей степени и затронет грядущая ребалансировка.

Если сравнивать с первоначальной «кустарной» табличкой, то отличие состоит только в том, что сектор «Химия» в лице ФосАгро улетел в «Материалы», подняв их долю с 24% до 28%, а также Озон вышел из чата «ИТ» и создал свой — «Товары длительного потребления». В принципе это можно считать «технической заминкой», а так, целевые веса остались неизменными.

На мой взгляд достаточно неплохая диверсификация, для нашего, в основном сырьевого рынка.

Дивиденды

Практически все дивидендные выплаты приходят от российской части. Из иностранной пришли только от DELL — 112₽ и SONY — 47₽ за все время. То есть от замороженной части пришло менее четверти 1% от всей суммы начислений.

В целом же от заблокированных активов, с начала 2022 года, должны были выплатить следующие дивиденды:

1) DELL — 4,135$ или 337₽

2) SONY — 0,4802$ или 39₽

3) MЯTA — 3$ или 274₽

4) BABA — 3,303$ или 300₽

5) TMUS — 3,48$ или 318₽

6) CRM — 1,5$ или 108₽

Дошло только 11,5% или 169₽, как написано выше.

До ноября 2024 года все поступающие выплаты приходили на банковский счет, но с момента конвертации ИИС-А в ИИС-3, эта возможность исчезла. В следующие 12 месяцев прогнозируется поступление дивидендов на общую сумму 63,6к. Вот здесь видно распределение выплат по месяцам:

Прогноз прошлого года был 22к, пришло же порядка 42 тысяч, это связанно и с систематической покупкой дивидендных акций, и с объявлением новых дивидендов.

ИтогиСобственный Пенсионный Фонд вплотную приблизился к отметке 1,4 млн ₽. Доходность всего мини-пенсионного фонда составляет 14,9% годовых, то есть портфель растет на 14,9% каждый год (учитывая дивиденды). Я считаю это неплохим результатом, смотрите сами:

Официальная инфляция с октября 2021 по октябрь 2024 составила: 30,3%

Среднегодовой уровень инфляции: 9,2%

Инфляция наблюдаемая населением за этот же период: 55,2%

Среднегодовой уровень инфляции: 15,7%

Таким образом, из приведенных выше данных следует, что СПФ выполняет свою основную миссию — защита средств от обесценивания с форой +5,7% годовых к официальной инфляции, однако не справляется с той же функцией, когда данные по инфляции берутся от населения -0,8% годовых.

С каким же показателем правильнее сравнивать? — со своим! а точнее со своей личной инфляцией. Практически одновременно с созданием Собственного Пенсионного Фонда, я начал вести семейный бюджет, в котором фиксирую несколько важных параметров, помогающих в достижении основной цели, одним из них является личная инфляция. Данные по ней я рассчитаю, подводя итоги расходов за аналогичный период времени. Ну а пока подведем итоги:

Результаты СПФ – 3 Год

1. Общая сумма вложений: 1 100 000₽

2. Стоимость портфеля: 1 397 147₽

3. Суммарная прибыль в ₽: 356 584₽

4. Суммарная прибыль в %: 32,4%

5. Общая сумма комиссий: 771,62₽

6. Время с момента начала инвестирования: 36 мес

7. Сумма, внесенная на ИИС с начала года: 190 000₽

8. Дивиденды за 3 года: 66 113₽

Больше информации о том, как я создаю капитал с нуля в моем авторском блоге Captain, присоединяйтесь!!

теги блога CaptainFIRE

- 21-й век

- Dell

- dell technologies

- FB

- FIRE

- автомобили

- акции

- Акции РФ

- альфа-директ

- банк

- банки

- Брокер

- брокеры

- быт

- бюджет

- вклады

- деньги

- Депозиты

- дивиденды

- Дональд Трамп

- Европа

- ЕС

- жизнь

- заблокированные активы

- заработная плата

- иис

- инвестирование в акции

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- Инвестиции в России

- инфляция

- инфляция в России

- итоги года

- итоги месяца

- капитал

- ключевая ставка

- криптовалюта

- кэшбек

- личные финансы

- МосБиржа

- на пенсию в 35

- накопительные счета

- налогообложение на рынке ценных бумаг

- облигации

- обмен заблокированными активами

- оптимизация

- отпуск

- оффтоп

- ошибки

- пассивный доход

- пенсионный фонд

- пенсия

- планирование

- Портфель инвестора

- поступление дивидендов

- премиальное обслуживание

- продуктивность

- промсвязьбанк

- ранняя пенсия

- расходы

- расходы домохозяйств

- расходы на жизнь

- расходы на личное потребление

- Россия

- рубль

- санкции

- Сбережения

- свадьба

- свой пенсионный фонд

- семейный бюджет

- семья

- счастье

- США - РФ

- трейдинг

- Финансовая грамотность

- Финансовая независимость

- финансовая подушка

- финансы

- фондовый рынок

- фондовый рынок

- цели на 2023

- экономика

- экстремизм

у фишки вола в два раза больще — возьми ее половиной позиции и ты за половину трат на сделку — комиссии проскальзывание, альтернативная цена денег.

получаешь те же шансы вырасти ( и упасть)

НО забыли добавить

Инфляция за 36 месяцев -100 % (по FCMG индексу)

Реальный убыток по вашему портфелю составляет ок. 70%, лучше бы жене шубу купили