ресо-лизинг

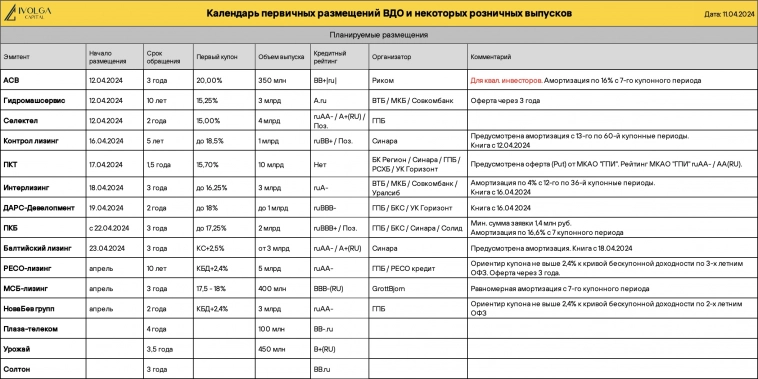

РЕСО-лизинг планирует провести сбор заявок на облигации объемом 5 млрд.рублей

- 15 апреля 2024, 12:19

- |

ООО «РЕСО-Лизинг» – крупная компания, специализирующаяся на финансовом лизинге легкового и грузового автотранспорта. Компания функционирует с 2003 года, сеть продаж представлена головным офисом в Москве.

(размещение 26 апреля)

- Наименование: РесоЛиз-БО-П-25

- Рейтинг: АА- (Эксперт РА, прогноз «Стабильный»)

- Купон: G-curve 3 года + 240 б.п. (ежемесячный)

- Срок обращения: 10 лет

- Объем: 5 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 3 года)

- Номинал: 1000 ₽

- Организатор: Газпромбанк, банк «РЕСО Кредит»

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- 385

- Комментарии ( 0 )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ЭлектроРешения, РЕСО-лизинг, Маныч-Агро)

- 06 апреля 2024, 09:21

- |

1. ООО «ЭЛЕКТРОРЕШЕНИЯ»

АКРА подтвердило кредитный рейтинг на уровне BBB(RU)

Компания (EKF) занимается разработкой, производством и продажей электрооборудования и решений на его основе, а также программного обеспечения под собственным брендом. Производственная база EKF включает в себя две собственные площадки во Владимирской области, испытательную лабораторию с новейшим оборудованием, конструкторское бюро, а также семь логистических центров.

Объемы продаж EKF стабильны и демонстрируют уверенный рост в историческом периоде при отсутствии существенных законтрактованных объемов. Реализация ведется через дистрибьютеров (90% заказов автоматизированы) и федеральные сетевые компании (Леруа Мерлен, OBI, СТД «Петрович» и др.). Производство готовой продукции осуществляется на собственных заводах EKF, а также на зарубежных контрактных фабриках.

Выручка Компании по итогам 2023 года достигла 16 млрд руб. (рост на 34% по отношению к предыдущему году), а FFO до чистых процентных платежей и налогов составил 2,5 млрд руб.

( Читать дальше )

Телеграм-каналы эмитентов ВДО

- 23 февраля 2024, 13:43

- |

Эмитенты используют различные каналы общения со своими инвесторами, в том числе Телеграм. Собрали подборку каналов эмитентов, организаторами облигаций которых мы выступали, или которые присутствуют в портфеле PRObonds ВДО.

Специализированные каналы для инвесторов:

- МФК Займер

- МФК Джой Мани

- АПРИ Флай Плэнинг

- ЛК Роделен

- МФК Саммит

- ЛК Эволюция

- МФК Лайм-Займ

- МСБ-Лизинг

- БИЗНЕС-АЛЬЯНС

Также компании ведут каналы о своей деятельности, ориентированные, в первую очередь, на контрагентов и клиентов. Часть этих каналов может быть интересна и инвесторам:

Задать вопрос по любому эмитенту всегда можно в нашем чате для инвесторов, вступайте https://t.me/+UHsfqmxEquGnkhA6

4 года, 2 кризиса и 16,2% годовых на руки: во что инвестируем в 2024 году?

- 18 января 2024, 09:37

- |

В ушедшем 2023 году нашему доверительному управлению исполнилось 4 года. На них пришлись обвалы пандемии и СВО. Но управление выстояло. Средняя доходность для всех активных счетов ДУ у нас (вне зависимости от даты открытия) — 16,2% годовых на руки на 31 декабря 2023 года. Средний прирост рынка акций за это время — 7% годовых с дивидендами.

Много это или мало? Удастся ли удержать темп и можно ли попробовать заработать больше? А также на что мы ставим и надеемся — в первом стриме нового года 18 января в 16:00

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Компания РЕСО-Лизинг рассматривает возможность проведения IPO, но только после снижения ключевой ставки — Frank Media

- 05 декабря 2023, 12:14

- |

«Мы открыты к предложениям. У нас нет планов по продаже (ЛК. – FM). Но мы думаем, что будут сделки (слияния и поглощения, M&A. – FM). Мы думаем, что будут IPO-сделки. Мы сами рассматриваем IPO. Но сейчас, наверное, рынок не очень интересен для IPO, потому что ставка (ключевая. – FM) высокая: и с точки зрения оценки мы сразу начинаем проигрывать. Как только ключевая ставка пойдет вниз, то 35% ROE (показатели «РЕСО-Лизинг», по словам Марии Селюитной. – FM) выглядят просто зажигательно», — заявила топ-менеджер.

frankmedia.ru/148265

Бонд недели

- 10 ноября 2023, 18:09

- |

В нашей постоянной рубрике «Инвестидея»

❗️Этой осенью — только флоатеры и замещающие облигации!

📌Что это за компания?

РЕСО-Лизинг занимает 10-е место по объему лизингового портфеля. Компания входит в топ-3 рынка лизинга легковых машин.

📌Код облигации (ISIN):

RU000A1075J3

📌Почему именно эта бумага?

🔸Компания уже фигурировала в наших подборках, но тогда это были облигации с фиксированным купоном. А сейчас же она выпустила флоатеры, которые сильно интереснее для инвестора в текущих условиях.

🔸В отчетном периоде РЕСО-Лизинг демонстрирует хорошие результаты, растущий объем бизнеса и улучшение качества активов. Кроме того, сама компания имеет хорошую поддержку от материнской компании — Группы РЕСО.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Долгосрочные облигации РЕСО-Лизинг на размещении

- 31 октября 2023, 15:49

- |

Обычно лизинговые компании при размещении облигаций ограничивают их среднесрочной перспективой, то есть в пределах 3-5 лет. Этот срок выбирается не случайно, так как большинство лизинговых договоров заключается на аналогичный период.

Обычно лизинговые компании при размещении облигаций ограничивают их среднесрочной перспективой, то есть в пределах 3-5 лет. Этот срок выбирается не случайно, так как большинство лизинговых договоров заключается на аналогичный период. Модель бизнеса выглядит достаточно привлекательной: сначала ищем деньги на финансирование, потом финансируем лизинговые сделки с закладыванием в них своей доходности, следим за своевременных погашением (при этом добавляем в договор пугалки в виде штрафов и пеней) и повторяем процесс заново.

Но сейчас не об этом, а о новом выпуске облигаций. Параметры у выпуска следующие:

📌Дата начала размещения — 1 ноября 2023 года.

📌Дата окончания размещения — 1 декабря 2023 года.

📌Период обращения — 3 640 дней, то есть без малого 10 лет до 19.10.2033г.

📌Объем эмиссии — 11 000 000 000 рублей.

📌Выплата купонов — ежеквартально.

Плюс-минус достаточно стандартные условия, но далее стоит обратить внимание на плавающий купон. Купонный доход будет рассчитан как сумма доходов за каждый день купонного периода по формуле RUONIA + спред, который будет определен по итогам сбора заявок. То есть купон будет рассчитан исходя из средней ставки межбанковских заимствований овернайт. Прогнозный размер премии составит 250 б.п.

( Читать дальше )

Смягчение сигнала ЦБ поможет снижению доходности среднесрочных и длинных ОФЗ - Промсвязьбанк

- 26 октября 2023, 11:20

- |

Рубль в течение налогового периода уверенно закрепился в диапазоне 90-95 руб./долл., что несколько снижает среднесрочные инфляционные риски. Кроме того, вчера Минфин разместил флоатер на 41 млрд руб. (при спросе 159 млрд руб.), что потенциально уменьшает навес первичного предложения классических ОФЗ до конца года.

На завтрашнем заседании по-прежнему ожидаем повышение ключевой ставки на 100 б.п. – до 14%. Крайне важным для рынка будет сигнал регулятора – признаки его смягчения, вероятно, смогут способствовать более выраженному снижению доходности среднесрочных и длинных ОФЗ. Вместе с тем, базовым сценарием считаем сохранение сигнала по сохранению жесткой ДКП продолжительное время из-за высоких инфляционных рисков и глобальной неопределенности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал