МСБ-Лизинг

Как прошли три квартала 2023 года для рынка ВДО: рекорды и противоречия. Исследование ИК Иволга Капитал

- 09 октября 2023, 13:00

- |

Основные тезисы из нашего обзора рынка:

— Объём рынка ВДО по итогам 9 месяцев составил 110 млрд рублей, что на 11,4% больше итогов полугодия.

— Объём размещенных ВДО за 9 месяцев 2023 года составил 41,3 млрд рублей. Объёмы текущего года существенно превышают кризисный во всех отношениях 2022 год, и скорее превысит «рекордный» 2021 год.

— Важной особенностью 2023 года, помимо роста объёмов, стал приход в сегмент крупных инвестиционных банков.

— Премия за риск сегмента ВДО к концу сентября опустилась до минимальных значений с момента начала наблюдений, что существенно ниже медианного спреда с 2018 года.

— Наибольшее снижение премий наблюдается у бумаг с самыми низкими кредитными рейтингами.

— Первичный рынок адаптируется к новым реалиям быстрее, чем вторичные торги. На момент начала четвёртого квартала именно отдельные первичные размещения кажутся наиболее привлекательной, с инвестиционной точки зрения, частью рынка.

— Рейтинговая динамика сегмента по итогам трёх кварталов положительная, повышения рейтингов и позитивные прогнозы существенно превышают снижения и негативные прогнозы.

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 0 )

Новая оферта «МСБ-Лизинг» на краудлендинговой платформе MONEY FRIENDS

- 06 октября 2023, 10:28

- |

📣 Уважаемые инвесторы!

Приглашаем вас принять участие в нашей очередной оферте по привлечению финансирования на краудлендинговой площадке MONEY FRIENDS.

Параметры инвестиционного предложения:

- Форма инвестиций — заем на инвестиционной платформе

- Объем — 3 млн ₽

- Ставка — 16% годовых

- Срок займа — 18 месяцев

- Погашение тела долга и процентов — ежемесячно

👉 Сбор оферты №2173 — до 15.10.23

Для старта инвестирования пройдите быструю регистрацию.

Канал для инвесторов @msbleasing

🚀«МСБ-Лизинг» впервые выпустил цифровые финансовые активы

- 16 сентября 2023, 14:20

- |

Эмиссия реализована на платформе А-токен (Альфа-банк)

Мы постоянно работаем над диверсификацией фондирования нашего бизнеса. Сейчас, при пилотном размещении, мы отработали бизнес-процесс, изучили особенности учета и использования цифровых активов. В дальнейшем ЦФА могут стать в один ряд с такими источниками финансирования, как банки, облигации и краудлендинговые платформы.

📄 Справка: ЦФА могут представлять собой как аналог классических ценных бумаг (например облигаций, акций, фьючерсов), так и принципиально новый тип активов — оцифрованные физические активы, например драгоценные металлы. Отличие ЦФА от классических ценных бумаг в том, что они полностью оцифрованы и выпускаются на блокчейне. Поэтому процедура размещения быстрее и проще, чем эмиссия на бирже.

🔗 Подробнее о цифровых финансовых активах на сайте «Альфа-банка».

( Читать дальше )

Обзор лизинговых компаний сегмента ВДО по итогам 1 полугодия 2023 года

- 15 сентября 2023, 10:11

- |

Короткое резюме:

— Лизинговая отрасль остаётся одной из крупнейших в сегменте высокодоходных облигаций По итогам августа 2023 года на рынке ВДО присутствует 20 лизинговых компаний, в обращении находится 56 выпусков общим объёмом ~ 12,7 млрд рублей.

— Большинство компаний из выборки увеличили масштаб бизнеса за первое полугодие 2023 года. В большинстве случаев рост бизнеса обеспечивался заёмными средствами, что увеличило среднюю долговую нагрузку в сегменте.

( Читать дальше )

Рейтинговое агентство «Эксперт РА» подвело итоги работы рынка лизинга за I полугодие 2023 года

- 12 сентября 2023, 16:36

- |

⬆️ Объем нового бизнеса за период составил 1,49 трлн рублей, показав почти двукратный рост относительно низкой базы аналогичного периода 2022-го. Участники рынка дали свою оценку причинам бурного роста и сделали прогноз на второе полугодие — читайте в материале Frank Media.

«МСБ-Лизинг» в ряде направлений также вырос. Позиции в рэнкинге показали следующую динамику:

- по новому бизнесу мы занимаем 66 место (🔝на 16 позиций относительно 1 п. 22)

- по объему портфеля: 68 место (🔝на 8 позиций от 1 п. 22)

Наши позиции в рэнкинге по объему нового бизнеса с МСБ в разрезе видов техники:

- 🚆5 место — железнодорожная техника

- 🖥 7 место — телеком. оборудование / компьютеры

- 🏢14 место — недвижимость

- 🏗36 место — строительная и дорожно-строительная техника

- ⚙️37 место — машиностроительное оборудование

- ⤴️45 место — погрузчики и складское оборудование

- 🚚47 место — грузовой автотранспорт

По объему нового бизнеса в разрезе регионов мы занимаем:

( Читать дальше )

Отчет об освоении 300 млн рублей, привлеченных в VII выпуске облигации «МСБ-Лизинг»

- 06 сентября 2023, 15:12

- |

Уважаемые инвесторы VII выпуска! Благодарим за участие в нашем бизнесе. Все средства направлены на финансирование потребностей наших клиентов, а значит вложенные деньги обеспечены имуществом.

( Читать дальше )

Календарь инвестора «МСБ-Лизинг»: сентябрь 2023

- 01 сентября 2023, 11:23

- |

Уважаемые инвесторы, публикуем календарь выплат на сентябрь 2023

03.09.2023: II выпуск // ISIN RU000A100DC4

• Купонные выплаты — 1,97 р. на одну облигацию (12,75%), всего 394 000 р.

• Номинал — 20,83 р. на одну облигацию, всего 4 166 000 р.

04.09.2023: V выпуск // ISIN RU000A103VD8

• Купонные выплаты — 10,07 р. на одну облигацию (12,25%), всего 968 149,94 р.

07.09.2023: VI выпуск // ISIN RU000A105658

• Купонные выплаты — 8,61 р. на одну облигацию (14,5%), всего 1 722 000 р.

• Номинал — 55,56 р. на одну облигацию, всего 11 112 000 р.

11.09.2023: VII выпуск // ISIN RU000A106D18

• Купонные выплаты — 11,10 р. на одну облигацию (13,5%), всего 3 330 000 р.

13.09.2023: IV выпуск // ISIN RU000A102SN5

• Купонные выплаты — 1,85 р. на одну облигацию (11,25%), всего 185 000 р.

• Номинал — 33,33 р. на одну облигацию, всего 3 333 000 р.

💚Спасибо, что вы с нами! Команда «МСБ-Лизинг»

🤖 Чат-бот для инвесторов «МСБ-Лизинг» с полной информацией о компании @investmsb_bot

( Читать дальше )

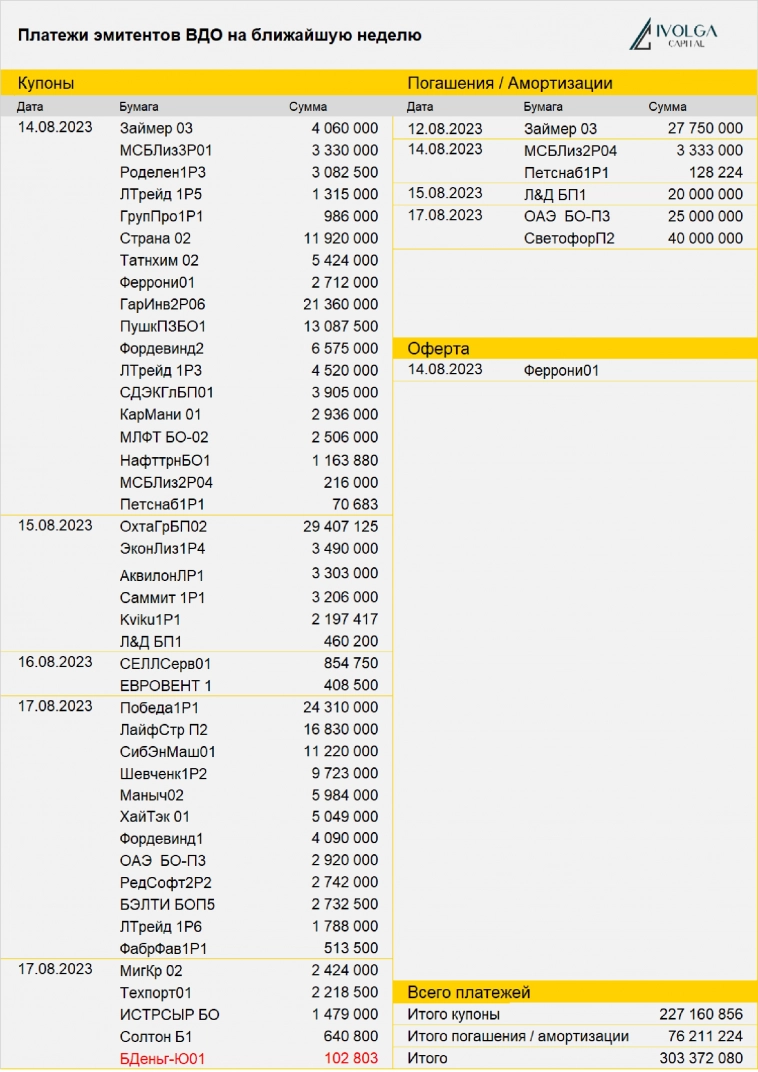

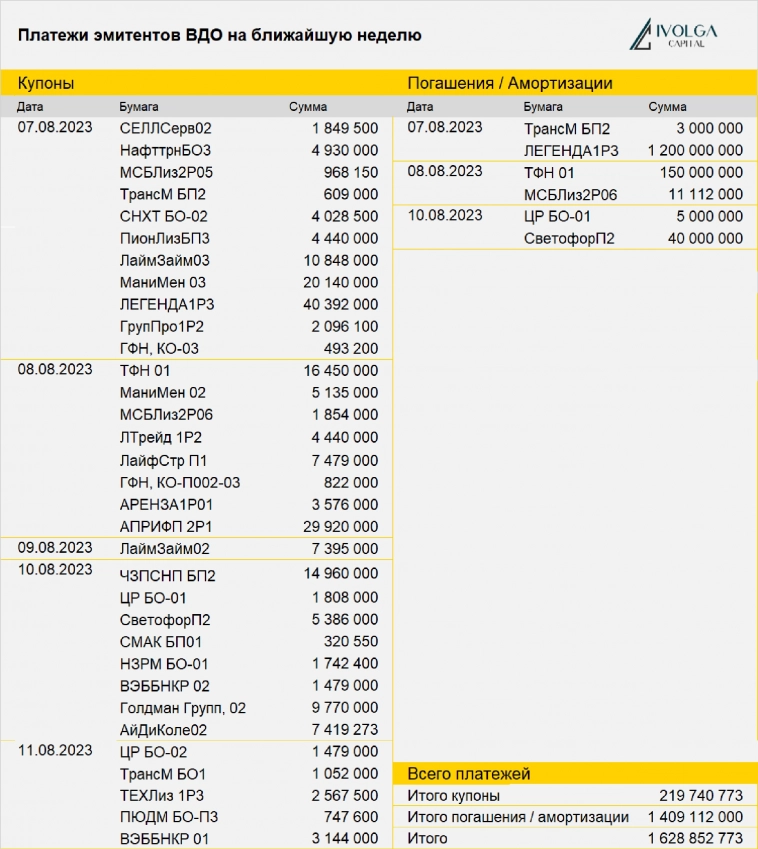

Платежи эмитентов ВДО на ближайшую неделю

- 14 августа 2023, 10:05

- |

Общая сумма планируемых выплат за неделю 303 млн руб., из которых 227 млн руб. — купоны, 76 млн руб. — амортизации.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Платежи эмитентов ВДО на ближайшую неделю

- 07 августа 2023, 11:24

- |

Общая сумма планируемых выплат за неделю 1,62 млрд руб., из которых 220 млн руб. — купоны, 1,4 млрд руб. — амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Календарь инвестора «МСБ-Лизинг»: август 2023

- 01 августа 2023, 16:56

- |

Уважаемые инвесторы, публикуем календарь выплат на август 2023

04.08.2023: II выпуск // ISIN RU000A100DC4

• Купонные выплаты — 2,18 р. на одну облигацию (12,75%), всего 436 000 р.

• Номинал — 20,83 р. на одну облигацию, всего 4 166 000 р.

05.08.2023: V выпуск // ISIN RU000A103VD8

• Купонные выплаты — 10,07 р. на одну облигацию (12,25%), всего 968 149,94 р.

08.08.2023: VI выпуск // ISIN RU000A105658

• Купонные выплаты — 9,27 р. на одну облигацию (14,5%), всего 1 854 000 р.

• Номинал — 55,56 р. на одну облигацию, всего 11 112 000 р.

12.08.2023: VII выпуск // ISIN RU000A106D18

• Купонные выплаты — 11,10 р. на одну облигацию (13,5%), всего 3 330 000 р.

14.08.2023: IV выпуск // ISIN RU000A102SN5

• Купонные выплаты — 2,16 р. на одну облигацию (11,25%), всего 216 000 р.

• Номинал — 33,33 р. на одну облигацию, всего 3 333 000 р.

💚Спасибо, что вы с нами! Команда «МСБ-Лизинг»

🤖 Чат-бот для инвесторов «МСБ-Лизинг» с полной информацией о компании @investmsb_bot

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал