феррони

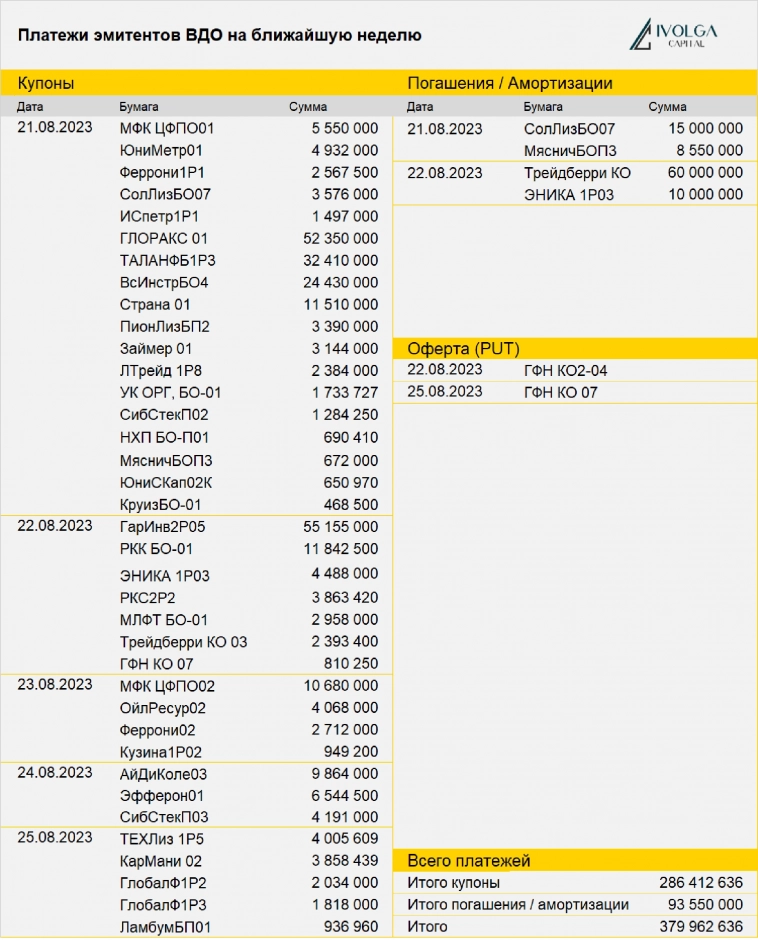

Платежи эмитентов ВДО на ближайшую неделю

- 21 августа 2023, 11:04

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 0 )

Коротко о главном на 16.08.2023

- 16 августа 2023, 12:47

- |

- «ЭкономЛизинг» сегодня начинает размещение трехлетних облигаций серии 001Р-05 объемом 100 млн рублей. Ставка купона была увеличена с 14,75% до 15,5% годовых на весь срок обращения. Купоны ежеквартальные. Номинал одной бумаги — 1000 рублей. Цена размещения — 100% от номинала. Организатор — ИК «Иволга Капитал».

- «Агентство судебного взыскания» (АСВ) установило ориентир ставки купона по дебютному выпуску трехлетних облигаций серии БО-01-001P объемом 200 млн рублей на уровне 17% годовых. Облигации включены Третий уровень котировального списка. Присвоенный регистрационный номер — 4B02-01-00048-L-001P. Выпуск предназначен для квалифицированных инвесторов. Планируемая дата размещения — 18 августа 2023 г. Организатор — «Риком-Траст».

- «Селектел» установил ставку купона по выпуску облигаций серии 001P-03R объемом 3 млрд рублей на уровне 13,3% годовых. Бумаги включены во Второй уровень котировального списка. Купоны полугодовые. Номинальная стоимость одной бумаги — 1000 рублей. Сбор заявок на выпуск прошел 14 августа 2023 г. Организатор и андеррайтер — Газпромбанк. Дата начала техразмещения — 18 августа 2023 г.

( Читать дальше )

Итоги четвертой добровольной оферты ООО «Феррони»

- 15 августа 2023, 13:42

- |

14 августа 2023 года эмитент подвел итоги четвертой добровольной оферты по второму выпуску биржевых облигаций серии БО-01. Требования на выкуп инвесторы могли предъявить с 31 июля по 4 августа 2023 года. Суммарный объем заявок, полученных за этот период, составил 8 бумаг. Все заявки были удовлетворены.

Отметим, что оферта по выпуску облигаций № 4B02-01-00626-R (ISIN: RU000A1053R3) являлась добровольной. Требования на приобретение бумаг принимались на условиях, установленных ООО «Феррони». А именно: максимальный объем, который был готов принять эмитент, — 50 тыс. шт. (25% от объема выпуска в 200 млн руб.); цена выкупа — 100% от номинальной стоимости и НКД. Инвесторы же могли как принять участие в оферте, так и воздержаться от него.

Количество бумаг, поданных владельцами облигаций за период с 31 июля по 4 августа, — 8 шт. облигаций. Сумма выкупа составила 8 000 руб. и накопленный купонный доход. Все заявки были удовлетворены в полном объеме, информацию об этом эмитент раскрыл на своей странице на сайте «Интерфакс».

( Читать дальше )

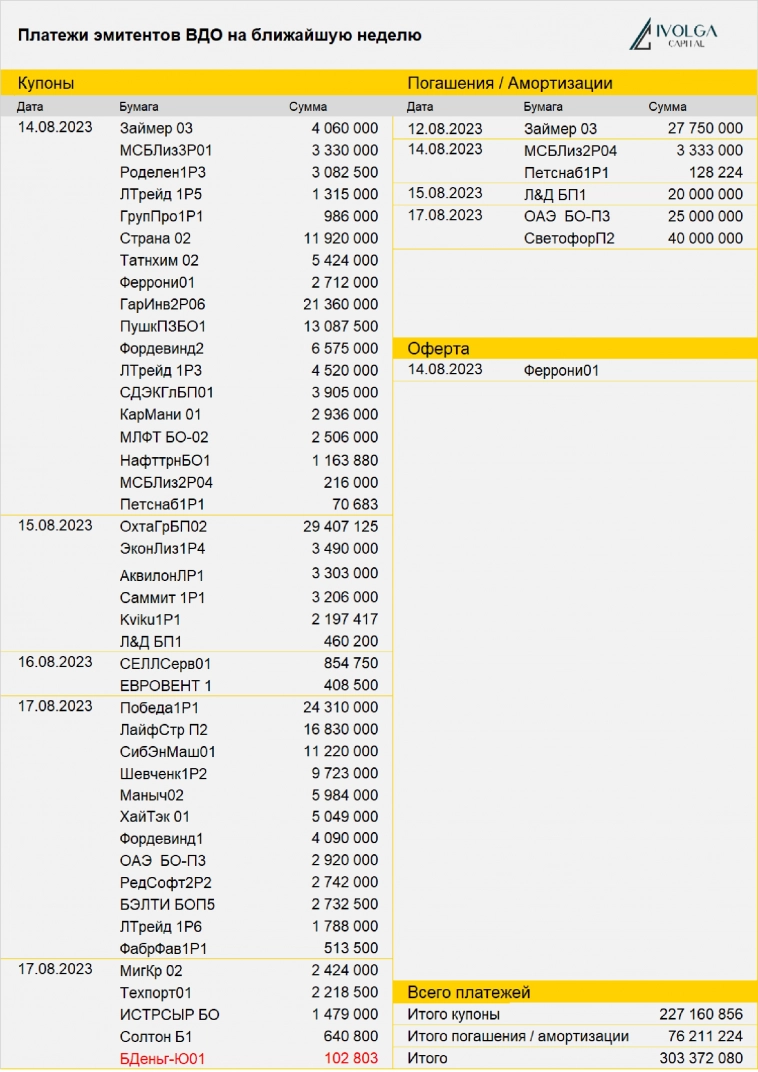

Платежи эмитентов ВДО на ближайшую неделю

- 14 августа 2023, 10:05

- |

Общая сумма планируемых выплат за неделю 303 млн руб., из которых 227 млн руб. — купоны, 76 млн руб. — амортизации.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Коротко о главном на 11.08.2023

- 11 августа 2023, 14:16

- |

- Компания «Новые технологии» установила ставку 1-6-го купонов пятилетних облигаций серии БО-02 объемом 1 млрд рублей на уровне 12,65% годовых. Купоны полугодовые. Сбор заявок прошел 10 августа. По выпуску предусмотрена оферта через три года. Организаторы — Газпромбанк и инвестиционный банк «Синара». Техразмещение пройдет 15 августа.

- Московская биржа зарегистрировала выпуск трехлетних облигации «Озона» (головная компания — «Озон Фармацевтика») серии 001Р-02. Регистрационный номер — 4B02-02-00087-L-001P. Эмитент с 12:00 по московскому времени 10 августа до 18:00 15 августа планирует собрать заявки на выпуск.

- «Интерлизинг» планирует 22 августа провести сбор заявок на трехлетние облигации серии 001P-06 объемом 3,5 млрд рублей. Ориентир ставки купона — не выше 12,75% годовых. Купоны ежеквартальные. По займу предусмотрена амортизация. Организаторы — Альфа-банк, Совкомбанк и Тинькофф Банк. Техразмещение запланировано на 24 августа.

( Читать дальше )

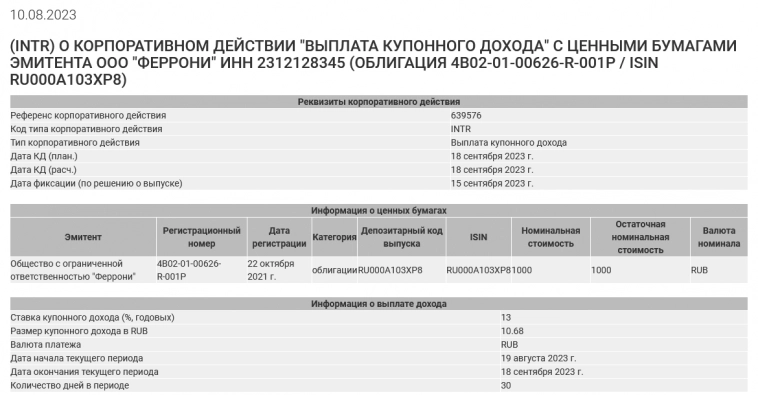

Феррони1P1 повышение купона.

- 10 августа 2023, 13:18

- |

Вполне ожидаемо ставка купона выросла до 13%, вслед за ставкой ЦБ. Размер в привычных рублях 10,68 на одну облигацию.

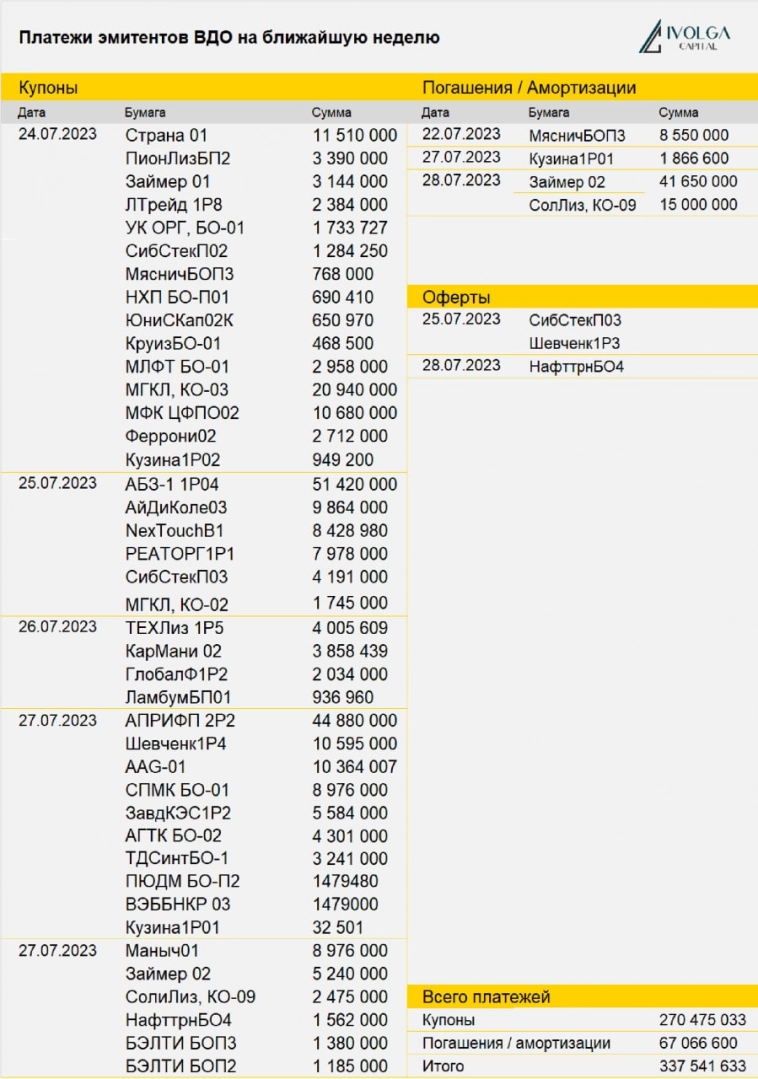

Платежи эмитентов ВДО на ближайшую неделю

- 24 июля 2023, 11:20

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 337,5 млн руб., из которых 240,5 млн руб. купоны, а 67 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Коротко о главном на 20.07.2023

- 20 июля 2023, 12:51

- |

- «Элемент Лизинг» сегодня начинает размещение трехлетних облигаций серии 001Р-05 объемом 3 млрд рублей. Регистрационный номер — 4B02-05-36193-R-001P. Ставка купона установлена на уровне 10% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 17 июля. Предусмотрена амортизация.

- «Автобан-Финанс» сегодня планирует собрать заявки на выпуск пятилетних облигаций серии БО-П04 объемом 5 млрд рублей. Ориентир ставки купона — не выше 10,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта через два года, а также поручительство от «ДСК «Автобан». Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара» и ИФК «Солид». Техразмещение запланировано на 25 июля.

- УК «ОРГ» 21 июля начнет размещение трехлетних облигаций серии БО-02 объемом 300 млн рублей. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Предусмотрено предоставление обеспечения со стороны поручителя — «Ойл Ресурс Групп».

( Читать дальше )

ООО «Феррони»: условия предстоящей четвертой добровольной оферты раскрыты

- 20 июля 2023, 05:27

- |

Эмитент сообщил порядок и подробности проведения выкупа облигаций по соглашению с их владельцами по выпуску серии БО-01. Максимальный объем приобретения составит 50 тыс. шт. или 50 млн руб. по номинальной стоимости бумаг.

Информация о проведении четвертой добровольной оферты по выпуску облигаций № 4B02-01-00626-R (ISIN: RU000A1053R3) была опубликована на странице эмитента на сайте «Интерфакс» 19 июля 2023 года. Напомним, что объем выпуска составляет 200 млн руб., срок обращения — 1080 дней, ставка — 16,5% годовых на первые 15 месяцев обращения.

Еще в момент размещения облигаций ООО «Феррони» предусмотрело проведение четырех выкупов бумаг по соглашению с их владельцами. Данные добровольные оферты проводятся по усмотрению эмитента и на предложенных им условиях, инвесторы же могут как принять участие, так и воздержаться от него.

Свои требования владельцы бумаг смогут предъявить в период с 31 июля по 4 августа 2023 года. Приобретение облигаций эмитентом состоится 14 августа 2023 года. Максимальный объем, который примет ООО «Феррони», составит 50 тыс. шт. (25% от объема выпуска в 200 млн руб.). Цена выкупа — 100% от номинальной стоимости и накопленный купонный доход. Для участия инвесторам необходимо обратиться к своему брокеру.

( Читать дальше )

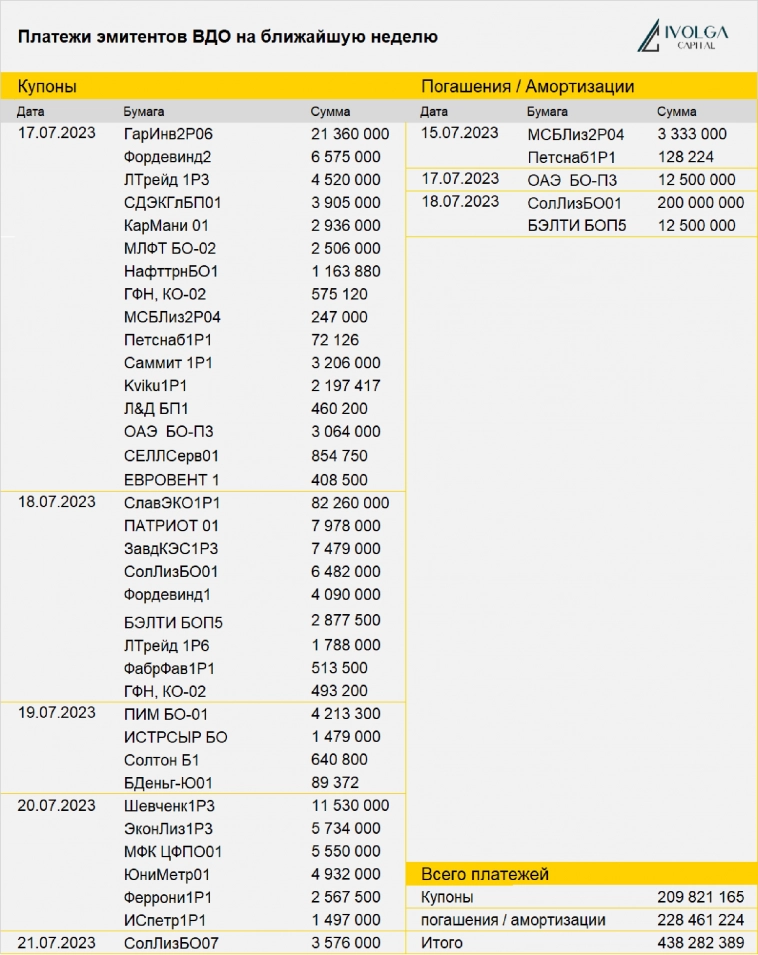

Платежи эмитентов ВДО на ближайшую неделю

- 17 июля 2023, 10:17

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал