татнефтехим

Главное на рынке облигаций на 25.09.2023

- 25 сентября 2023, 10:57

- |

- «АйДи Коллект» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 04 объемом 600 млн рублей. Регистрационный номер — 4B02-02-00597-R. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

- ТК «Нафтатранс плюс» 26 сентября начнет размещение трехлетних облигаций серии БО-05 объемом 250 млн рублей. Ставка 1-18-го купонов установлена на уровне 19% годовых на весь период обращения. Купоны ежемесячные. Сбор предварительных уведомлений инвесторов на облигации прошел 20 сентября. Предусмотрена безотзывная оферта в дату окончания 18-го купонного периода. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 21.09.2023

- 21 сентября 2023, 10:37

- |

- «Бизнес Альянс» сегодня начинает размещение трехлетних облигаций серии 001Р-02 объемом 500 млн рублей. Регистрационный номер — 4B02-02-59083-H-001P. Ставка 1-3-го купонов установлена на уровне 16,5% годовых, 4-го купона — 16% годовых, 5-го купона — 15,5% годовых, 6-го купона — 15% годовых, 7-го купона — 14,5% годовых, 8-го купона — 14% годовых, 9-12 купонов — 13,5% годовых. Купоны ежеквартальные. Техразмещение запланировано на 21 сентября. Организатор — АБ «Россия». Кредитный рейтинг эмитента — ВВ(RU) с позитивным прогнозом от АКРА.

- «АйДи Коллект» 25 сентября начнет размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 04 объемом 600 млн рублей. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Главное на рынке облигаций на 18.09.2023

- 18 сентября 2023, 14:43

- |

- Московская биржа зарегистрировала выпуск облигаций «Регион-Продукт» серии 001P-03 объемом 50 млн рублей и сроком обращения один год. Регистрационный номер — 4B02-03-05987-P-001P. Бумаги включены в Третий уровень котировального списка. Размещение выпуска начнется 19 сентября. Организатором выступает ИК «Риком-Траст». Кредитный рейтинг эмитента — ruB- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций «Ярцевского комбината алкогольных и безалкогольных напитков» серии БО-01. Регистрационный номер — 4B02-01-00117-L. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются.

- Московская биржа зарегистрировала выпуск облигаций «Частной пивоварни «Афанасий» серии БО-01. Регистрационный номер — 4B02-01-00312-R. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ИВКС, ТАТНЕФТЕХИМ, ФЕРРОНИ, НЕКС-Т)

- 16 сентября 2023, 12:37

- |

🟢 ООО «ИВКС»

НКР повысило кредитный рейтинг с BB.ru до BBB-.ru

ООО «ИВКС» осуществляет технологическую разработку программных и аппаратных решений в сегменте унифицированных коммуникаций и решений для видеоконференцсвязи во взаимодействии с компаниями группы «ХайТэк»

В базовой оценке собственной кредитоспособности агентство учитывает улучшение финансовых показателей и усиление рыночных позиций компании на фоне существенного роста объёмов её бизнеса, в том числе в сегменте B2G. Повышение рейтинга обусловлено изменением оценки внешнего влияния в связи с уменьшением взаимозависимости и риска негативного воздействия со стороны близких в экономическом отношении компаний группы «ХайТэк».

🟢 ООО «ТАТНЕФТЕХИМ»

АКРА ПОВЫСИЛО КРЕДИТНЫЙ РЕЙТИНГ ДО УРОВНЯ BB+(RU), ИЗМЕНИВ ПРОГНОЗ НА «СТАБИЛЬНЫЙ»

«Татнефтехим» — небольшое по меркам российского корпоративного сектора торговое предприятие, специализирующееся на оптовой реализации горюче-смазочных материалов (ГСМ). Помимо производственных активов Компания обладает собственной инфраструктурой, что расширяет ее возможности по торговле и перевалке нефти и нефтепродуктов.

( Читать дальше )

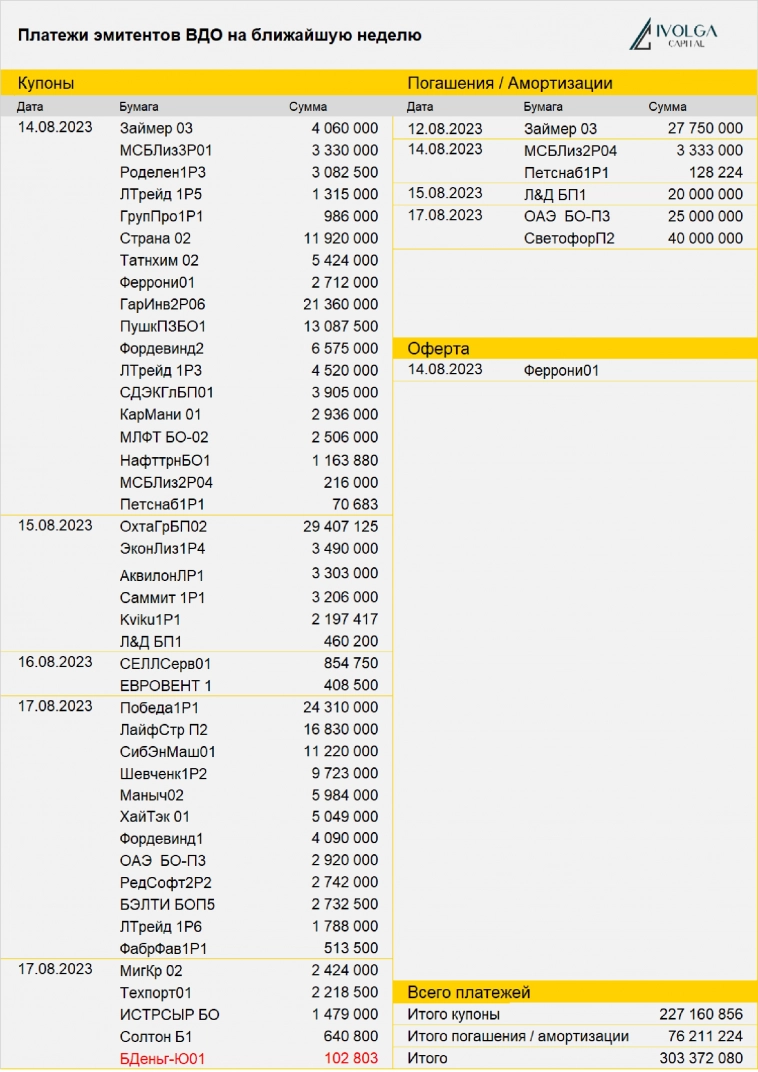

Платежи эмитентов ВДО на ближайшую неделю

- 14 августа 2023, 10:05

- |

Общая сумма планируемых выплат за неделю 303 млн руб., из которых 227 млн руб. — купоны, 76 млн руб. — амортизации.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

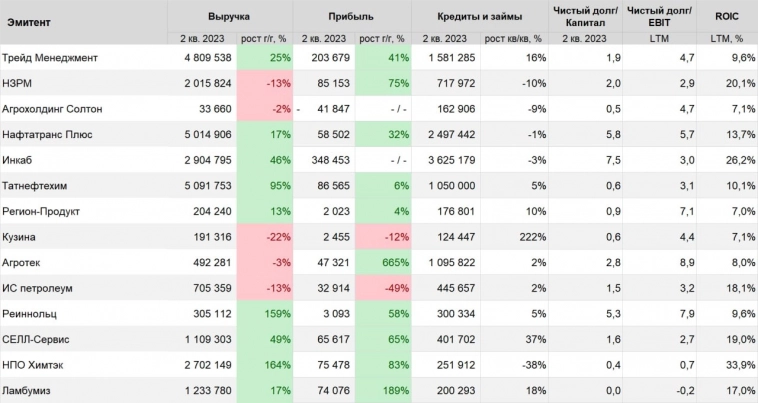

Дайджест отчётностей в сегменте ВДО за первое полугодие 2023 года

- 13 августа 2023, 11:36

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Платежи эмитентов ВДО на ближайшую неделю

- 31 июля 2023, 13:10

- |

Общая сумма планируемых выплат за неделю 453,6 млн руб., из которых 278 млн руб. — купоны, 175,4 млн руб. - амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Коротко о главном на 05.06.2023

- 05 июня 2023, 10:57

- |

Новые выпуски, рейтинговые решения и итоги размещений

- «CЕЛЛ-Сервис» 6 июня начнет размещение трехлетних облигаций серии БО-П02 объемом 150 млн рублей. Ставка 1-15-го купонов установлена на уровне 15% годовых, 16-36-го купонов — 14% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: в даты окончания 31-го и 36-го купонных периодов будет погашено по 50% от номинальной стоимости. Кроме того, компания установила возможность досрочного погашения по усмотрению эмитента в дату окончания 24-го купона.

- Московская биржа зарегистрировала выпуск «Смартфакт» серии БО-01-001P. Регистрационный номер — 4B02-01-00102-L-001P. Бумаги включены в Третий уровень котировального списка. «СмартФакт» планирует 8 июня начать размещение трехлетних облигаций серии БО-01-001P объемом 150 млн рублей. Ставка купона установлена на уровне 15,75% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст».

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Татнефтехим, Истринская Сыроварня, СЭЗ им. Серго Орджоникидзе, Реиннольц, Инкаб, Аэроклуб, Регион-Продукт)

- 03 июня 2023, 13:00

- |

🟢 ООО «ТАТНЕФТЕХИМ»

АКРА ПОВЫСИЛО КРЕДИТНЫЙ РЕЙТИНГ ДО УРОВНЯ BB(RU), ПРОГНОЗ «ПОЗИТИВНЫЙ»

«Татнефтехим» — небольшое по меркам российского корпоративного сектора торговое предприятие, специализирующееся на оптовой реализации горюче-смазочных материалов (ГСМ). Помимо производственных активов Компания обладает собственной инфраструктурой, что расширяет ее возможности по торговле и перевалке нефти и нефтепродуктов.

Повышение кредитного рейтинга связано с ростом выручки (на 35,7% по итогам 2022 года к показателю за предыдущий год) при сохранении среднего уровня рентабельности. Кроме того, Агентство отмечает улучшение позиции Компании по ликвидности, в том числе расширение банковских кредитных линий и наличие свободных и доступных к выборке лимитов.

Кредитный рейтинг обусловлен низкой оценкой отраслевого риск-профиля, в свою очередь отражающей высокую волатильность отрасли оптовой торговли, к которой Агентство относит Компанию; при этом АКРА отмечает растущую долю собственного производства дизельного топлива. Малый размер бизнеса является основным сдерживающим рейтинг фактором.

( Читать дальше )

Дайджест отчётностей в сегменте ВДО по 1 кв. 2023 года

- 28 мая 2023, 10:02

- |

Публикуем отчётности за прошедшую неделю. Всего по итогам пятницы за 1 кв. 2023 года отчиталось 60 эмитентов, полная таблица (с большим количеством параметров, чем на скриншоте)здесь

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал