завод кэс

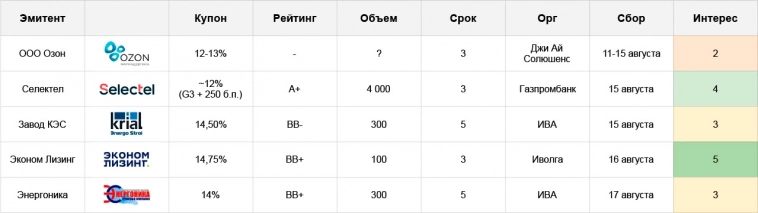

Облигации: первичные размещения на неделе с 14.08 по 20.08.23

- 14 августа 2023, 09:18

- |

💊ООО «Озон»: без рейтинга (скоринг Интерфакса BBB), YTM до 13,6%, 3 года. Только для квалов

Здесь интересная история. Свой первый выпуск эмитент разместил весной 2023, с совершенно нерыночным на тот момент купоном 13%. Но в стакане эти бумаги торговались и до сих пор торгуются по абсолютно неадекватным ценам в 120-140% и даже дороже, в т.ч. с отрицательной доходностью. Рациональных объяснений этому нет, единственный вариант – что покупатели путают компанию с одноименным маркетплейсом (и все равно звучит не особо убедительно)

У тех, кто планирует участвовать в новом размещении, идея именно в том, чтобы продолжить раздавать желающим по таким же запредельным ценам. Получится или нет – понятия не имею, к реальному рынку такая затея имеет очень отдаленное отношение

И нужно обратить внимание, что объемы в первом выпуске торгуются совсем небольшие. Поэтому, если в новый набьется критическая масса спекулянтов (а вход в этот раз – от 1,4 млн.), то кому они потом все это будут продавать и сколько это займет времени – вещи абсолютно непредсказуемые. Участвовать не планирую, но посмотреть со стороны будет интересно

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Завод КЭС: новый выпуск облигаций. Обзор перед размещением

- 13 августа 2023, 18:20

- |

- BB- от НКР 20.04.2023

- Купон 14,5%, YTM~15,3

- 5 лет, 300 млн., сбор заявок 15.08.2023

🧨Завод запомнился своим предыдущим размещением – осенью 2022 подошло время гасить первый выпуск облигаций на 150 млн., но внезапно оказалось, что денег на это у КЭСа нет и не предвидится. Чтобы не допустить дефолта, был срочно заявлен новый выпуск с выдающимся даже для тех времен купоном 20% на весь 4-летний срок

Но и на таких щедрых условиях его разбирали крайне вяло, а вся дальнейшая судьба компании в тот момент вызывала большие опасения. К счастью для Завода, запас по времени еще был, и за несколько недель нужную сумму на погашение они с большим трудом, но собрали

И вот, спустя 10 месяцев, КЭС делает вид, что ничего особенного не произошло, и выходит в рынок с новым выпуском и абсолютно рядовыми параметрами

( Читать дальше )

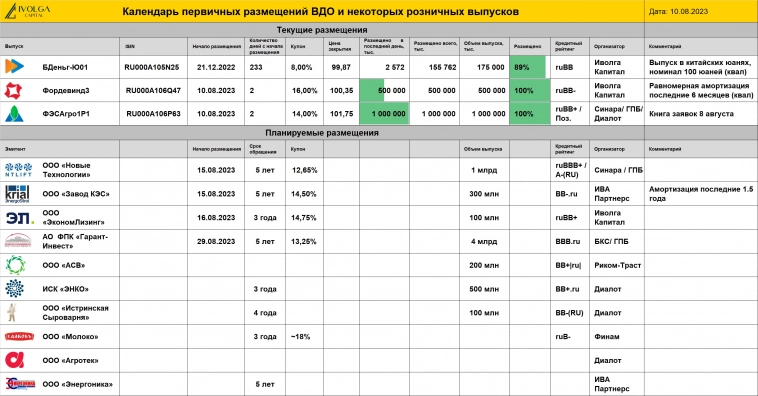

Календарь первичных размещений ВДО, актуальные выпуски от Иволга Капитал

- 11 августа 2023, 09:10

- |

- 16 августа планируется размещение нового выпуска облигаций ООО ЭкономЛизинг (ruBB+, 100 млн руб., 14,75% / 15,5% годовых)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 89%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКоротко о главном на 10.08.2023

- 10 августа 2023, 13:19

- |

- МФК «Фордевинд» сегодня начинает размещение облигаций серии 001P-02 объемом 500 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-02-00616-R-001P. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрена амортизация. Выпуск предназначен для квалифицированных инвесторов. Организатор — ИК «Иволга Капитал».

- «ФЭС-Агро» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00435-R-001P. Ставка купона установлена на уровне 14% годовых на весь период обращения. Купоны ежеквартальные. По займу предусмотрена амортизация. Организаторы — инвестиционный банк «Синара», Газпромбанк и ИК «Диалот».

- «Завод КЭС» 15 августа начнет размещение пятилетних облигаций серии 001P-04 объемом 300 млн рублей. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИК «ИВА Партнерс».

( Читать дальше )

15 августа "Завод КЭС" начнет сбор заявок на 300 млн.рублей

- 10 августа 2023, 11:43

- |

ООО «Завод КриалЭнергоСтрой» – российская инжиниринговая компания-производитель промышленного энергетического оборудования. Перечень изготавливаемой и поставляемой продукции включает в себя энергокомплексы для автономного и резервного электроснабжения, промышленные системы охлаждения, компрессорные и азотные станции, промышленные блок-контейнеры типа «Север».

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Сбор заявок: 15 августа

- Наименование: Завод КЭС-001Р-04

- Рейтинг: ВВ-

- Купон: ~14.5% ( Длительность 1-го купонного периода составит 122 дня, 2-19 купона – 91 день, 20-го – 60 дней)

- Дата погашения: 5 лет

- Объем: ~ 300 млн.руб.

- Амортизация: да (10% будет погашено в дату окончания 14-го купона и по 15% в даты окончания 15-20 купонов)

- Оферта: нет

- Номинал: 1000 руб.

Выпуски: ЗавдКЭС1Р3 торгуется выше номинала (119.4%) с купоном 20% и сроком погашения 3.2 года.

( Читать дальше )

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от ИК Иволга Капитал

- 08 августа 2023, 10:01

- |

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 85%

- 10 августа планируем начать размещение нового выпуска МФК Фордевинд (ruBB-, 500 млн руб., купон 16%, для квал. инвесторов)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

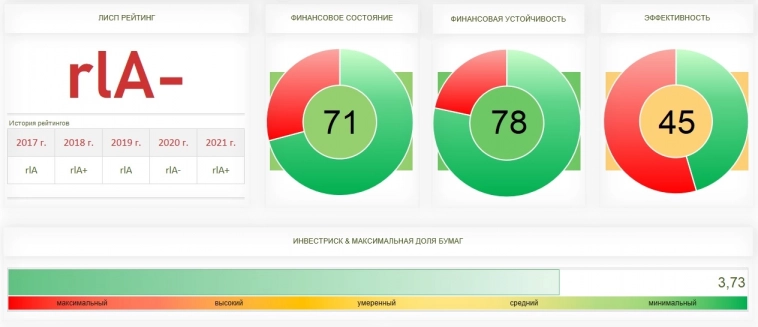

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтОбновление рейтингов компаний

- 07 августа 2023, 05:53

- |

07 августа 2023 года обновлены рейтинги и дашборды следующих компаний:

ООО «ДФФ» — https://fapvdo.ru/db-5009097236/

АО «Евротранс» — https://fapvdo.ru/db-5029169023/

ООО «Завод КЭС» — https://fapvdo.ru/db-1655294699/

ООО «Икс 5 Финанс» — https://fapvdo.ru/db-7715630469/

ПАО «Инарктика» — https://fapvdo.ru/db-7816430057/

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 04 августа 2023, 12:48

- |

- Сегодня началось дополнительное размещение 9-го выпуска облигаций ООО «Лизинг-Трейд», на 50 млн руб.

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 84%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКоротко о главном на 03.08.2023

- 03 августа 2023, 12:13

- |

- «Помощь интернет-магазинам» (ПИМ) сегодня начинает размещение трехлетних облигаций серии БО-02 объемом 175 млн рублей. Регистрационный номер — 4B02-02-00532-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-11-го купонов. Организатор — GrottBjörn.

- Московская биржа зарегистрировала выпуск облигаций «Завод КЭС» серии 001P-04. Регистрационный номер — 4B02-04-00474-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор Роста. Параметры выпуска пока не раскрываются.

- Московская биржа зарегистрировала выпуск облигаций «Энергоники» серии 001P-04. Регистрационный номер — 4B02-04-00518-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор Роста. Параметры выпуска пока не раскрываются.

( Читать дальше )

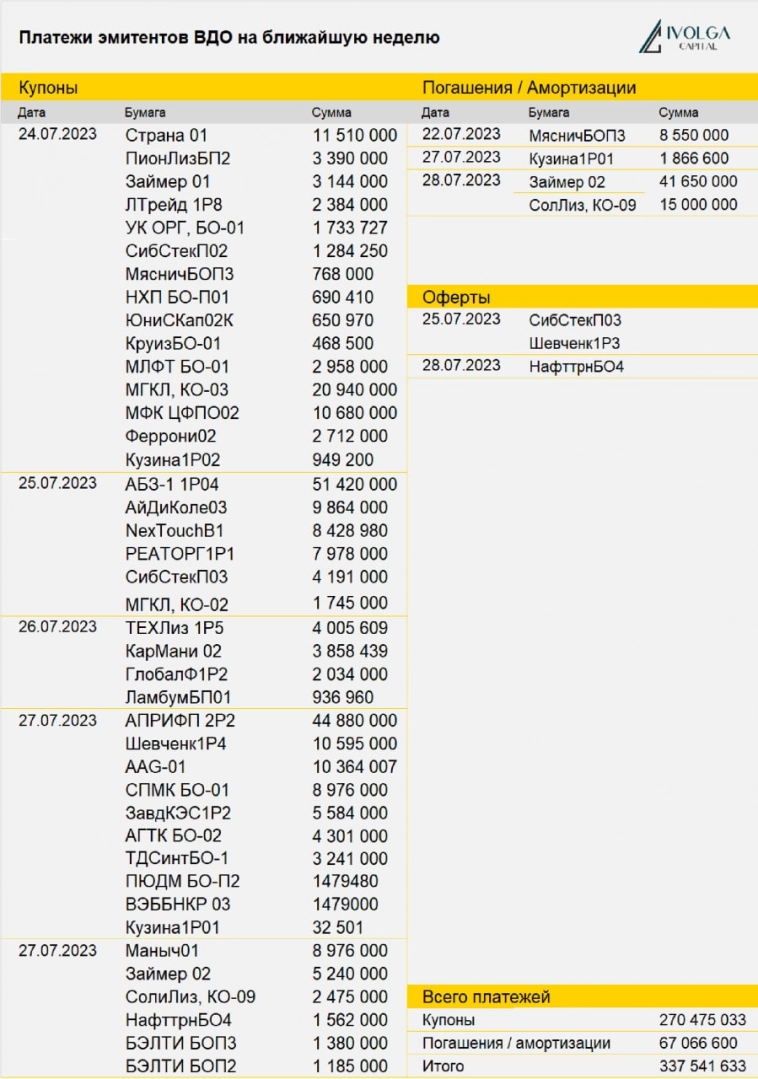

Платежи эмитентов ВДО на ближайшую неделю

- 24 июля 2023, 11:20

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 337,5 млн руб., из которых 240,5 млн руб. купоны, а 67 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал