Сибирский комбинат хлебопродуктов

Новый выпуск облигаций "Сибирский КХП" (RU000A10BRN3)

- 09 июня 2025, 10:08

- |

🔶 ООО «Сибирский КХП»

(для квалифицированных инвесторов)

▫️ Облигации: Сибирский КХП-001Р-04

▫️ ISIN: RU000A10BRN3

▫️ Объем эмиссии: 150 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: переменный

▫️ Размер 1-12 купона: 28%

[13-60 купоны: КС ЦБ + 4,5%]

▫️ Амортизация: нет

▫️ Дата размещения: 09.06.2025

▫️ Дата погашения: 14.05.2030

▫️ ⏳Ближайшая оферта: -

Об эмитенте: Сибирский (Марьяновский) комбинат хлебопродуктов — агропромышленное предприятие Омской области.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 398

- Комментарии ( 0 )

Финансовые показатели ООО «Сибирский комбинат хлебопродуктов» за 1 квартал 2025 года

- 06 июня 2025, 11:47

- |

Новый выпуск облигаций "Сибирский КХП" (RU000A10BHX3)

- 29 апреля 2025, 10:22

- |

🔶 ООО «Сибирский КХП»

▫️ Облигации: Сибирский КХП-001Р-03

▫️ ISIN: RU000A10BHX3

▫️ Объем эмиссии: 150 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 25,5%

▫️ Амортизация: да

[по 7,5% — при выплате 16,19,22,25,28,31,34,37,40,43,46 купонов, 17,5% — погашение]

▫️ Дата размещения: 29.04.2025

▫️ Дата погашения: 08.04.2029

▫️ ⏳Ближайшая оферта: 24.05.2026

Об эмитенте: Сибирский (Марьяновский) комбинат хлебопродуктов — агропромышленное предприятие Омской области.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

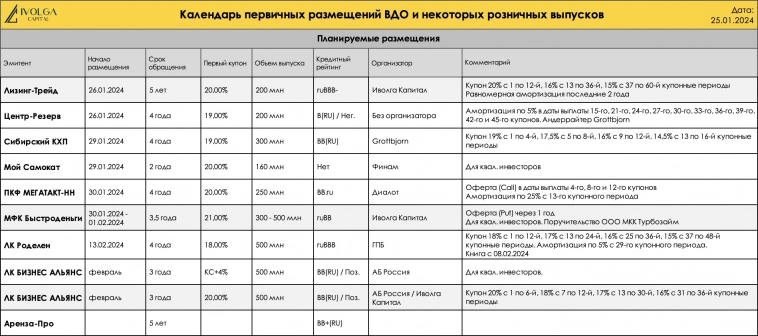

"Сибирский КХП" 29 января начнет размещение облигаций на 300 млн.рублей

- 26 января 2024, 15:24

- |

ООО «Сибирский комбинат хлебопродуктов» — крупный агропромышленный комплекс в пос. Марьяновка Омской области, основанный в середине XX века. Объединяет в себе элеватор, мукомольный, комбикормовый и крупяной заводы, а также вспомогательные цеха, склады, подъездные автомобильные и железнодорожные пути.

Старт размещения 29 января

- Наименование: СибКХП-001P-02

- Рейтинг: ВВ (АКРА, прогноз «Стабильный»)

- Купон: (квартальный)

- 19% 1-4 купон

- 17.5% 5-8 купон

- 16% 9-12 купон

- 14.5% 13-16 купон

- Срок обращения: 4 года

- Объем: 300 млн.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: GrottBjorn (ЗАО СБЦ), Альфа-Банк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Главное на рынке облигаций на 11.01.2024

- 11 января 2024, 11:20

- |

- «СибАвтоТранс» 18 января начнет размещение пятилетних облигаций серии 001P-03 объемом 400 млн рублей. Ставка купона установлена в размере 19% годовых на весь срок обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в даты окончания 8-11-го купонов будет погашено по 5% от номинала, в даты завершения 12-15-го купонов — по 7,5% от номинала, в даты выплаты 16-20-го — по 10% от номинала. Организатор — ИГ «ИВА Партнерс». Кредитный рейтинг эмитента — BB-(ru) со стабильным прогнозом от НРА.

- Московская биржа зарегистрировала выпуск облигаций «Сибирский комбинат хлебопродуктов» серии 001P-02. Регистрационный номер — 4B02-02-00497-R-001P. Бумаги включены в Третий уровень котировального списка. Кредитный рейтинг эмитента — BB(RU) со стабильным прогнозом от АКРА.

- Банк России зарегистрировал трехлетние облигации ЛК «Цивилизация» серии 01. Регистрационный номер — 4-01-00730-R. Параметры займа пока не раскрываются.

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Легенда, Центр-Резерв, СибКомХлеб, Охта Групп)

- 26 августа 2023, 12:50

- |

⬜️ООО «ЛЕГЕНДА»

АКРА ПРИСВОИЛО КРЕДИТНЫЙ РЕЙТИНГ BBB(RU)

ООО «ЛЕГЕНДА» — девелопер жилой недвижимости. Компания занимается реализацией проектов по строительству жилья преимущественно верхнего ценового сегмента на рынке Санкт-Петербурга и планирует в ближайшем будущем выход на московский рынок. Текущий портфель строительства, по данным Компании, составляет 172,6 тыс. кв. м.

Кредитный рейтинг обусловлен средней оценкой операционного риск-профиля, низкой долговой нагрузкой, высоким показателем обслуживания долга, высокой рентабельностью и сильной ликвидностью. Сдерживающее влияние на уровень кредитного рейтинга Компании оказывают очень высокий отраслевой риск (жилищное строительство), а также оценка размера меньше среднего.

🔴ООО «ЦЕНТР-РЕЗЕРВ»

АКРА ПОДТВЕРДИЛО КРЕДИТНЫЙ РЕЙТИНГ НА УРОВНЕ B(RU), СОХРАНИВ СТАТУС «РЕЙТИНГ НА ПЕРЕСМОТРЕ — НЕГАТИВНЫЙ»

«Центр-резерв» является крупным производителем свинины в Самарской области. Мощности Компании могут производить около 6,5 тыс. тонн свинины в год. Выращивание поголовья свиней осуществляется на арендованных производственных площадях. Фактическую деятельность Компания начала весной 2018 года.

( Читать дальше )

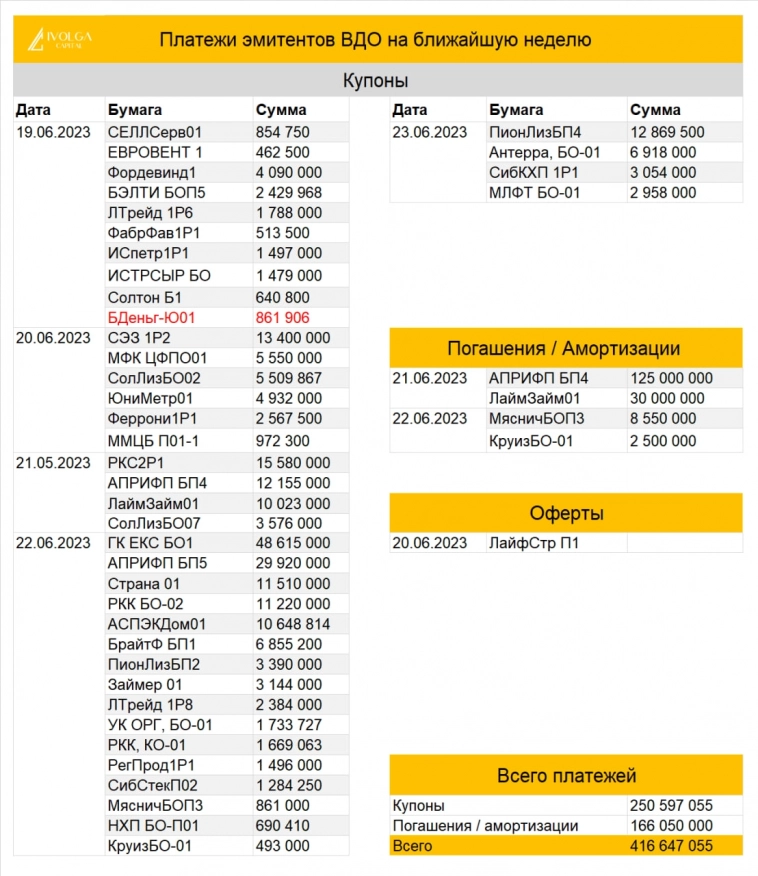

Платежи эмитентов ВДО на ближайшую неделю

- 19 июня 2023, 11:49

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 416,6 млн руб., из которых 250,6 млн руб. купоны, 166 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

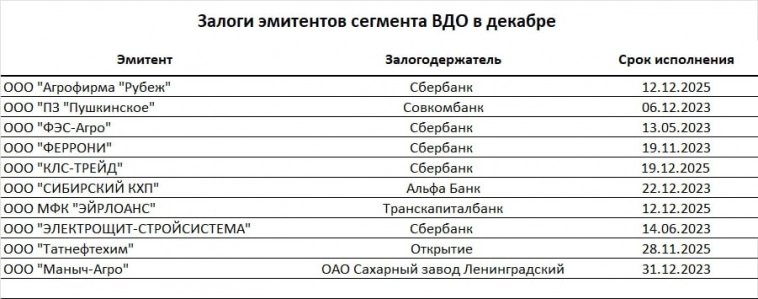

Залоги в сегменте ВДО за декабрь 2022 года

- 02 января 2023, 10:52

- |

Мы писали, почему полезно следить за обновлением залогов эмитентов, ознакомиться можно здесь.

Представляем обновлённую информацию за последний месяц.

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK

Залоги в сегменте ВДО за октябрь

- 04 ноября 2022, 11:11

- |

Недавно мы писали, почему полезно следить за обновлением залогов эмитентов, ознакомиться можно по ссылке.

Представляем обновлённую информацию за последний месяц.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал