SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДАРС-Девелопмент

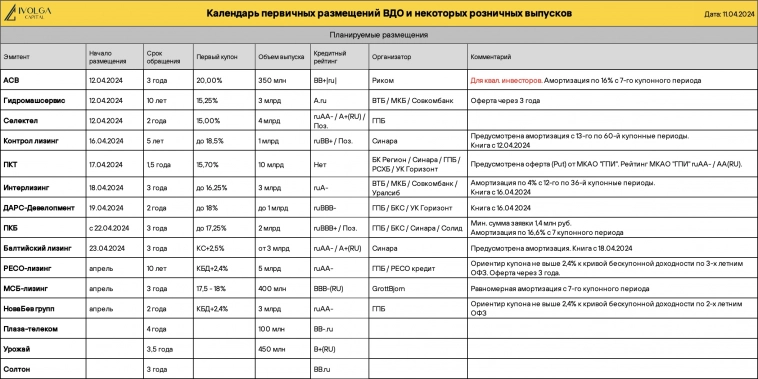

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 12 апреля 2024, 09:51

- |

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 09.04.2024

- 09 апреля 2024, 13:47

- |

Новый выпуск, букбилдинг и рейтинговые решения:

- МФК «КарМани» сегодня начинает размещение трехлетних облигаций серии 002P-01 объемом 300 млн рублей. Регистрационный номер — 4B02-01-00321-R-002P. Бумаги включены в Сектор ПИР. Ставка 1-го купона установлена на уровне 20% годовых. Процентные ставки со 2-го по 36-й купоны будут переменными и рассчитываться по формуле: ключевая ставка Банка России плюс 4% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB с позитивным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала двухлетние облигации «ДАРС-Девелопмент» серии 001Р-02. Регистрационный номер — 4B02-02-00109-L-001P. Бумаги включены в Третий уровень котировального списка. Компания 16 апреля планирует провести сбор заявок на выпуск 001Р-02 объемом не более 1 млрд рублей. Ориентир ставки купона — не выше 18% годовых. Купоны ежеквартальные. Техразмещение запланировано на 19 апреля. Организаторы — БКС КИБ, Газпромбанк и УК «Горизонт». Кредитный рейтинг эмитента — ruBBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

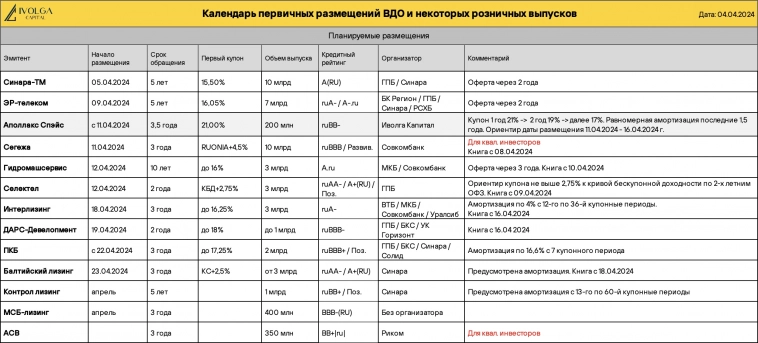

Главное на рынке облигаций на 04.04.2024

- 04 апреля 2024, 13:06

- |

Новые выпуски, букбилдинг и программа:

( Читать дальше )

- Московская биржа зарегистрировала выпуск облигаций «Балтийский лизинг» серии БО-П10. Регистрационный номер — 4B02-10-36442-R-001P. Бумаги включены во Второй уровень котировального списка. Сбор заявок на выпуск объемом не менее 3 млрд рублей компания планирует провести 18 апреля. Ориентир ставки купона — ключевая ставка Банка России плюс спред не выше 250 б.п. Техразмещение запланировано на 23 апреля. Организатор — ИБ «Синара». Кредитный рейтинг эмитента — ruAA- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций «МСБ-Лизинг» серии 003Р-03. Регистрационный номер — 4B02-03-24004-R-002P. Бумаги включены в Третий уровень котировального списка. Параметры займа пока не раскрываются. Кредитный рейтинг эмитента — ВBВ-(RU) со стабильным прогнозом от АКРА.

- «Первое клиентское бюро» (ПКБ) во второй половине апреля планирует провести сбор заявок на трехлетние облигации серии 001Р-04 объемом 2 млрд рублей.

( Читать дальше )

"Дарс-девелопмент" 16 апреля проведет сбор заявок на облигации объемом 1 млрд.рублей

- 03 апреля 2024, 12:24

- |

ООО «Дарс-Девелопмент» является материнской консолидирующей компанией Группы «Дарс-Девелопмент», специализирующейся на реализации проектов в сфере жилой недвижимости и инжиниринга. Группа была основана в 2014 году в г. Ульяновске.

Сбор заявок 16 апреля

(размещение 19 апреля)

- Наименование: ДарсДев-001Р-02

- Рейтинг: ВВВ- (Эксперт РА, прогноз «Стабильный»)

- Купон: 18.00% (квартальный)

- Срок обращения: 2 года

- Объем: до 1 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: БКС КИБ, Газпромбанк, УК Горизонт

Вся свежая информация по новым выпускам у меня в телеграмм канале.

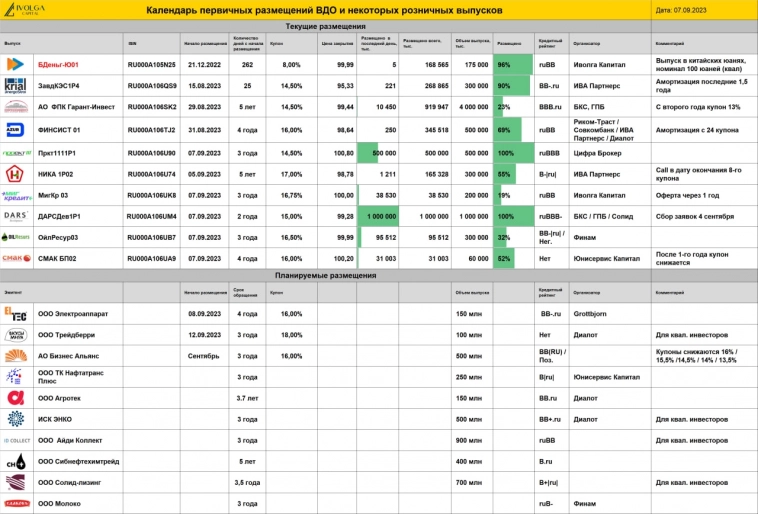

Главное на рынке облигаций на 08.09.2023

- 08 сентября 2023, 13:51

- |

Старт размещений и ставка купона:

( Читать дальше )

- «Каршеринг Руссия» (оператор «Делимобиль») сегодня начинает размещение четырехлетних облигаций серии 001Р-03 объемом 4,5 млрд рублей. Регистрационный номер — 4B02-03-00078-L-001P. Бумаги включены во Второй уровень котировального списка и Сектор РИИ. Ставка купонов установлена на уровне 13,7% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 5 сентября. Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара». Кредитный рейтинг эмитента — А+(RU) со стабильным прогнозом от АКРА.

- «Электроаппарат» сегодня начинает размещение четырехлетних облигаций серии БО-02 объемом 150 млн рублей. Регистрационный номер — 4B02-02-00012-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор Роста. Ставка купонов установлена на уровне 16% годовых на весь период обращения. Купоны ежеквартальные. Организатор — GrottBjörn. Кредитный рейтинг эмитента — BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

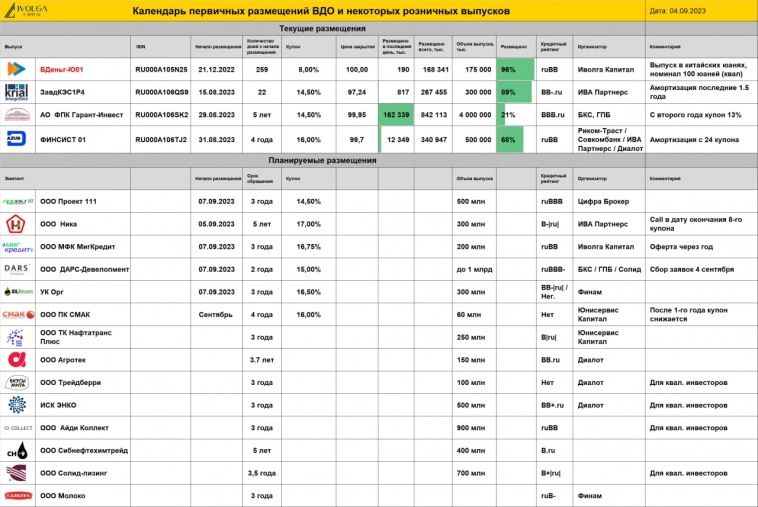

Календарь первичных размещений ВДО (актуальные выпуски от ИК Иволга Капитал)

- 08 сентября 2023, 09:03

- |

Актуальные выпуски облигаций, организованные ИК Иволга Капитал:

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- Новый выпуск МигКредит-002MC-02 (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года) размещен на 19%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 96%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Главное на рынке облигаций на 07.09.2023

- 07 сентября 2023, 19:03

- |

Старт размещений и ставки купонов:

( Читать дальше )

- ПК «Смак» сегодня начинает размещение четырехлетних облигаций серии БО-П02 объемом 60 млн рублей. Регистрационный номер — 4B02-02-00564-R-001P. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 16% годовых, 13-24-го купонов — 15,25% годовых, 25-36-го купонов — 15% годовых, 37-48-го купонов — 14% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. По усмотрению эмитента возможны колл-опционы. Организатор — ИК «Юнисервис Капитал».

- «Проект 111» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00106-L-001P. Ставка купонов установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор ИК «Цифра брокер». Кредитный рейтинг эмитента — ruBBB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Главное на рынке облигаций на 05.09.2023

- 05 сентября 2023, 14:55

- |

Старт размещения, новые выпуски и рейтинговые решения:

( Читать дальше )

- «Ника» сегодня начинает размещение пятилетних облигаций серии 001P-02 объемом 300 млн рублей. Бумаги включены в Третий уровень листинга и Сектор ПИР. Регистрационный номер — 4B02-02-00636-R-001P. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИК «ИВА Партнерс». Рейтинг эмитента — B-|ru| со стабильным прогнозом от НРА.

- «Каршеринг Руссия» (оператор «Делимобиль») сегодня с 11:00 до 15:00 по московскому времени проведет сбор заявок на четырехлетние облигации серии 001Р-03 объемом не менее 2,5 млрд рублей. Бумаги включены во Второй уровень котировального списка. Ориентир ставки купона — не выше 14,5% годовых. Купоны ежемесячные. Андеррайтером выступит Газпромбанк. Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара». Техразмещение запланировано на 8 сентября. Рейтинг эмитента — А+(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 05 сентября 2023, 12:07

- |

- 7 сентября — размещение четвертого выпуска облигаций МФК МигКредит (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 96%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал